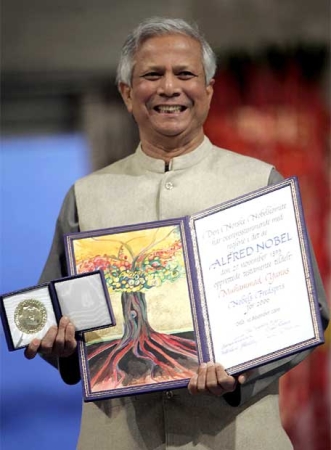

N. do T.: Quando Muhammad Yunus, o economista e banqueiro de Bangladesh que fundou o Grameen Bank – um banco que fornece microcrédito para milhões de famílias daquele país -, foi laureado com o Nobel da Paz em 2006, todos os economistas, à direita e à esquerda, o aclamaram.

N. do T.: Quando Muhammad Yunus, o economista e banqueiro de Bangladesh que fundou o Grameen Bank – um banco que fornece microcrédito para milhões de famílias daquele país -, foi laureado com o Nobel da Paz em 2006, todos os economistas, à direita e à esquerda, o aclamaram.

O Mises Institute foi o único órgão à época a proclamar que tal arranjo era insustentável, pois era um sistema que se baseava no endividamento como força motriz para a prosperidade dos pobres.

A histeria sobre as glórias do microcrédito provavelmente foi outra ilusão criada pelo boom econômico gerado pelo crédito fácil que inundou o mundo. Porém, durante o fenômeno, era difícil incutir bom senso nas pessoas. Por algum motivo (ignorância econômica?), todo o mundo passou a acreditar que o segredo para tirar as pessoas da pobreza era concedendo empréstimos cujas parcelas elas teriam de pagar por meio de um fluxo de renda que elas não tinham.

Essa estratégia de emprestar-aos-pobres-para-que-eles-enriqueçam supostamente seria a varinha mágica que permitiria às pessoas contornarem aquele chato e antiquado processo que gera o genuíno enriquecimento econômico: poupança, investimento, produção e comércio.

Mas agora que a bolha financeira estourou, as coisas estão voltando à realidade. A The Economist, por exemplo, finalmente começou a perceber a diferença entre dívida e riqueza. E economistas do MIT já começaram a perceber a falácia do microcrédito.

O jornal Boston Globe, em uma reportagem intitulada ‘Bilhões de dólares e um Prêmio Nobel depois, parece que o ‘microempréstimo’ realmente não faz muito para combater a pobreza’, baseada nas pesquisas desses economistas do MIT, reportou o seguinte:

O que eles [os economistas do MIT] descobriram é que, na maioria das vezes, o microcrédito não oferece uma saída da pobreza. Ele ajuda alguns dos pobres mais empreendedores a abrir seus negócios, e, na margem, pode incrementar os lucros das atuais pequenas empresas. Mas isso não se traduz em ganhos para os tomadores de empréstimo, como pode ser medido por indicadores como renda, gasto, saúde ou educação. Com efeito, a maioria dos clientes do microcrédito na verdade gasta o dinheiro não em empreendimentos, mas em despesas domiciliares, no pagamento de outras dívidas ou em itens relativamente caros, como uma televisão ou uma festa de casamento. E embora os defensores do microcrédito afirmem que os microempréstimos são uma ferramenta para fortalecer as mulheres, os estudos não viram impacto algum no papel social dos gêneros, e encontraram evidências de que, se houve algum grupo que mais se beneficiou, foi o dos empreendedores masculinos que já possuíam algum negócio ativo.

A seguir o artigo do Mises Institute publicado em dezembro de 2006 – o único àquela época a atacar a ideia do microcrédito.

___________________________________________________________________

Após a Segunda Guerra Mundial, os políticos americanos tiveram a ideia de que a Europa só poderia ser reconstruída por meio de bilhões de dólares em empréstimos e auxílios. O Plano Marshall de fato foi consumado, mas não sem a oposição ruidosa do economista austríaco Henry Hazlitt, cujo livro, Os Dólares Salvarão o Mundo?, mostrava que a prosperidade advinha da poupança, da acumulação de capital e do empreendimento – e não de enxurradas de dinheiro.

Embora sobreviva o mito de que Marshall salvou a Europa, estudos sérios já mostraram que a ajuda financeira americana foi em sua grande maioria desviada e utilizada impropriamente, e que a recuperação se deu única e exatamente pelo meio que Hazlitt descreveu.

Vários anos depois, o sonho de salvar países problemáticos por meio de avalanches de dinheiro continua tão preponderante quanto naquela época, se não mais. Programas de ajuda internacional nunca estiveram tão em voga. Porém, agora, uma nova instituição é semelhantemente recebida com louvor e com ridículas afirmações sobre seu espantoso poder de enriquecer a todos: o microcrédito e os microbancos.

Por essa razão, o Prêmio Nobel da Paz dado para Muhammad Yunus e seu Grameen Bank de Bangladesh foi aclamado pela esquerda, pela direita e pelo centro como um glorioso momento na história da humanidade. Por quê? Supostamente Yunus descobriu que os pobres podem ser fortalecidos e enriquecidos por bancos que lhes deem empréstimos que os permita abrir o próprio negócio, o que por sua vez lhes dará um impulso econômico e os transformará em agentes reais de uma economia de mercado.

De primeira, parece uma boa ideia. Mas pense um pouco. Yunus iniciou suas operações em 1976. Trinta anos já se passaram. Se ele realmente tivesse feito uma descoberta empreendedorial, será que os banqueiros convencionais a essa altura já não o estariam imitando? A maioria dos empréstimos do Grameen Bank para os pobres, quando para propósitos de consumo, exige adiantamentos com altas taxas de juros. Quando o empréstimo é para propósitos empreendedoriais, normalmente exige-se um colateral, um histórico de crédito e uma comprovação de que o indivíduo tem uma renda moderada capaz de sustentá-lo. Os juros são mais altos que os dos bancos convencionais. Isso é experiência de mercado.

O Grameen Bank sempre viveu à custa de subsídios do governo e de doações de fundações americanas desde sua abertura, além de incorrer em táticas altamente coercivas para obter a quitação de seus empréstimos. Sua primeira pilha de dinheiro veio da ONU. Depois, Yunus foi ao governo de Bangladesh. Depois ele foi às fundações americanas. Nas décadas de 1980 e 1990, o banco recebeu aproximadamente 150 milhões de dólares em doações. Ao mesmo tempo, ele começou a pegar empréstimos a juros baixos junto a governos ao redor do mundo e a emprestar esse mesmo dinheiro a juros mais altos. A instituição embolsa a diferença.

Em 2001, os repórteres Daniel Pearl e Michael Phillips, do Wall Street Journal, revelaram que as taxas de quitação dos empréstimos não eram nem próxima daquelas alegadas pelo banco, que pelo menos um quarto de seus empréstimos estava sendo utilizado para consumo, que o banco protela seus inadimplementos e esconde seus empréstimos problemáticos, e que o banco não está sujeito a qualquer tipo de supervisão, pública ou privada. O governo detém 6% de seus ativos, ao passo que o resto pertence apenas superficialmente aos tomadores de empréstimo, que não podem vender ou trocar suas ações – o que de modo algum significa propriedade.

O banco diz que não mais aceita doações diretas – o dinheiro doado vai para quase uma dúzia “empreendimentos” ramificados -, mas ele ainda toma empréstimos a juros baixos e vende a juros altos. E como seus livros contábeis não passam pelo escrutínio de ninguém e seus acionistas o são apenas em nome, jamais saberemos disso ao certo.

Mas disso nós sabemos: a “fundação” Grameen recebeu 1,5 milhão de dólares de Bill e Melina Gates no início desse ano. Nesse ínterim, George Soros deu mais de 12 milhões de dólares para todos os tipos de subsidiárias do Grameen, incluindo contribuições para expandir a operação em outros países. Desde que Yunus e o Grameen ganharam o prêmio, muitas instituições correram para se aproveitar do sucesso e fizeram vastas doações.

As táticas utilizadas por Yunus para obter a quitação de seus empréstimos são bastante perturbadoras. Ele ajunta grupos de pessoas com status social e idades semelhantes e as coloca para fazer pressão sobre tomadores de empréstimo delinquentes, e faz com que a reconstrução política e mental do tomador de empréstimo seja uma pré-condição para os empréstimos – os quais atualmente são obtidos com o único intuito de se quitar empréstimos anteriores. As “Dezesseis Resoluções” que precisam ser adotadas por todos os tomadores de empréstimos se parecem com a plataforma de um partido político de arregimentação coletivista.

- “Participaremos coletivamente de todas as atividades sociais.”

- “Cultivaremos vegetais durante todo o ano. Comeremo-los em abundância e venderemos o excedente.”

- “Construiremos e utilizaremos latrinas em fossa.”

- “Se soubermos de qualquer infração disciplinar em algum centro, para lá iremos e ajudaremos a restaurar a disciplina.”

De fato, um “banco” muito estranho!

E por que os economistas – e principalmente os economistas pró-livre mercado – caem no conto de que mais endividamento pode de alguma forma salvar o mundo? Vijay Mahajan, o dirigente do Basix, relatou ao The Guardian que as táticas do Grameen sofrem de cinco suposições fatais.

A primeira é a ideia de que os pobres deveriam estar em empregos autônomos ao invés de estarem trabalhando por salários. Isso é contrário a toda a história de desenvolvimento econômico de sucesso.

A segunda é a ideia de que empréstimos são o principal serviço financeiro de que os pobres necessitam, sendo que o que eles realmente necessitam é de poupança e seguros.

A terceira é a ideia de que é o crédito quem constrói o empreendimento, quando a verdade é que a iniciativa e a capacidade administrativa são mais importantes.

A quarta é a ideia de que quem não é pobre não necessita de crédito, quando a verdade é revelada pelo sistema bancário de mercado: rendas mais altas podem lidar com dívidas mais altas.

A quinta é a ideia de que instituições de microcrédito podem se tornar autossustentáveis, quando a verdade é que todas as experiências mostram que novos empreendimentos em áreas pobres baseados apenas no crédito raramente saem da dependência.

O que as pessoas parecem não perceber é que receber um crédito significa que você deve alguma coisa no futuro. Por conseguinte, você precisa ter um plano viável para quitar essa dívida. Você precisa ter algum empreendimento rentável, algum histórico de sucesso, algum fluxo de renda, algum tipo de colateral – alguma coisa! É por essa razão que o crédito cumpre uma especial função de mercado. Trata-se de um adiantamento que se faz tendo em vista a expectativa de rendimentos futuros. Não se trata de uma doação ou de um assistencialismo; tampouco é um meio de reconstrução social ou uma ferramenta para se retirar um país da pobreza. Se você vir um banco que alegue o contrário, há uma boa chance de ele não ser um banco de verdade, mas, sim, um aparato de planejamento central.

O Grameen não vai salvar Bangladesh. Ele não irá produzir magicamente a prosperidade. Da mesma forma, os microbancos, o microcrédito ou o crédito de qualquer tipo não irão salvar o mundo. O que Bangladesh necessita é de uma reforma econômica radical que venda suas empresas estatais, reduza suas barreiras comerciais, dessindicalize sua força de trabalho e desregulamente sua economia como um todo. Principalmente, é preciso haver poupança e acumulação de capital. Assim, e só assim, haverá crescimento econômico.

Nesse meio tempo, sobrecarregar os pobres com dívidas é uma maneira bem rude e parva de se almejar o enriquecimento. Seria de se esperar que o Comitê do Nobel da Paz fosse capaz de entender isso. Mas aparentemente eles são tão ignorantes quanto o resto dos apologistas do Grameen em relação à mais velha regra econômica da história: construir riqueza, e não criar dinheiro, é a chave para a prosperidade.