Introdução

No capítulo anterior entendemos que os indivíduos têm necessidades ou vontades que precisam ser satisfeitas, e para isso, eles produzem seus próprios bens de consumo ou de capital, ou ofertam serviços, e os trocam por outros bens ou serviços de outro indivíduo, o qual produz os seus.

Como foi visto, em sociedades primitivas essas trocas são inicialmente feitas por escambo. Porém, é questão de tempo que, dentro dessa mesma sociedade, emerja o conceito do dinheiro. O dinheiro, todavia em forma metálica, facilita e agiliza as trocas voluntárias entre indivíduos.

Entretanto, novas inovações se tornarão necessárias para agilizar ainda mais essas trocas. Neste capítulo vamos estudar como o dinheiro passará de ser algo sólido, baseado em metais preciosos, para se tornar papel ou, sendo mais rigorosos, papel-moeda.

Veremos mais adiante que a introdução do papel-moeda trará muitos benefícios, estabelecendo as bases do que chamaremos economia 1.0, um sistema econômico ainda básico e central, baseado na confiança, mais com o qual os indivíduos podiam começar a interagir usando novos instrumentos financeiros, sempre sobre a base dos metais preciosos. Entretanto, tal confiança acabará sendo eventualmente deturpada pelo poder central.

O PAPEL-MOEDA E OS PRIMEIROS BANCOS

As casas de custódia e os certificados de depósito

Além dos chamados meios de troca, os quais, devido a suas propriedades, acabaram evoluindo para o dinheiro sólido, durante a pré-história também emergiu outro tipo de dinheiro: o chamado dinheiro representativo.

Este dinheiro representativo surgiu como necessidade dos indivíduos, pois estes não tinham suficiente espaço nem infraestrutura para estocar e proteger suas mercadorias ou seus excedentes de produção. Ante este impasse, algumas civilizações como a chinesa ou a babilônica, começaram a oferecer seus palácios e seus templos para resolver esse problema. Dessa maneira, o usuário deixava lá seu estoque e, em troca, como comprovante, recebia um token: uma espécie de ficha feita de argila.

O dinheiro representativo não tinha nenhum valor, mas os usuários o aceitavam de bom grau, pois entre eles podiam trocar esses tokens em lugar de perder o tempo sacando e transportando as mercadorias de uma casa para outra.

Com o passar do tempo, quando o uso dos metais preciosos começou a ser valorizado como meio de troca, surgiu a necessidade de custodiar não só as mercadorias, mas também ditos metais preciosos, pois acumular eles dentro do próprio lar começou a se tornar demasiado arriscado. Foi assim como, de maneira natural, atendendo à demanda do mercado, nasceu uma nova especialização: o serviço de custódia.

Com esta nova especialização os interessados podiam deixar seus metais preciosos em casas de custódia e, em contrapartida, o custodiante emitia um certificado de depósito, o qual garantia ao portador o resgate de todos seus metais preciosos a qualquer momento. Em contrapartida, o custodiante ficava com uma pequena parte do estoque do cliente por oferecer seu serviço de custódia.

Os certificados de depósito ofereciam bastantes vantagens aos detentores:

- Eram mais fáceis de portar e de transportar que os metais preciosos.

- Eram mais fáceis de esconder e, portanto, mais difíceis de roubar.

- Pelo mesmo motivo que o dinheiro representativo, eram mais convenientes para realizar trocas pelos bens ou serviços de outro indivíduo, o qual passava a aceitar estes certificados desde que confiasse na casa de custódia.

O papel-moeda

Os primeiros certificados de depósito que se conhecem datam da dinastia Han (desde 206 a.C. até 220 d.C.) na China, os quais eram feitos em couro. Mas ao redor dessa mesma época, na cidade de Cartago, já começava a se usar também o pergaminho.

Entretanto, não foi até o século VII que os certificados de depósito tomaram um formato de papel. Durante a dinastia Tang (séculos VII-X) o chamado papel-moeda circulava livremente, sendo comumente usado pelos cidadãos para realizar suas trocas voluntárias. O sucesso deste sistema monetário foi tal que posteriormente foi adotado por um dos maiores impérios da história, o império mongol, durante os séculos XIV e XV.

Já na Europa, o papel-moeda foi descoberto graças às viagens de Marco Polo até a China durante o século XIII, mas só foi introduzido ao redor do ano 1660 graças a um empreendedor financeiro sueco chamado Johan Palmstruch, quem emitia estes papéis-moeda, semelhantes às notas de dinheiro que usamos hoje em dia, para aquele que deixasse metais preciosos sob sua custódia. O sucesso deste empreendimento levou a Palmstruch a fundar o chamado Banco de Estocolmo. Anos depois, em 1668, este banco foi absorvido pelo rei, mudando de nome para Banco da Suécia, tornando-se assim o primeiro banco central do mundo.

Como curiosidade, em 1968, após 300 anos da sua fundação, o Banco da Suécia criou o “Prêmio do Banco Central da Suécia de ciências econômicas em memória de Alfred Nobel”, comumente conhecido como prêmio Nobel de Economia.

Os empréstimos e os ativos financeiros

Em um ambiente de livre comércio é normal que certos indivíduos se lucrem mais do que outros. Isso acontece porque os produtos ou serviços nos quais esses indivíduos se especializaram se tornaram muito demandados, ou pouco ofertados, pelo mercado. Nesse contexto, alguns destes indivíduos que acumularam riqueza começaram a se especializar em outro tipo de serviço: o empréstimo de metais preciosos.

O empréstimo é um instrumento financeiro muito parecido ao certificado de depósito, só que o dinheiro flui em sentido contrário. Num certificado de depósito, o custodiante tem a obrigação de devolver os metais preciosos para o depositante, quando este assim o reclamar. Desta forma, o custodiante se torna devedor, e portanto tem uma obrigação de pago, ou seja, um passivo, e o depositante vira credor, pois ele possui um direito de reembolso, ou seja, um ativo financeiro. Já num empréstimo, quem fica com os metais preciosos, neste caso o prestatário, se torna devedor, e portanto, ele tem um passivo financeiro, e o prestamista se converte em credor, e portanto, ele tem um ativo financeiro.

Os primeiros bancos

Os primeiros empréstimos datam da Babilônia do século XVIII a.C. realizados por sacerdotes de templos para comerciantes. Porém, só foi a partir do ano 1100 d.C. que os empréstimos se estenderam como instrumento financeiro, pois grandes somas de dinheiro se tornaram necessárias para financiar as cruzadas. Foi assim que, mais uma vez, atendendo a uma demanda do mercado, os empréstimos passaram de ser levados a cabo por indivíduos a serem realizados por unidades econômicas ainda mais especializadas: os bancos.

Dada dita necessidade, o primeiro banco moderno, e o mais importante de época, foi fundado em Florença em 1397 por uma família, os Médici, que tinha se enriquecido anos antes com o comércio têxtil. Posteriormente, outros bancos foram emergindo em outras cidades vizinhas como Gênova, Veneza e Pisa, muitas delas tornando-se pólos importantes do movimento cultural da época: a Renascença.

Resulta interessante reparar como estas cidades-estados se tornaram grandes centros culturais. A liberdade da época favoreceu o comércio, tal comércio trouxe riqueza, e a riqueza trouxe qualidade de vida, dentro da qual sobrava tempo para lazer e para se dedicar a atividades culturais. Essa é, portanto, a ordem natural das coisas: a cultura emerge da liberdade econômica, e não ao contrário.

O uso e abuso de todo poder central

Como já relatamos no capítulo anterior, o poder central sempre teve um grande incentivo em se apropriar da cunhagem da moeda quando esta era em forma de metais preciosos. A história demonstra que este incentivo não mudou em absoluto quando o dinheiro passou a ser emitido em formato de papel-moeda. Efetivamente, em 1023 d.C., o governo da dinastia Song, foi o primeiro da história em nacionalizar a emissão do papel-moeda e nunca mais liberou esse monopólio.

O problema do controle da emissão do papel-moeda e que, como poucos clientes reclamam o resgate de seu dinheiro sólido em metais preciosos, o custodiante possui um grande incentivo em emitir mais papel-moeda de aquele colateralizado aos metais preciosos sob custódia. Dessa maneira, ao emitir mais papel-moeda do que o lastreado, se todos os clientes forem ao mesmo tempo a reclamar seus metais preciosos em troca de seus certificados, o custodiante não teria como atender essa demanda, não havendo outra opção que dar calote. Como consequência, se os usuários perdem a confiança no papel-moeda emitido, a demanda por eles cai, resultando em sua desvalorização, ou equivalentemente, na inflação potencial dos preços dos bens e serviços quando esse papel-moeda é de amplo uso.

A partir do momento em que os governos, ou qualquer outro ente central, toma o controle da emissão do papel-moeda, os eventos de inflação ou hiperinflação se tornam contínuos. Nesses casos, como acabamos de explicar, o ente central acaba emitindo mais papel-moeda do que deveria, até final e unilateralmente remover a conversibilidade de papel-moeda por metais preciosos.

Precisamente, foram estas razões as que levaram a registrar um dos primeiros eventos de hiperinflação associado ao papel-moeda. Durante o final da dinastia Yuan (1279–1368 d.C.) o papel-moeda chegou a perder quase todo seu valor, o que levou aos cidadãos a voltar a negociar através de escambo.

Do outro lado do mundo, outro relato interessante veio séculos depois do mesmo banco de Estocolmo, o qual foi pioneiro na Europa na emissão de papel-moeda respaldado em metais preciosos. Muitos empreendedores da época solicitaram empréstimos ao banco, o qual sem pensar duas vezes começou a imprimir papel-moeda além do que realmente estava colateralizado, para assim atender a demanda de seus clientes. Entretanto, sobre o outono de 1663, a quantidade de papel-moeda emitida era tanta, que seu valor começou a cair no mercado. Assim, quando os clientes voltaram ao banco para reclamar seus metais preciosos comprovaram que este era incapaz de atender tal demanda. Ante essa eventualidade, e apenas após 3 anos da sua fundação, em 1664 o banco de Estocolmo decretou falência, passando do grande sucesso inicial a um estrepitoso fracasso.

Como estamos vendo, e como continuaremos analisando ao longo desta incursão histórica, toda vez o que dinheiro é monopolizado por um ente central, a eventual falha é só questão de tempo.

AÇÕES E TÍTULOS DE DÍVIDA CORPORATIVA

O desejo por produtos novos

As viagens de Marco Polo até a China durante o século XIII não só serviram para introduzir a ideia do papel-moeda na Europa, mas também para estimular a curiosidade dos europeus por produtos novos como as especiarias ou a seda. Este desejo por produtos exóticos provocou um forte aumento do comércio, que trouxe riqueza para a região.

As viagens de Marco Polo até a China durante o século XIII não só serviram para introduzir a ideia do papel-moeda na Europa, mas também para estimular a curiosidade dos europeus por produtos novos como as especiarias ou a seda. Este desejo por produtos exóticos provocou um forte aumento do comércio, que trouxe riqueza para a região.

Entretanto, a principal força expansionista da época não era a Europa, pois ainda não tinha poder militar suficiente, e sim os muçulmanos. Enquanto os turcos otomanos conquistavam Constantinopla em 1453, o islão continuava a se expandir para o Leste até os domínios da Indonésia e Filipinas. A ocupação muçulmana das chamadas Índias Orientais encareceu o comércio de especiarias, produto que foi se tornando indispensável para os europeus.

O encarecimento dos produtos vindos do Leste criou, porém, oportunidades de lucro e, portanto, um grande incentivo para a retomada das índias orientais por parte dos próprios europeus. Foi assim como a coroa portuguesa, a mais avançada da época enquanto a navegação, lançou-se nessa aventura. Em 1498, Vasco de Gama bordeou o Cabo de Boa Esperança, conseguindo chegar até a Índia. A partir dessa conquista, novos navios foram enviados e progressivamente a coroa portuguesa foi tomando o controle do comércio das especiarias.

A primeira empresa multinacional

Lisboa se tornou assim o centro de distribuição europeu de especiarias, de onde eram posteriormente fretadas para Antuérpia, a qual se converteu num centro de redistribuição. Entretanto, por conveniências políticas da coroa portuguesa o centro de redistribuição foi transferido para Hamburgo, o qual levou à falência a todos os comerciantes neerlandeses da época. Isso, porém, criou outro grande incentivo para que os próprios neerlandeses, avaliando as oportunidades de lucro, tomassem o controle das índias orientais.

Foi neste contexto que, em 1602, surge a chamada Companhia Neerlandesa das Índias Orientais ou Vereenigde Oostindische Compagnie (VOC), a primeira corporação multinacional do mundo. A VOC introduziu um novo modelo de negócio. Até essa época, todos os investimentos eram efêmeros e individualizados. Por exemplo, uma empresa era criada para efetuar uma viagem específica e depois era liquidada quando o navio retornava. Entretanto, a VOC unificou a frota, formando assim uma corporação. A VOC se tornou a primeira empresa de capital aberto e durante uns 200 anos repartiu um 18% de dividendos a seus investidores até o ano 1800, quando decretou falência.

A primeira bolsa de valores

A palavra bolsa provém de um prédio que pertencia a uma família nobre belga, os Van der Buerse, da cidade europeia de Bruges, onde se realizavam reuniões de carácter mercantil.

Entretanto, o primeiro mercado de bolsa de valores conhecido foi criado em Antuérpia, dentro de seu contexto de centro de redistribuição de especiarias da época. Posteriormente, esse domínio passou às mãos dos holandeses, e Amsterdam se tornou a capital comercial do mundo graças à VOC, quem fundou sua própria bolsa de valores em 1602. Inicialmente, nesse mercado de bolsa apenas eram negociadas as ações da VOC e seus títulos de dívida. Anos depois, a bolsa se renomeou como Bolsa de Valores de Amsterdam, sendo a primeira em negociar ativos financeiros.

As ações

A ideia de dispor de um lugar físico, o mercado de bolsa, onde os indivíduos podiam negociar livremente seus ativos financeiros se tornou uma importante inovação que se estendeu a todas as cidades comerciais da época. Para uma empresa ser negociada em bolsa ela tinha que se tornar pública, mostrando sua contabilidade, pois assim, qualquer usuário, caso interessado, poderia adquirir uma fatia dela. Esta pequena fatia se conhece como ação, e esta não é mais que um papel que certifica que o possuidor é dono de uma pequena parte da empresa. E já que o número de ações nas quais uma empresa se divide é finito, e portanto é teoricamente um bem escasso, se uma empresa cresce, sua ação haverá-se valorizado. Além disso, já que o lucro que gera a empresa é também da propriedade de todos os acionistas, estes podem decidir entre usar esse lucro para que a própria empresa o invista e se torne mais competitiva, ou eles podem decidir, como proprietários, ficar com parte desse lucro. Isto é o que se conhece como dividendo.

As ações são como um modo de criar uma simbiose entre a empresa, que precisa de dinheiro para seu empreendimento, e o investidor, que pode achar interessante investir numa oportunidade com potencial de dar lucro. Esta simbiose é uma ótima maneira através da qual, dentro de uma sociedade livre, ideias boas, porém caras de serem levadas a cabo, consigam se materializar.

Os títulos de dívida privada

Em alguns casos pode acontecer que uma determinada empresa tenha um grande incentivo para efetuar um empreendimento, porém, ela não disponha do capital suficiente para isso. Nesse caso, a empresa pode emitir o que se conhece como título de dívida privada. Nessa oportunidade, o investidor que acha lucrativo esse empreendimento decide comprar esse título. Dessa maneira, o investidor recebe o título de dívida, o qual poderá, por sua vez, vender no chamado mercado de dívida e a empresa recebe o dinheiro, ou mais estritamente o capital financeiro, com o qual poderá adquirir os bens de capital necessários para ofertar mais serviços, ou melhorar a qualidade deles, ou para ofertar mais bens de consumo, ou melhorar a qualidade deles. O título de dívida tem uma data de vencimento, após a qual o investidor recebe seu dinheiro de volta além dos juros do empréstimo. Ou seja, o possuidor é bonificado e, por isso, o título é também chamado de bond ou bono.

Entender os títulos de dívida, sobre tudo a dívida pública, é uma das peças mais importantes do quebra-cabeças econômico. Aprofundaremos nisso no próximo capítulo. Por enquanto apenas salientar que a dívida pode ser emitida por entes públicos ou por entes privados. Dentro de estes últimos, se quem emite dívida é um banco privado, esta é chamada de dívida privada financeira. Já se quem emite dívida é uma empresa, esta é denominada dívida privada não-financeira, ou dívida corporativa.

OS BANCOS CENTRAIS

O modelo de banco central

O sistema monetário da Europa do século XVII era um tanto peculiar. Ao contrário das dinastias chinesas e o império mongol, nos quais o papel-moeda era amplamente usado, na Europa dessa época, vários tipos de moedas baseadas em metais preciosos circulavam ao mesmo tempo e ainda dentro da mesma nação.

Foi neste contexto quando, no final do século XVII emerge a figura de uns dos primeiros economistas da história: John Law. Após uma tumultuada vida independente em Londres, de onde teve que fugir para evitar a cadeia, Law viajou até a cidade de Amsterdam, onde se especializou em Economia. Law ficou fascinado com esse avançado ambiente mercantil, no qual, como acabamos de descrever, surgiram os primeiros mercados de bolsa e as primeiras fugazes tentativas de uso do papel-moeda e onde já existiam importantes bancos como o Banco de Amsterdam, inspirado pelo do Banco da Suécia.

Em 1715 Law se traslada a Paris, onde oferece seus serviços para seu amigo, o duque Filipe II de Orleans, o qual se tornou regente da França, após a morte de Luís XIV, e até que seu sucessor, Luís XV, com 5 anos naquela época, se tornasse maior de idade.

As grandes despesas da monarquia absolutista francesa tinham devastado a economia do país. A escassez de metais preciosos tinha de fato enfraquecido o comércio, o qual não gerava arrecadação suficiente para a coroa. Ante esse desafio, o regente, Felipe II, não teve outra opção que confiar nas teorias polêmicas de Law, para quem os metais preciosos não valiam nada como riqueza nacional e sim o próprio comércio. Sua ideia era criar um banco que ministrasse as finanças do governo, substituindo os metais preciosos circulantes no mercado por um papel-moeda e, ao mesmo tempo, criar uma empresa estatal dedicada ao comércio, para assim poder negociar os títulos de dívida da coroa por ações dessa empresa.

As grandes despesas da monarquia absolutista francesa tinham devastado a economia do país. A escassez de metais preciosos tinha de fato enfraquecido o comércio, o qual não gerava arrecadação suficiente para a coroa. Ante esse desafio, o regente, Felipe II, não teve outra opção que confiar nas teorias polêmicas de Law, para quem os metais preciosos não valiam nada como riqueza nacional e sim o próprio comércio. Sua ideia era criar um banco que ministrasse as finanças do governo, substituindo os metais preciosos circulantes no mercado por um papel-moeda e, ao mesmo tempo, criar uma empresa estatal dedicada ao comércio, para assim poder negociar os títulos de dívida da coroa por ações dessa empresa.

As ideias de Law foram postas em prática com a criação em 1716 de um novo banco, o Banco Geral Privado, o qual tinha a autorização de emitir papel-moeda respaldado por depósitos em ouro. Dois anos depois, este banco, passou a se chamar Banco Real, o qual se tornou o primeiro banco nacional da França.

A ideia de ter um banco nacional, em conluio com a monarquia, que controlasse todas as finanças dos cidadãos, foi certamente do agrado de outros monarcas. Por isso, pouco a pouco, a maioria dos países próximos começaram a instituir seu próprio banco central.

Corrida aos bancos

“Como você foi na falência?” Perguntou Bill.

“Pois de duas maneiras.” Disse Mike. “Primeiro aos poucos e depois de repente.”

Do livro: “O Sol também se levanta” de Ernest Hemingway

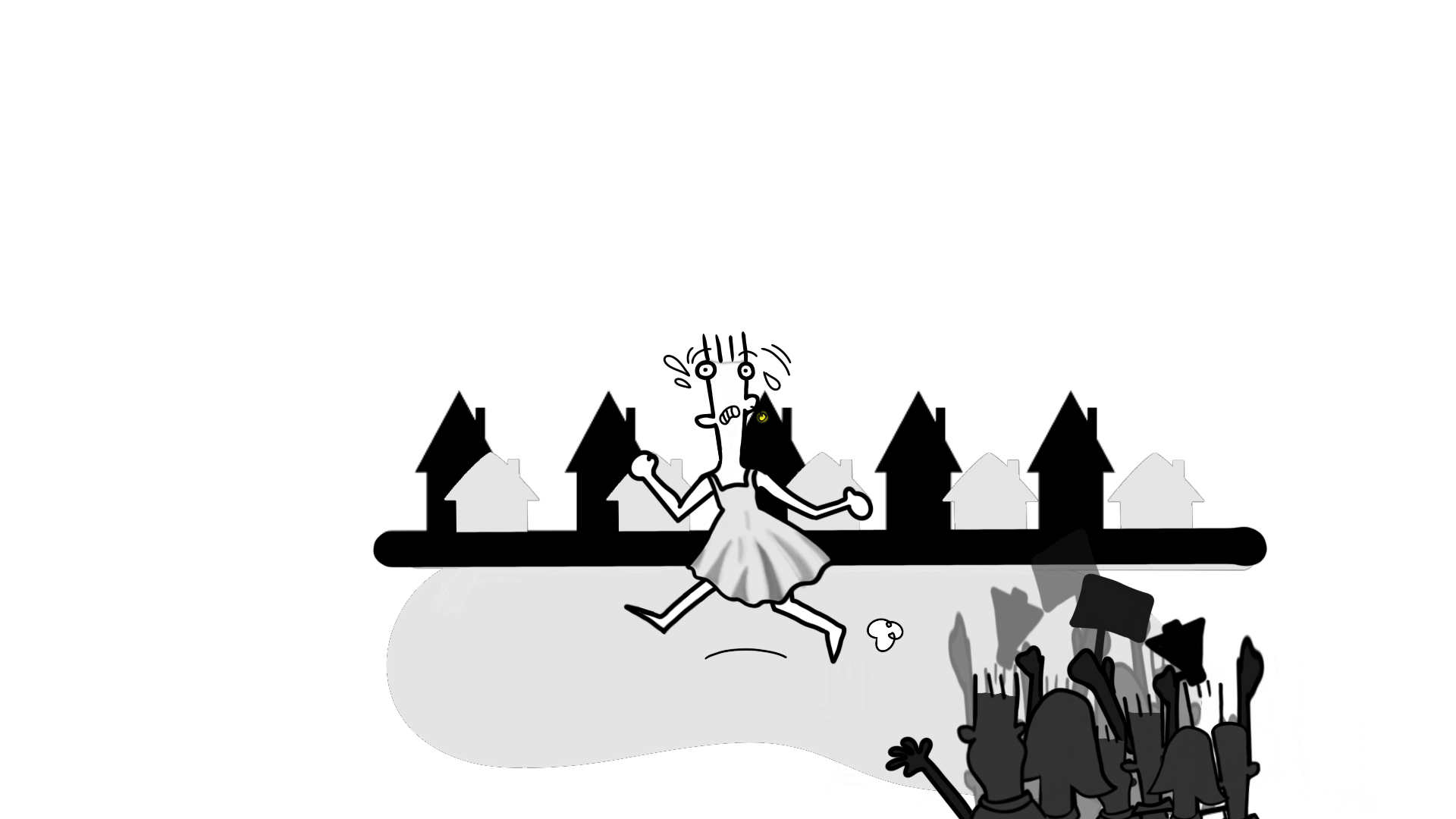

O sucesso de Law ao instituir um banco central dominador não demorou em se tornar outro estrepitoso fracasso. Após esse sistema gerar grandes benefícios, benefícios principalmente para a monarquia, o regente ordenou a impressão do equivalente a umas três mil milhões de libras, ou seja, quase a totalidade do Produto Interno Bruto do país. Essa emissão de papel-moeda produziu uma forte inflação, a maior da Europa até essa data. Ante essa queda do poder de compra, os cidadãos começaram a acudir ao banco central para redimir suas propriedades em ouro, mas logicamente o banco não tinha como atender essa demanda.

Duas medidas foram então tomadas para conter essa crise. Primeiro, o regente proibiu a possessão de joias e a acumulação de mais de 500 libras em metais preciosos. Dessa maneira, aqueles com mais do estipulado deviam levá-lo ao banco, banco em plena falência, para trocar por papel-moeda. A segunda medida foi contratar mendigos e vesti-los com picaretas para fazê-los desfilar pelas ruas de Paris, como se fossem procurar ouro nas minas de Luisiana. Evidentemente, nenhuma das medidas funcionou e em apenas 2 meses todo o sistema financeiro nacional colapsou, gerando uma profunda crise na França e em parte da Europa. Ninguém mais confiava no papel-moeda da coroa nem no próprio Estado francês. Sendo assim, John Law foi destituído, tendo que fugir para Veneza, vestido de mulher, para evitar ser reconhecido.

Duas medidas foram então tomadas para conter essa crise. Primeiro, o regente proibiu a possessão de joias e a acumulação de mais de 500 libras em metais preciosos. Dessa maneira, aqueles com mais do estipulado deviam levá-lo ao banco, banco em plena falência, para trocar por papel-moeda. A segunda medida foi contratar mendigos e vesti-los com picaretas para fazê-los desfilar pelas ruas de Paris, como se fossem procurar ouro nas minas de Luisiana. Evidentemente, nenhuma das medidas funcionou e em apenas 2 meses todo o sistema financeiro nacional colapsou, gerando uma profunda crise na França e em parte da Europa. Ninguém mais confiava no papel-moeda da coroa nem no próprio Estado francês. Sendo assim, John Law foi destituído, tendo que fugir para Veneza, vestido de mulher, para evitar ser reconhecido.

Foi nesse caos econômico e descontentamento social com a monarquia que o país é conduzido até a conhecida Revolução Francesa (1789), a partir da qual emerge a figura de Napoleão Bonaparte, sendo este a típica personagem populista “salvadora da pátria”. Bonaparte, inspirado em Alexandre o grande, soube aproveitar a raiva da população francesa para invadir países vizinhos na tentativa de formar um grande império europeu. Entretanto, os delírios de grandeza de uma França arrasada economicamente não foram muito longe.

Com o início das guerras napoleônicas deu-se fim a outra época de grande desenvolvimento cultural que tinha nascido na Europa desde meados do século XVIII: o iluminismo.