Uma concepção comum é que o banco central é um fator chave na determinação das taxas de juros. Nessa linha de pensamento, o papel fundamental do banco central é fazer com que a chamada economia seja inserida em uma trajetória de crescimento econômico estável e inflação estável. Se, por algum motivo, a economia parece se desviar da trajetória especificada, então é responsabilidade da política do banco central garantir que a economia permaneça nesse caminho. Isso é alcançado, assim se afirma, por meio da influência da taxa de juros de curto prazo, nos Estados Unidos a taxa de fundos federais.

Uma concepção comum é que o banco central é um fator chave na determinação das taxas de juros. Nessa linha de pensamento, o papel fundamental do banco central é fazer com que a chamada economia seja inserida em uma trajetória de crescimento econômico estável e inflação estável. Se, por algum motivo, a economia parece se desviar da trajetória especificada, então é responsabilidade da política do banco central garantir que a economia permaneça nesse caminho. Isso é alcançado, assim se afirma, por meio da influência da taxa de juros de curto prazo, nos Estados Unidos a taxa de fundos federais.

O banco central influencia as taxas de juros de curto prazo, influenciando a liquidez monetária nos mercados. Enquanto a compra de ativos pelo Fed dos EUA aumenta a oferta de moeda, sua venda de ativos produz o efeito oposto. Assim, ao comprar ativos, o Fed aumenta a liquidez monetária, reduzindo assim as taxas, enquanto ao vender ativos ocorre exatamente o oposto.

O pensamento popular também sugere que as taxas de longo prazo são a média das taxas de juros de curto prazo atuais e esperadas. Se a taxa de um ano de hoje é de 4% e a taxa de um ano do próximo ano deve ser de 5%, então a taxa de dois anos hoje deve ser de 4,5% ((4 + 5) /2=4,5%). Por outro lado, se a taxa de um ano de hoje é 4% e a taxa de um ano do próximo ano deve ser de 3%, então a taxa de dois anos hoje deve ser 3,5% (4 + 3) /2=3,5%.

Preferência temporal e taxas de juros

No entanto, são as preferências temporais dos indivíduos, e não o banco central, que são a chave para o processo de determinação da taxa de juros. Sobre o que é tudo isso?

É improvável que um indivíduo que tenha recursos suficientes para se manter vivo emprestar ou investir seus parcos recursos. O custo de emprestar ou investir para ele provavelmente será muito alto — pode até custar emprestar parte de seus recursos. Portanto, é improvável que ele empreste ou invista, mesmo que lhe seja oferecida uma taxa de juros muito alta.

Assim que sua riqueza começa a se expandir, o custo do empréstimo ou investimento começa a diminuir. Alocar parte de sua riqueza para empréstimos ou investimentos agora irá minar sua vida e bem-estar. Sobre isso Mises escreveu,

Aquilo que é abandonado é chamado de preço pago para atingir o fim pretendido. O valor do preço pago é denominado custo. Os custos correspondem ao valor atribuído à satisfação a que se deve renunciar para atingir o fim pretendido.[1]

De acordo com Carl Menger:

Na medida em que a manutenção de nossas vidas depende da satisfação de nossas necessidades, garantir a satisfação de necessidades anteriores deve necessariamente preceder a atenção para as posteriores. E mesmo quando não nossas vidas, mas apenas nosso bem-estar contínuo (acima de tudo nossa saúde) dependem do comando de uma quantidade de bens, a obtenção do bem-estar em um período mais próximo é, via de regra, um pré-requisito do bem-estar estar em um período posterior … Toda experiência ensina que um gozo presente ou em um futuro próximo geralmente parece mais importante para os homens do que um de igual intensidade em um momento mais remoto no futuro.[2]

Disto podemos inferir, em igualdade de condições, que tudo o que leva à expansão da riqueza real dos indivíduos deve dar origem a uma queda na taxa de juros, ou seja, a redução do prêmio de bens presentes versus bens futuros. Por outro lado, os fatores que prejudicam a expansão da riqueza real devem levar a uma taxa de juros mais alta. Aumentos na riqueza real tendem a diminuir as preferências temporais dos indivíduos, ao passo que diminuições na riqueza real tendem a aumentá-las. A ligação entre mudanças na riqueza real e mudanças nas preferências temporais não é automática, entretanto. Cada indivíduo decide como alocar sua riqueza de acordo com suas prioridades.

Demanda por dinheiro e preferência de temporais

A redução das preferências temporais, ou seja, a redução do prêmio dos bens presentes em relação aos bens futuros (devido à expansão da riqueza real), provavelmente se manifestará em uma ânsia maior de investir a riqueza real. Com a expansão da riqueza real, as pessoas provavelmente aumentarão sua demanda por vários ativos — financeiros e não financeiros — e reduzirão sua demanda por dinheiro. No processo, isso aumenta os preços dos ativos e diminui seus rendimentos, mantendo-se todas as outras coisas iguais.

Observe que, embora o aumento no pool de riqueza real provavelmente esteja associado a uma redução na taxa de juros, o oposto provavelmente ocorrerá com uma queda no pool de riqueza real. É provável que as pessoas tenham menos vontade de aumentar sua demanda por vários ativos, aumentando assim sua demanda por dinheiro em relação à situação anterior. Com todas as outras coisas sendo iguais, isso se manifestará na redução da demanda por ativos e, portanto, na redução dos preços e no aumento dos rendimentos.

O que acontecerá com as taxas de juros se a oferta de moeda aumentar?

Um aumento na oferta de dinheiro, todas as outras coisas sendo iguais, significa que aqueles indivíduos cujo estoque de dinheiro aumentou agora são muito mais ricos. Isso provavelmente dará início a uma maior disposição desses indivíduos de comprar vários ativos. Isso leva à redução da demanda por dinheiro por parte desses indivíduos.

Isso, por sua vez, aumenta os preços dos ativos e diminui seus rendimentos. Ao mesmo tempo, um aumento na oferta de dinheiro põe em movimento uma troca de nada por algo, o que equivale ao desvio da riqueza real dos geradores de riqueza para os não geradores de riqueza. O consequente enfraquecimento do processo de formação de riqueza real desencadeia uma subida generalizada das taxas de juro.

Isso implica que um aumento na taxa de crescimento da oferta monetária, com todas as outras coisas sendo iguais, aciona uma queda temporária nas taxas de juros. Essa queda nas taxas de juros não pode ser sustentável devido aos danos ao processo de geração real de riqueza. Um declínio na taxa de crescimento da oferta monetária, mantendo-se todas as outras coisas iguais, desencadeia um aumento temporário nas taxas de juros. No entanto, ao longo do tempo, a queda da oferta de moeda estabelece as bases para um fortalecimento do processo de formação de riqueza real, o que desencadeia uma queda generalizada das taxas de juros.

Podemos, portanto, ver que a chave para a determinação das taxas de juros são as preferências temporais dos indivíduos, que se manifestam por meio da interação da oferta e da demanda por moeda. Observe que o banco central não tem nada a ver com a determinação das taxas de juros subjacentes. As políticas do banco central apenas distorcem onde as taxas de juros deveriam estar de acordo com as preferências temporais, tornando muito mais difícil para as empresas saber o que realmente está acontecendo.

Estagflação e taxas de juros

Qual a probabilidade de as taxas de juros serem afetadas em uma situação em que a atividade econômica está diminuindo enquanto a inflação de preços está se fortalecendo? O que temos aqui é estagflação, ou seja, um fortalecimento da inflação de preços e uma queda da atividade econômica. O principal fator por trás da estagflação são os fortes aumentos anteriores na oferta de moeda, que minam o pool de riqueza real. Fortes aumentos na oferta de moeda resultam na troca de nada por algo, o que enfraquece o processo de formação de riqueza real. O enfraquecimento do pool de riqueza real, por sua vez, enfraquece o crescimento econômico real.

Ao mesmo tempo, aumentos na oferta de moeda enfraquecem o poder de compra da moeda. Portanto, temos aqui um enfraquecimento da atividade econômica e um aumento geral da inflação de preços. Um enfraquecimento no processo de geração de riqueza devido ao fortalecimento da taxa de crescimento da oferta de moeda aumenta as preferências temporais dos indivíduos, ou seja, as taxas de juros reais subjacentes sobem.

Em resposta à crise econômica emergente, o banco central entra para aumentar ainda mais a taxa de crescimento da oferta de moeda. Isso empurra os preços dos ativos para cima, reduzindo assim seus rendimentos. Depois de um intervalo de tempo, porém, esse aumento na oferta de moeda e o aumento resultante na inflação de preços provavelmente levarão o Fed a reverter e apertar sua postura quanto às taxas de juros. Isso significa que, em relação à situação anterior, o Fed provavelmente reduzirá sua compra de ativos. Consequentemente, é provável que surja pressão de alta sobre as taxas de juros. No entanto, essa pressão de alta sobre os rendimentos deve ser apenas temporária, já que uma postura monetária mais rígida é, na verdade, uma boa notícia para a formação da riqueza real. Após um lapso de tempo, isso provavelmente reduzirá as preferências temporais individuais e trabalhará no sentido de reduzir as taxas de juros reais.

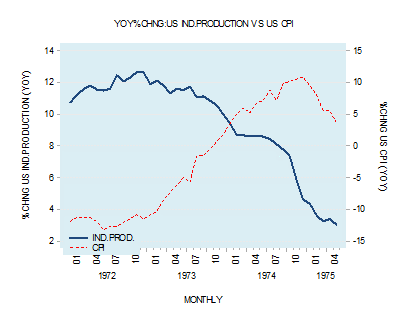

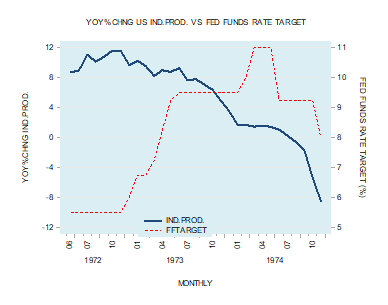

A década de 1970 é um grande exemplo de estagflação. Depois de fechar em 2,7 por cento em junho de 1972, a taxa de crescimento anual do Índice de Preços ao Consumidor (IPC) dos EUA saltou para 12,3 por cento em dezembro de 1974. A taxa de crescimento anual da produção industrial, que fechou em 11,6 por cento em dezembro de 1972, havia despencou para -12,4% em maio de 1975.

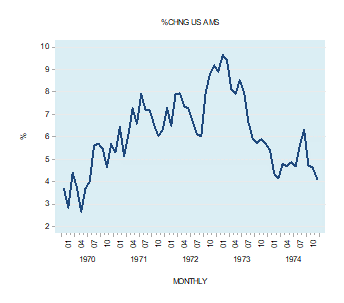

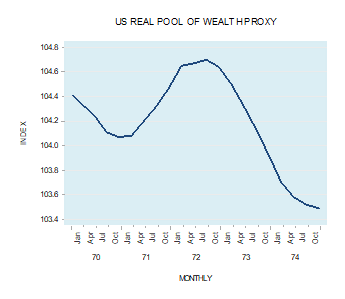

Observe que um forte aumento na taxa de crescimento da moeda AMS ( Austrian Money Supply ) de 2,7 por cento em maio de 1970 para 9,6 por cento em fevereiro de 1973 foi uma causa importante por trás da forte aceleração da inflação de preços de junho de 1972 a dezembro de 1974. Ao mesmo tempo Com o tempo, esse forte aumento no momentum da AMS provavelmente minou o pool de riqueza real (ver gráfico). Essa provável erosão real da riqueza, juntamente com um declínio na taxa de crescimento anual da AMS de 9,6% em fevereiro de 1973 para 4,1% em dezembro de 1974, enfraqueceu o ímpeto da produção industrial.

Estamos caminhando para a estagflação?

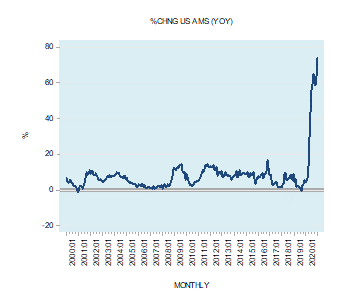

O fato de a taxa de crescimento anual da US AMS ter ficado em 74% no final de dezembro de 2020 (ver gráfico) aumenta a probabilidade de um forte aumento na inflação de preços à frente. Como resultado de políticas fiscais e monetárias imprudentes do passado, o pool de riqueza real pode estar diminuindo. Se for esse o caso, é possível que a injeção monetária não seja eficaz em termos de tirar a economia da crise. Isso aumenta a probabilidade de estagflação adiante.

Observe, porém, que o Fed aumentou a meta para a taxa dos fundos federais de 5,5% em junho de 1972 para 11% em junho de 1974. Em dezembro de 1974, a meta havia sido reduzida para 8%. Observe que o Fed buscou uma postura mais restritiva para as taxas de juros até junho de 1974, enquanto o ímpeto da produção industrial estava diminuindo. Em contraste, atualmente não há uma grande probabilidade de que o Fed vai apertar sua postura de taxa de juros em breve, a principal razão é que, embora um aumento na inflação de preços seja provável em algum momento no futuro, uma consideração importante do Fed é provável é que a economia dos EUA ainda permanece vulnerável aos efeitos paralisantes da política covid-19, como as quarentenas.

Artigo original aqui.

Tradução de Felipe Ojeda

___________________________________

Notas

[1] Ludwig von Mises, Human Action: A Treatise on Economics , edição acadêmica (1949; Auburn, AL: Ludwig von Mises Institute, 1998), p. 97

[2] Carl Menger, Principles of Economics , trad. James Dingwall e Bert F. Hoselitz (Auburn, AL: Ludwig von Mises Institute, 2007), p. 153–54.