Não é por acaso que o século da guerra total coincidiu com o século dos bancos centrais.

– RON PAUL

Os bancos centrais têm uma longa tradição de trabalhar juntos – e isso geralmente passa despercebido pelo público.[1] A forma mais óbvia de cooperação transfronteiriça hoje é certamente o Bank for International Settlements (BIS). Foi fundada em 1930 – principalmente por insistência do governador do Banco da Inglaterra, Montagu Norman (1871–1950), e do presidente do Reichsbank alemão, Hjalmar Schacht (1877–1970) – com sede em Basel, Suíça. As tarefas do BIS eram liquidar os pagamentos de reparações alemãs após a Primeira Guerra Mundial e promover a cooperação entre os bancos centrais.

Como o “banco dos bancos centrais” e por causa de suas atividades nem sempre visíveis publicamente, especialmente durante a Segunda Guerra Mundial, o BIS sempre foi objeto de observações e questionamentos críticos, bem como de muitas teorias da conspiração.[2] Esse ceticismo geral em relação ao BIS não é infundado. A história da cooperação do banco central é, sem dúvida, obscura. Basta pensar na concessão de empréstimos, que no período do “padrão-ouro clássico” – que pode ser corretamente descrito como uma fase do “falso-” ou “pseudo-padrão-ouro” – ocorreu repetidas vezes entre bancos centrais.

Não apenas os bancos comerciais emitiram mais dinheiro, emprestando mais do que eram capazes de resgatar em ouro, mas os bancos centrais fizeram a mesma coisa. Não é de admirar que os mercados repetidamente tenham expressado dúvidas de que mesmo os bancos centrais não estavam em posição de resgatar totalmente o dinheiro que gastaram em ouro como prometido. A fim de evitar que toda a fraude fosse descoberta, outros bancos centrais se sentiram compelidos a ajudar seus amigos do banco central com empréstimos no caso de uma corrida aos bancos; isso foi particularmente pronunciado, por exemplo, na época do padrão-ouro no final da década de 1920 e início da década de 1930.[3]

Portanto, não surpreende que os bancos centrais – e os grupos de interesse por trás deles – tenham pressionado pela cooperação em tempos de pseudo-padrão-ouro. E, portanto, não é surpreendente que, na era da moeda fiduciária, o desejo dos bancos centrais de trabalharem juntos não tenha diminuído, mas até aumentado,[4] porque o sistema mundial de moeda fiduciária que existe no mundo e para o qual o os bancos centrais com seu monopólio monetário são responsáveis, produziu uma dinâmica própria muito específica.

A coexistência de muitas moedas fiduciárias estatais representa uma espécie de situação competitiva inibida. Todo detentor de dinheiro pode mais ou menos facilmente trocar sua moeda local por outras moedas; por exemplo, ele pode converter euros em dólares americanos e, em seguida, mantê-los em bancos americanos como um depósito a prazo ou certificado do mercado monetário. Ao mesmo tempo, no entanto, os Estados são muito eficazes em garantir – sobretudo por meio de leis tributárias – que em seus respectivos territórios apenas sua própria moeda fiduciário seja usado para pagamentos, e não outra moeda ou a moeda que outros Estados emitam.

Em todos os sistemas monetários – seja em um livre mercado de dinheiro ou em uma justaposição de moedas fiduciárias estatais – mais cedo ou mais tarde o desejo por uma moeda única ganha força. Mesmo em uma economia global, é economicamente vantajoso para o maior número possível de pessoas usar a mesma moeda. Nesta competição até hoje prejudicada entre moedas fiduciárias estatais, o “greenback” ainda está à frente: o dólar americano é a moeda da maior e mais eficiente economia do mundo; é a moeda do maior e mais líquido mercado financeiro.

Isso se deve principalmente à internacionalização do negócio bancário, que ocorreu nas últimas décadas sob o domínio do dólar americano. O financiamento de transações comerciais e financeiras entre fronteiras, fusos horários e áreas monetárias é preferencialmente realizado em dólares americanos. As empresas voltadas para exportação e importação também estão mais dependentes do que nunca do dólar americano. Esta é a razão pela qual a política monetária do Fed tem influência decisiva sobre as taxas de juros e as condições de liquidez nos mercados financeiros globais.

Além disso, o dólar americano é a moeda de reserva internacional número um. Em muitas outras áreas monetárias, o dólar serve como “moeda base”. Seja o euro, o iene japonês, o renminbi chinês, o franco suíço ou a libra esterlina, todas as moedas hoje são mais ou menos baseadas no dólar americano. O dólar americano e a dívida do governo americano e de bancos denominados em dólares americanos são as posições cambiais mais importantes em quase todos os lugares.

É sobretudo o negócio bancário que está trabalhando de forma especial para uma política monetária globalmente unificada e, assim, preparando o terreno para uma moeda única global. Os bancos são conhecidos por operar com uma reserva fracionária. Isso significa que eles detêm apenas uma fração muito pequena de suas obrigações de pagamento a seus clientes, vencidas a qualquer momento, na forma de dinheiro do banco central.[5] Na pior das hipóteses, eles não seriam capazes de atender totalmente aos requisitos de desembolso de seus clientes. Diante dessa iliquidez latente, os bancos são de fato vulneráveis à perda de confiança.

Isso é particularmente explosivo em um mundo financeiro cada vez mais internacionalizado. Afinal, os bancos se financiam não só em moeda nacional, mas também em moeda estrangeira. Por exemplo, os bancos do euro precisam não apenas de euros, mas também de dólares americanos para suas operações. Problemas em um banco ou problemas em uma área monetária, portanto, têm um impacto rápido no sistema bancário global. Os “efeitos de contágio” levam, portanto, os bancos centrais nacionais a se coordenarem de maneira particularmente íntima e a agirem em uníssono, principalmente em momentos de crise.

Isso ficou inequivocamente evidente na crise econômica e financeira iniciada em 2007. Já em dezembro de 2007, o Federal Reserve dos Estados Unidos concluiu um acordo de swap de liquidez em dólares norte-americanos. No curso de um swap de liquidez, por exemplo, o Fed empresta saldos em dólares americanos ao BCE. O BCE pode emprestar os saldos recebidos em dólares americanos a seus bancos domésticos, que não estão mais recebendo dólares americanos nos mercados de crédito. Consequentemente, por meio de contratos de swap de liquidez, os bancos centrais têm condições de prevenir a inadimplência dos bancos que atuam no mercado internacional de empréstimos em moeda estrangeira.[6]

CRIANDO DINHEIRO DO NADA COM DINHEIRO DO NADA

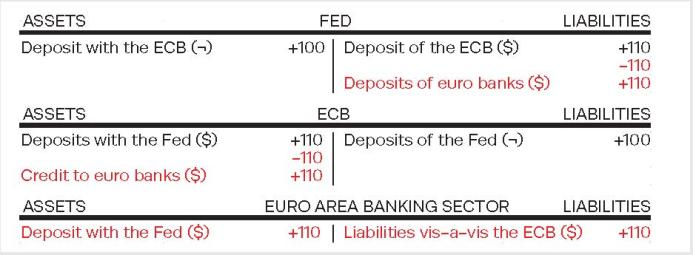

Suponhamos que os bancos da zona do euro contraíram dívidas em dólares americanos para poderem conceder um empréstimo em dólares americanos. Agora, os empréstimos contraídos pelos bancos estão vencidos. Os bancos se prepararam para refinanciar seus empréstimos à vencer com novos empréstimos. Mas, inesperadamente, irrompe uma crise e os bancos não encontram mais investidores para lhes emprestar novos dólares americanos. Assim, os bancos correm o risco de se tornarem insolventes. O BCE pode fornecer aos bancos quantidades ilimitadas de euros, mas não de dólares americanos. No entanto, se o BCE tiver acesso a um acordo de swap de liquidez com o Federal Reserve dos EUA, estará em posição de evitar a insolvência dos bancos da zona do euro em dólares americanos: o Fed empresta ao BCE a quantia desejada em dólares americanos e o BCE empresta os dólares para os bancos da zona do euro. Um exemplo simples pode ilustrar isso.

(1) O BCE “saca” sua linha de swap conforme concedida pelo Fed. Isso significa que ele vende ao Fed uma quantia em euros (por exemplo, € 100 bilhões), que cria “do nada”, à taxa de câmbio EUR/USD dada (por exemplo, 1,00). Em troca, recebe uma quantia correspondente em dólares americanos (neste caso, US$ 100 bilhões), que o Fed também cria “do nada”. (2) O BCE compromete-se a recomprar os € 100 bilhões no futuro (digamos, em três meses) à taxa de câmbio inalterada.

Um risco de taxa de câmbio é, portanto, excluído. O BCE empresta os dólares americanos aos bancos em termos (taxa de juros, garantia, vencimento, etc.) que ele mesmo pode determinar. Consequentemente, o BCE, ou o contribuinte da zona do euro, é responsável perante o Fed pela quantia em dólares americanos que emprestou aos bancos da zona do euro. O BCE e os contribuintes da zona do euro tornam-se devedores do Fed. Ao final do swap de liquidez, o BCE também paga ao Fed a receita de juros que obteve com o empréstimo de dólares americanos aos bancos. O Fed não paga juros sobre o valor em euros que recebeu do BCE. O Fed compromete-se a não investir o montante em euros e a mantê-lo numa conta à ordem junto do BCE. Economicamente, o acordo de swap de liquidez é uma criação de dinheiro do nada, com base em dinheiro criado do nada.

Os acordos de swap de liquidez revelam a cartelização dos bancos centrais, o que de fato impõe a manutenção do sistema de moeda fiduciária. Como lembrete, um cartel se forma em nível nacional entre bancos centrais e bancos comerciais domésticos. Desta forma, os bancos comerciais podem – com a aprovação expressa do Estado – criar dinheiro do nada, concedendo empréstimos. O banco central doméstico mantém sua mão protetora sobre as instituições financeiras que operam com uma reserva fracionária e serve os bancos como emprestador de última instância, garantindo assim que os bancos sistemicamente relevantes, em particular, permaneçam sempre solventes.

A nível internacional, surge um cartel semelhante de bancos centrais nacionais. O sistema de moeda fiduciária não só causa crises a nível nacional, mas também a nível internacional: os crescentes laços comerciais e de capital entre as economias nacionais são, em última instância, financiados com fundos fiduciários nacionais. E como as economias são cada vez mais interdependentes, especialmente por meio de vínculos de crédito financiados por bancos, os bancos centrais nacionais também devem estar cada vez mais dispostos a ajudar uns aos outros a se protegerem: inadimplências em nível nacional podem desencadear rapidamente inadimplências em nível internacional.

Essa assistência de proteção não envolve apenas a coordenação caso a caso de medidas de política entre os bancos centrais. Sob o título de cooperação técnica do banco central, ela há muito assumiu um caráter sistemático e permanente. Os bancos centrais mantêm plataformas alargadas de formação e experiência com as quais os colaboradores dos bancos centrais nas várias áreas monetárias podem alinhar-se em termos de especialização e, sobretudo, de política monetária. Isso fortalece a capacidade e a vontade dos bancos centrais de ampliar sua cooperação; facilita a formação de cartel e torna a cartelização algo natural.

Mas mesmo a cooperação de política monetária mais estreita entre os bancos centrais permanece muito atrás da influência política (monetária) e das possibilidades de controle que um banco central global com sua própria moeda global única ofereceria. A cooperação monetária entre Estados ainda soberanos, baseada no voluntarismo, é um assunto frágil e pouco confiável. Recordemos o exemplo dos contratos de swap de liquidez. O Fed assume um risco de crédito aqui ao emprestar dólares americanos ao BCE: o BCE pode não ser capaz de reembolsar o montante do empréstimo. O Federal Reserve dos EUA, portanto, responsabiliza os contribuintes dos EUA. São eles que devem arcar com os prejuízos do Fed.

Enquanto os bancos centrais nacionais tiverem apenas mandato para conduzir a política monetária para a economia doméstica, existe a possibilidade de que operações de resgate internacional, como acordos de swap de liquidez, sejam criticadas pela opinião pública. Cidadãos revoltados e os eleitos por eles se opõem a subsidiar bancos estrangeiros. Os conselhos dos bancos centrais poderiam contestar isso dizendo que os swaps de liquidez, que fornecem moeda nacional aos bancos estrangeiros, ajudariam a evitar uma crise ainda maior, que também afetaria a economia doméstica. Mas e se o eleitorado não puder ser convencido?

Não há dúvida de que nesta fase será difícil convencer politicamente os eleitores dos vários países do mundo a trocar a sua própria moeda por uma moeda supranacional. Esta declaração pode ser aplicada em “tempos normais”, mas não necessariamente em “tempos de crise”. Em tempos de crise, o espaço para margem de manobra e ação política cresce imensamente. As crises financeiras e econômicas, em particular, provaram repetidamente ser um terreno fértil para popularizar a ideia de uma moeda mundial. Já na década de 1930, Fritz Machlup (1902-1983) escreveu: “Em tempos em que a aquisição de meios de pagamento estrangeiros está associada a dificuldades, muitos empresários, que valorizam muito a vantagem de um comércio exterior o mais desimpedido possível, levantam repetidamente a questão de por que uma única moeda mundial ainda não foi introduzida.”[7]

A solução convincente para os socialistas democráticos é fundir os muitos fundos fiduciários nacionais em uma única moeda fiduciária mundial, que é então controlada por um banco central mundial todo-poderoso: desta forma, um sistema fiduciário global pode ser estabelecido com a maior estabilidade possível – um sistema monetário que pode ser perfeitamente controlado pelo Estado, que explora o potencial inflacionário para o financiamento estatal na maior extensão possível e que contém da melhor maneira possível as crises financeiras e econômicas que inevitavelmente causa. É, então, surpreendente que toda uma série de propostas concretas já tenha sido feita sobre como criar uma moeda mundial (fiduciária)? Algumas dessas propostas são apresentadas no capítulo seguinte.

_________________________________

Notas

[1] Uma visão geral é fornecida por Gianni Toniolo e Claudio Borio, “Cento e Trinta Anos de Cooperação do Banco Central: Uma Perspectiva do BIS” (Documento de Trabalho do BIS No. 197, 24 de fevereiro de 2006). Um exemplo é o Deutsche Golddiscontbank, fundado em 1924 para promover o comércio exterior alemão e gerar as divisas necessárias. Isso se tornou possível porque o Banco da Inglaterra, a pedido do Reichsbank, estava disposto a conceder empréstimos em libras esterlinas ao novo banco. Ver Andrew Boyle, Montagu Norman: A Biography (Nova York: Weybright and Talley, 1967), pp. 172–73.

[2] Por exemplo, ver Adam LeBor, Tower of Basel: The Shadowy History of the Secret Bank That Runs the World (Nova York: Public Affairs, 2014).

[3] Sobre o papel do Banco da Inglaterra durante esse período, ver Paul Einzig, Montagu Norman: A Study in Financial Statesmanship (Londres: K. Paul, Trench, Trubner, 1932), cap. 6.

[4] Sobre esse tópico, ver Toniolo, “Cento e Trinta Anos de Cooperação do Banco Central: Uma Perspectiva do BIS”, tabela 2, p. 4.

[5] Em março de 2019, por exemplo, os passivos à vista dos bancos da zona do euro, que vencem a qualquer momento, totalizaram € 7.281 trilhões. No entanto, os saldos mantidos pelos bancos da zona do euro no BCE – que poderiam ser trocados por dinheiro – totalizaram apenas € 1.972 trilhões.

[6] Outros bancos centrais foram subsequentemente incluídos no escopo do acordo de swap de liquidez em dólares americanos: o Reserve Bank of Australia, o Banco Central do Brasil, o Banco do Canadá, o Danmarks Nationalbank, o Banco da Inglaterra, o Banco do Japão, o Banco da Coréia, Banco do México, Banco da Reserva da Nova Zelândia, Norges Bank, Autoridade Monetária de Cingapura e Sveriges Riksbank. Em novembro de 2011, o Fed também celebrou acordos de swap de liquidez em moeda estrangeira com o Banco do Canadá, o Banco da Inglaterra, o Banco do Japão, o Banco Central Europeu e o Banco Nacional Suíço. Isso garantiu que os bancos americanos tivessem acesso fácil a moedas estrangeiras. Em 31 de outubro de 2013, foi divulgado um breve comunicado à imprensa sobre o assunto: os bancos centrais anunciaram que haviam convertido seus contratos de swap de liquidez existentes, que antes eram limitados no tempo, em contratos indeterminados.

[7] Machlup, Führer durch die Krisenpolitik, p. 160.