N. do T.: como seria um artigo de Murray Rothbard comentando a dívida do governo federal brasileiro? O que ele recomendaria que fosse feito? O artigo a seguir é uma adaptação de um texto seu, em que dados americanos foram trocados por dados atualizados da situação brasileira.

N. do T.: como seria um artigo de Murray Rothbard comentando a dívida do governo federal brasileiro? O que ele recomendaria que fosse feito? O artigo a seguir é uma adaptação de um texto seu, em que dados americanos foram trocados por dados atualizados da situação brasileira.

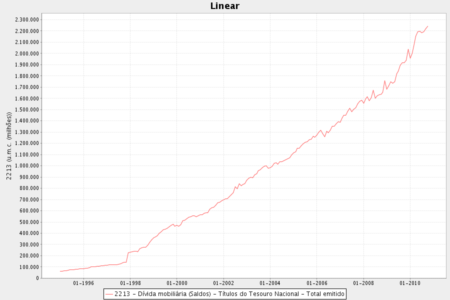

Em dezembro de 2002, no último mês do governo FHC, a dívida federal — mensurada pelo total de títulos públicos emitidos pelo Tesouro Nacional — estava em R$ 838,795 bilhões. Em outubro de 2010, esse valor já era de R$ 2,244 trilhões, aumento de 168% em 8 anos.

Eis um gráfico da evolução da dívida federal, desde janeiro de 1995:

Os próceres do governo federal seguem a máxima de seu líder John Maynard Keynes, que dizia que não há problema algum com a dívida federal, pois “nós devemos para nós mesmos”. O problema é que faz uma enorme diferença saber a qual dos dois pronomes coletivos você pertence: ao “nós” (o infeliz pagador de impostos) ou ao “nós mesmos” (aqueles que vivem da renda oriunda dos impostos).

Em 2002, o total gasto com juros, encargos e amortizações da dívida foi de R$ 222,8 bilhões (em valores corrigidos pelo IGP-DI). Em 2009, quando a SELIC estava muito menor comparada a 2002, esse mesmo gasto foi de R$ 391,7 bilhões, o que faz com que a dívida seja hoje, de longe, o maior gasto do orçamento federal. (Em segundo lugar vem os benefícios previdenciários — pagamento de inativos, pensões, outros benefícios —, que consumiram, em 2009, R$ 227,7 bilhões).

O “nós” está cada vez mais pobre e surrado em relação ao “nós mesmos”.

Conceitos e mitos

Para pensarmos logicamente em relação à dívida pública, primeiro devemos voltar aos princípios básicos e rever o conceito geral de dívida. Colocando de maneira simples, uma transação de crédito ocorre quando C, o credor, transfere uma soma de dinheiro (por exemplo, $1.000) para D, o devedor, em troca da promessa de que D irá repagar a C — após um ano, por exemplo — o principal mais os juros. Se a taxa de juros acordada sobre a transação for de 10%, então o devedor se obriga a pagar em um ano o total de $1.100 para o credor. Essa liquidação completa a transação, a qual, diferentemente de uma venda comum, ocorre ao longo do tempo.

Até aí, está claro que não há nada de “errado” com uma dívida privada. Assim como ocorre em qualquer troca voluntária no mercado privado, ambos os lados da troca se beneficiam, e nenhum perde. Porém, suponha que o devedor se meta numa encrenca, perca dinheiro e fique sem poder quitar sua dívida com C. E aí? Trata-se obviamente de um risco presente em toda situação de dívida, e o devedor deve sempre se esforçar para manter sua dívida em níveis que ele certamente pode quitar. Mas tal situação não é um problema exclusivo do endividamento. Qualquer consumidor pode gastar temerariamente; um homem pode torrar todo o seu salário em uma quinquilharia cara e em seguida descobrir que não tem mais como alimentar sua família pelo resto daquele mês. Assim, insensatezes consumistas não são um problema exclusivo do endividamento.

Porém, há uma diferença crucial: se um indivíduo se afunda numa dívida a qual ele não pode quitar, seu credor sofrerá também, pois o devedor não devolveu a propriedade do credor. Em uma análise mais profunda, o devedor que não quita os $1.100 devidos ao credor estará roubando uma propriedade que pertence ao credor; o que houve aqui não foi apenas uma dívida civil, mas um dano injusto, uma agressão à propriedade de outro.

Nos séculos passados, um devedor insolvente era tido como alguém que havia incorrido em um delito grave; e, a menos que o credor estivesse disposto a “perdoar” a dívida, por pura caridade, o devedor continuaria a dever o principal mais os juros acumulados, e mais a multa por seu contínuo não-pagamento. Frequentemente os devedores eram encarcerados e ficavam presos até que pudessem finalmente pagar tudo — um tanto draconiano, talvez, mas pelo menos dentro do espírito adequado de se impor e fazer cumprir os direitos de propriedade, e de defender e zelar pela inviolabilidade dos contratos. O grande problema prático era a dificuldade de os devedores na prisão obterem o dinheiro necessário para quitar o empréstimo; talvez fosse melhor deixar o devedor livre, com a condição de que sua renda fosse integralmente utilizada para pagar ao credor o que sempre foi seu de direito.

Já no século XVII, entretanto, os governos começaram a derramar lágrimas pelos infortúnios e aflições dos infelizes devedores — ignorando o fato de que foram os próprios devedores insolventes que se meteram nessa má situação — e começaram então a subverter sua autoproclamada função de zelar pelos contratos. Foram aprovadas leis de falência que, crescentemente, deixavam os devedores fora de perigo e impediam que os credores pudessem reaver suas propriedades. O roubo passou a ser crescentemente tolerado, a imprudência passou a ser subsidiada e a frugalidade tornou-se motivo de escárnio. Atualmente, várias e endividadas grandes empresas não apenas estão fora de perigo, como também seus ineficientes e imprudentes administradores frequentemente permanecem em posições de poder, gerindo suas empresas livres de qualquer cobrança, castigando consumidores e credores com suas ineficiências.

Os atuais economistas utilitários e neoclássicos não veem nada de errado com isso; o mercado, afinal, “se ajusta” a essas mudanças na lei. É verdade que o mercado pode se ajustar a quase tudo, mas e daí? Restringir os direitos dos credores significa que os juros ficarão permanentemente altos tanto para o devedor honesto e equilibrado quanto para o imprudente. Mas por que deveria o primeiro ser penalizado para subsidiar o último?

Em uma sociedade justa, portanto, somente o perdão voluntário concedido pelos credores livraria os devedores do perigo. De resto, as leis de falência são uma injusta invasão dos direitos de propriedade dos credores.

Um mito persistente sobre a necessidade de “alívio” dos devedores é que estes normalmente são pobres, ao passo que seus credores são ricos, de modo que uma intervenção para salvar os devedores seria meramente uma medida de “justiça” igualitária. Porém, tal concepção nunca foi verdadeira: nos negócios, quanto mais rico é o empresário, maiores as chances de ele ser um grande devedor. Donald Trump e Silvio Santos estão espetacularmente endividados. No caso do primeiro, as dívidas excedem os ativos. A intervenção em favor dos devedores sempre foi defendida por grandes empresas com grandes dívidas.

Nas atuais grandes empresas, cuja grande maioria é beneficiária de generosos empréstimos do BNDES, o efeito das leis de falência foi o de prejudicar os portadores de suas debêntures em benefício dos acionistas e dos atuais administradores, que normalmente estão em conluio com políticos — fora o fato de ter o governo como acionista via BNDES. O próprio fato de que uma grande empresa está insolvente demonstra que seus administradores foram ineficientes, e que eles deveriam ser removidos imediatamente de seus cargos. As leis de falência que permitem e prolongam a gerência dos atuais administradores, portanto, não apenas atentam contra os direitos de propriedade dos credores; elas também afetam os consumidores e todo o sistema econômico ao 1) darem privilégios especiais para as grandes empresas, gerando uma concorrência desleal contra as pequenas empresas, que não possuem o luxo de ganhar subsídios do BNDES, e 2) impedirem que o mercado elimine de cena os administradores e acionistas ineficientes e imprudentes, transferindo a propriedade desses ativos para os credores mais eficientes.

Em uma economia de livre mercado que respeite os direitos de propriedade, o volume da dívida privada seria mantido sob vigilância pelo próprio devedor, já que não haveria um paizão governo para ajudá-lo a se safar do credor. Ademais, a taxa de juros que um devedor teria de pagar dependeria não somente da taxa de preferência temporal do credor, mas também do risco que o devedor representasse para o credor. Um bom devedor, com bom histórico de crédito, seria um mutuário “prime”, que pagaria juros relativamente baixos; por outro lado, uma pessoa imprudente ou uma pessoa em transição, que tivesse acabado de sair de uma falência, teria de pagar juros maiores sobre seus empréstimos, proporcional ao maior grau de risco do mesmo.

Dívida pública x dívida privada

A maioria das pessoas, infelizmente, faz para a dívida pública a mesma análise que faz para a dívida privada. Se a inviolabilidade dos contratos deveria ser a norma para o mundo do endividamento privado, não deveria o mesmo ser válido para o endividamento público? Não deveria a dívida pública ser governada pelos mesmos princípios da dívida privada? A resposta é não, ainda que tal resposta possa abalar as sensibilidades da maioria das pessoas. A razão é que as duas formas de dívida são totalmente distintas.

Se eu pego dinheiro emprestado com alguém, eu fiz um contrato dizendo que irei transferir meu dinheiro para esse credor em uma data futura; em um sentido estrito, ele é o verdadeiro dono do dinheiro naquele momento e, se eu não pagá-lo, estarei então roubando sua propriedade, a qual é dele de direito. Porém, quando o governo pega dinheiro emprestado, ele não está se comprometendo a quitar a dívida com o dinheiro dele próprio; ele não utiliza seus ativos como colateral. O governo não está comprometendo sua vida, fortuna e honra sagrada, como fazem os cidadãos privados. O governo não penhora o que é dele. Ele penhora o que é nosso. E isso faz toda a diferença.

Ao contrário de nós, o governo não vende nenhum bem ou serviço produtivo. Consequentemente, ele não possui renda própria. Ele obtém dinheiro recorrendo à pilhagem dos nossos recursos por meio de impostos, ou também por meio daquele tributo velado que é a falsificação legitimada do dinheiro, popularmente conhecido como “inflação”. Há algumas exceções, é claro, como ocorre quando o governo vende selos para colecionadores (como faz a monarquia de Liechtenstein) ou quando ele entrega nossas correspondências com incrível ineficiência; porém, a esmagadora maioria das receitas do governo é obtida por meio da tributação (e da inflação monetária). Na época da monarquia, e principalmente no período medieval anterior ao surgimento do estado moderno, os reis obtinham o grosso de sua renda por meio de suas propriedades rurais — como florestas e terras agrícolas. Suas dívidas, em outras palavras, eram mais privadas do que públicas e, como resultado, seu endividamento era praticamente nulo em relação ao endividamento público que começou a surgir no final do século XVII.

A dívida pública, portanto, é bem diferente da dívida privada. Ao invés de um credor (normalmente alguém pouco imediatista) trocando seu dinheiro por uma nota promissória emitida por um devedor (normalmente alguém mais imediatista), o que temos é o governo recebendo o dinheiro de credores sendo que ambos (governo e credores) sabem que o dinheiro que será utilizado para quitar esse empréstimo não sairá dos bolsos dos políticos e burocratas, mas sim das carteiras e bolsas pilhadas dos infelizes pagadores de impostos, os súditos do estado.

O governo obtém o dinheiro por meio da coerção tributária; e os credores do governo, longe de serem inocentes, sabem perfeitamente bem que seu dinheiro virá exatamente dessa coerção. Em suma, os credores do governo estão dispostos a dar hoje seu dinheiro para o governo sabendo que receberão no futuro um dinheiro oriundo do roubo dos cidadãos trabalhadores. Isso é exatamente o oposto de um livre mercado, ou de uma transação genuinamente voluntária. Ambos os lados estão fazendo um contrato que só pode ser cumprido caso haja uma violação futura dos direitos de propriedade dos cidadãos. Logo, trata-se de um contrato imoral. Ambos os lados, portanto, estão fazendo acordos que envolvem o roubo da propriedade de terceiros; por isso, ambos merecem a palma de nossas mãos.

Empréstimos concedidos ao governo não são um contrato genuíno que deve ser considerado inviolável, assim como ladrões combinando como será a futura divisão do roubo também não estão incorrendo em nenhum tipo de contrato sacrossanto.

Uma dívida pública só pode ser tratada como uma transação privada caso seus defensores se baseiem na comum, porem absurda, noção de que toda tributação é na verdade “voluntária”, e que sempre que o governo faz algo, somos “nós” que voluntariamente estamos fazendo. Este conveniente mito foi sagaz e decididamente desfeito pelo grande economista Joseph Schumpeter: “A teoria que interpreta os impostos fazendo uma analogia com mensalidades de um clube ou com a compra de, por exemplo, serviços médicos, apenas serve para comprovar o quão distante essa área das ciências sociais está dos hábitos científicos da mente.”

O que fazer

A moralidade e a utilidade econômica normalmente estão de mãos dadas. O déficit anual do governo federal, mais os pagamentos anuais dos juros, os quais continuam subindo uma vez que a dívida total acumulada não para de subir, faz com que um volume cada vez maior de poupança privada — por definição escassa e preciosa — seja desviado para financiar improdutivos e esbanjadores gastos governamentais, algo que inibe e impede mais investimentos privados. Essa realidade é sempre mascarada pelos economistas pró-governo, que espertamente contornam o assunto ao rotular arbitrariamente todos os gastos do governo como “investimentos”, fazendo soar como se tudo estivesse supimpa porque a poupança está sendo produtivamente “investida”.

A realidade, entretanto, é que o gasto do governo só pode ser classificado como “investimento” no sentido orwelliano da palavra; o governo na verdade apenas se apropria de bens de consumo para seus burocratas, políticos e grupos de interesse. O gasto do governo, portanto, longe de ser um “investimento”, é um gasto consumista do tipo mais devastador e improdutivo, dado que ele é feito não por produtores, mas sim por uma classe parasítica que vive à custa do produtivo setor privado, continuamente enfraquecendo-o.

Os déficits e um endividamento crescente representam, portanto, um crescente e intolerável fardo para a sociedade e para a economia, pois eles geram uma elevação dos impostos e um contínuo desvio de recursos do setor produtivo para o parasítico e contraproducente setor “público”. Ademais, se os déficits forem financiados pela expansão do crédito bancário, isto é, pela criação de mais dinheiro — como está indiretamente ocorrendo hoje no Brasil —, as coisas ficam ainda piores, dado que a inflação do crédito cria uma permanente e ascendente inflação de preços, bem como ondas de expansão e recessão na economia.

Infelizmente, quitar uma dívida nacional que já está próxima dos R$ 2,3 trilhões irá rapidamente quebrar todo o país. Pense nas consequências de se criar novos impostos no Brasil totalizando R$ 2,3 trilhões (71% do PIB) já no ano que vem! Outra, e igualmente devastadora, maneira de quitar a dívida pública seria imprimindo R$ 2,3 trilhões de dinheiro novo — tanto em cédulas quanto em dinheiro eletrônico. Esse método seria extraordinariamente inflacionário, e os preços iriam rapidamente disparar, devastando todos aqueles grupos de pessoas cuja renda não aumente na mesma proporção e acabando com o valor do real.

Essencialmente é exatamente isso que ocorre em países que hiperinflacionam, como fez a Alemanha em 1923, e vários outros países desde então, particularmente no terceiro mundo, como o Chile na década de 1970 e Brasil, Peru, Argentina e Bolívia nas décadas de 80 e início de 90. Se um país inflaciona sua moeda para cobrir seus déficits e quitar sua dívida, os preços sobem de tal modo que a moeda torna-se um papel completamente inútil. Houve épocas no Brasil em que, se determinada cédula estivesse jogada no chão, ninguém se daria ao trabalho de abaixar para pegá-la. Não valeria o esforço. O dinheiro que um credor recebe quando a dívida é quitada vale muito menos do que aquele dinheiro que ele originalmente emprestou. Quando um americano comprou um título alemão de 10.000 marcos em 1914, tal título valia vários milhares de dólares. Esses 10.000 marcos, ao final de 1923, não valiam mais do que um pedaço de chiclete. A inflação, portanto, é uma forma dissimulada e terrivelmente destruidora de se repudiar a “dívida pública”. Destruidora porque devasta a unidade monetária, da qual indivíduos e empresas dependem para calcular todas as suas decisões econômicas.

Proponho, portanto, uma maneira aparentemente drástica, porém na realidade muito menos destrutiva de se quitar a dívida pública de uma vez só: um total e imediato repúdio. Antes de prosseguir, voltemos a 1990: por que deveriam os pobres e oprimidos cidadãos da Rússia ou da Polônia ou de outros países ex-comunistas serem obrigados a pagar as dívidas contraídas pelos seus antigos senhores comunistas? Na situação comunista, a injustiça é clara: cidadãos lutando por liberdade e por uma economia de livre mercado sendo tributados para pagar as dívidas contraídas pela monstruosa elite dominante. Porém, essa injustiça difere apenas em grau da dívida pública “normal”. Pois, inversamente, por que deveria o governo comunista da União Soviética ser obrigado a pagar as dívidas contraídas pelo governo czarista que eles odiavam e derrubaram?

Da mesma forma, por que deveriam os cidadãos brasileiros de hoje, aqueles que realmente trabalham no setor produtivo, serem obrigados a pagar as dívidas criadas por uma elite governamental que contraiu essas dívidas para benefício próprio, de seus burocratas, de seus parasitas e de seus grupos de interesse (inclusive grandes empresas e grandes empresários), tudo à custa do povo trabalhador? Um dos argumentos mais convincentes e persuasivos contra o pagamento de “reparações” para negros — por causa da escravidão dos séculos passados — é o fato de que nós, os vivos, não fomos senhores de escravos. Similarmente, os brasileiros não fizeram um contrato se comprometendo a pagar pelas dívidas passadas e atuais contraídas pelos políticos e burocratas de Brasília.

Além do argumento moral e do argumento da inviolabilidade de contratos, ambos já discutidos, sobra um terceiro argumento contra o repúdio da dívida, este de ordem puramente econômica: o repúdio seria desastroso pois quem, em seu perfeito juízo, voltaria a emprestar novamente para um governo caloteiro? Ora, mas esse é exatamente o ponto positivo dessa medida. O governo ficaria sem crédito nenhum. E, ao negarem conjuntamente mais crédito ao governo brasileiro, como os credores estarão propensos a fazer, o governo será compelido a operar dentro das restrições de um orçamento equilibrado, uma noção até então nova na história do país. Muitos dos problemas econômicos do país durante todo o século XX podem ser atribuídos ao apetite insaciável dos políticos por empréstimos e gastos faraônicos, culminando na aniquilação da poupança e do capital dos cidadãos brasileiros na década de 1980, quando a máquina de imprimir do banco central foi utilizada para atenuar substancialmente os déficits e as dívidas do governo.

Ademais, por que o capital privado deve ser continuamente desviado para financiar a farra do governo? É justamente essa desidratação do crédito sugado pelo governo que constitui um dos principais argumentos para o repúdio da dívida, pois tal medida significaria o fechamento de um enorme canal de destruição da poupança do público. O Brasil precisa é de poupança abundante voltada para financiar o investimento das empresas privadas. Para possibilitar isso, o governo federal deve se tornar magro, austero, frugal e mínimo. O povo e a economia podem tornar-se vigorosos e prósperos somente quando seu governo for esfaimado e miúdo.

Portanto, o que pode ser feito? A atual dívida total do governo federal é de R$ 2,244 trilhões (valores de outubro de 2010). Deste valor, R$ 276,3 bilhões estão guardados em custódia no Banco Central e R$ 414,8 bilhões estão no sistema bancário em operações compromissadas do Banco Central (o que significa que o BACEN tem o compromisso de recomprar os títulos que vendeu aos bancos e tem o compromisso de revender os títulos que comprou dos bancos).

Os R$ 276,3 bilhões podem ser imediatamente repudiados, pois não faz sentido ficar pagando juros sobre papeis parados em um cofre de uma agência de governo. Os outros R$ 414,8 bilhões, como estão nos ativos de vários bancos — e, por conseguinte, de vários poupadores — poderão ser deixados para o próximo passo, que será detalhado mais abaixo.

A subtração desses dois valores deixa a dívida total em R$ 1,552 trilhão. Deste total, uma grande parte está em poder de órgãos dos governos federal e estaduais, como, por exemplo, a Previdência Social, o FAT e os governos estaduais, que também compram esses títulos públicos. Todos os títulos públicos em posse de órgãos estatais devem ser imediatamente repudiados. É ridículo que um cidadão seja tributado por um braço estatal (a Receita Federal) para pagar juros e principal sobre uma dívida em posse de outra agência estatal. Os pagadores de impostos poderiam ficar com uma grande quantia de dinheiro — além de evitar que sua escassa poupança fosse ainda mais destruída — caso essa parte da dívida fosse imediatamente cancelada.

A Previdência Social, por exemplo, nada mais é que um enorme esquema Ponzi. O cidadão comum crê que o INSS acumula a quantia que coleta, investe tudo sabiamente, e então “devolve” ao “segurado” o valor quando ele aposenta. Nada poderia ser mais falso. O governo federal simplesmente coleta as “contribuições” dos trabalhadores e as utiliza para cobrir suas despesas correntes. Quando o “segurado” se aposenta, o INSS simplesmente retira o dinheiro de quem estiver trabalhando e repassa mensalmente a esse aposentado. Esse enorme e fraudulento esquema, totalmente controlado pelo governo federal, é mascarado pelo fato de o INSS comprar títulos públicos e auferir juros com mais dinheiro arrancado dos pagadores de impostos. Esses títulos em posse do INSS também devem ser repudiados, obrigando essa agência a trabalhar estritamente dentro do seu orçamento até que um plano de transição específico — de previdência pública para poupanças voluntárias e privadas — seja implantado.

O cancelamento de todos os títulos federais em posse de agências estatais reduziria substancialmente a dívida federal.

Nesse ponto, restam duas opções. A primeira seria ir adiante e implementar a sugestão inicial: repudiar imediatamente toda a dívida federal restante, e que aconteça o que tiver que acontecer.

Tal repúdio permitirá que o governo federal se livre imediatamente do fardo do serviço da dívida e de suas amortizações, permitindo um corte de R$ 392 bilhões de reais no orçamento. Como o governo agora não conseguirá vender títulos da dívida, o governo federal será forçado a operar dentro das salutares restrições que um orçamento equilibrado exige.

No entanto, isso poderá temporariamente afugentar os necessários investimentos, inclusive estrangeiros, na dívida do setor privado brasileiro, de forma que o país precisará implementar políticas que restaurem a poupança privada e o investimento. Assim, o necessário passo seguinte seria reduzir vigorosamente a carga tributária, de preferência em um valor igual ao que foi liberado pelo repúdio da dívida (R$ 392 bilhões, sendo que a receita total foi de R$ 737,4 bilhões em 2009). Em conjunto com a redução dos impostos, os cortes de gastos devem se concentrar majoritariamente nos ministérios, nas agências reguladoras e nos empregos públicos. Isso irá desobstruir o setor privado e abastecê-lo com a mão-de-obra e capital necessários; ao mesmo tempo, irá também reverter a expansão do setor público que ocorreu na última década.

Porém, caso esse esquema seja considerado muito cruel e perverso, pode-se então implantar uma segunda alternativa: por que não tratar o governo federal como qualquer empresa falida deve ser tratada (esqueça as leis de falência e concordata)? Sendo o governo uma organização, por que não liquidar os ativos dessa organização e pagar aos credores (os portadores dos títulos do governo) uma porção pro rata desses ativos? Essa solução não custaria absolutamente nada aos pagadores de impostos e, mais uma vez, aliviaria o cidadão do fardo de ter de pagar R$ 392 bilhões em juros, encargos e amortizações todo ano.

Pra começar, o governo federal deve vender todas as participações que o BNDES tem em 90 empresas. (Quando se considera também os fundos de pensão Previ, Petros e Funcef, o governo é hoje sócio de 119 empresas).

O próprio BNDES, após quase 60 anos concentrando riqueza, deve ser vendido para um ou vários outros bancos. Encerram-se os empréstimos subsidiados para as grandes empresas. Empresários com conexões políticas agora teriam de se virar, pegando empréstimos às taxas de juros de mercado, sem mais subsídios e privilégios à custa de seus concorrentes.

Todas as estatais — principalmente Infraero, Correios, Petrobras, Eletrobras, Banco do Brasil, Caixa Econômica, IRB — também devem ser leiloadas (veja aqui uma apetitosa lista de todas as estatais federais existentes).

Como levantar quase R$ 1 trilhão não é fácil, e os títulos públicos em posse dos bancos — e que representam um fluxo de renda para vários correntistas — e em mãos privadas devem ter prioridade, o governo federal terá de ir bem mais além. Sendo assim, ele terá de vender todas as suas terras, liberando dezenas de milhões de hectares para moradias, mineração, agropecuária e quaisquer outras atividades. Vários trechos da Amazônia estão aptos a se tornar propriedade privada. Mesmo a sua simples concessão — para agradar aos mais moderados — já pode garantir um bom trocado. Várias e nababescas instalações governamentais em Brasília podem ser vendidas para hotéis de luxo ou para magnatas que queiram construir mansões no local.

A maciça desestatização e subsequente privatização de várias instalações, prédios e terrenos pertencentes ao governo federal, em conjunto com a privatização de várias estatais e com o repúdio de parte da dívida que está em posse de agências governamentais contribuiriam enormemente para quitar a parte da dívida que está em mãos privadas. Esta, porém, seria paga apenas de acordo com as receitas auferidas pelo governo.

A redução dos gastos do governo e da carga tributária, e a subsequente implementação de uma política fiscal mais sensata, seriam o bônus. De quebra, haveria ainda uma urgentemente necessária desestatização do país.

Para que esse percurso ao menos possa ser aventado, seria preciso antes fazer as pessoas abandonaram essa falaciosa atitude mental que confunde o que é público com o que é privado. A dívida do governo federal não pode ser tratada como um contrato voluntário e produtivo entre dois legítimos donos de propriedade.

Nos anos 80 o pulha do Sarney gostava de por a culpa da inflação e dos problemas do Brasil na dívida externa,quando na realidade ele é que era o problema.

Por que não fazer o método de Jesus Huerta de Soto com a reforma bancária completa e a total ou quase abolição da dívida de um país?

Basicamente seria isso: Transformar a dívida de um país em um fundo de investimento que seria gerido pelos bancos, e os detentores da dívida receberiam quotas nesse fundo de investimento de acordo com sua parte da dívida. Esse dinheiro seria lastreado 100% em reservas que poderia ser impresso pelo governo, mas este não seria inflacionário, porque seria exclusivamente para a reserva de um banco e não para emprestar a terceiros.

Esse método é muito mais complementar e perspicaz do que esse proposto pelo autor.