[N. do T.: O artigo a seguir foi adaptado de um discurso feito por Peter Schiff, daí o tom ligeiramente mais coloquial do texto.]

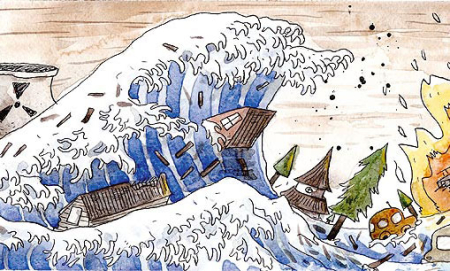

Imediatamente após a destruição provocada pela combinação terremoto/tsunami ter ficado evidente, o Banco Central do Japão veio a público para assegurar que ele forneceria a liquidez necessária para resgatar a economia japonesa. E todos aparentemente ficaram mais tranquilos.

Imediatamente após a destruição provocada pela combinação terremoto/tsunami ter ficado evidente, o Banco Central do Japão veio a público para assegurar que ele forneceria a liquidez necessária para resgatar a economia japonesa. E todos aparentemente ficaram mais tranquilos.

A questão é: por que consideramos que os bancos centrais possuem esse poder salvador, essa capacidade de resgatar economias da tragédia? Tudo que um banco central possui é a sua impressora e, consequentemente, sua capacidade de criar quantias ilimitadas de dinheiro. Ou seja, tudo que um banco central pode fazer é criar inflação. Mas criar inflação não resolve problemas. Criar inflação não faz com que haja mais recursos físicos disponíveis na economia. Criar inflação apenas cria mais problemas e piora os já existentes.

Ironicamente, o que o Banco Central japonês deveria fazer agora é exatamente o oposto do que está fazendo:ele deveria estar elevando a taxa básica de juros e contraindo a oferta monetária. Por quê? Porque o terremoto/tsunami foi um desastre natural que inevitavelmente provocará a contração de recursos disponíveis na economia. Como várias fábricas, instalações industriais, rodovias e infraestruturas ficaram inutilizadas, haverá menos produção. Consequentemente, a quantidade de produtos disponíveis no mercado ficará reduzida.

Para solucionar esse problema, recursos terão que ser retirados do consumo e redirecionados para o processo de reconstrução dessas instalações. Se a economia se contrai, se a quantidade de produtos disponíveis se reduz, então a oferta monetária tem de se contrair também — caso contrário, haverá uma inflação de preços justamente em um momento em que os preços deveriam se reduzir, justamente para eliminar o fardo sobre uma economia destruída.

Quando o Federal Reserve (o Banco Central americano) foi criado em 1913, o principal intuito de sua criação era o de fornecer uma oferta monetária “elástica” para a economia. O que seu estatuto queria dizer com ‘oferta monetária elástica’? Que a oferta monetária deveria se expandir quando a economia se expandisse, e deveria se contrair quando a economia se contraísse. Quem ler o decreto original da criação do Fed poderá encontrar esse dispositivo; eu não estou inventando. Eu sei que isso é o exato oposto do que o Fed — bem como todos os outros bancos centrais do mundo — faz hoje; mas tudo que o Fed faz hoje é errado. E o Banco Central japonês está cometendo o mesmo erro.

O motivo de o Japão necessitar de maiores taxas de juros durante essa contração econômica é que, como menos bens estarão sendo produzidos, se você não contrair a oferta monetária, os preços irão subir — pois haverá uma maior quantidade de dinheiro para uma menor quantidade de bens. Ademais, juros maiores são necessários também para conter o consumo. E o raciocínio é simples: como dito, o Japão deve agora redirecionar bens e recursos para a reconstrução de sua infraestrutura. E de onde virão esses recursos? Terão de vir de uma redução no consumo atual. É a redução no consumo que irá liberar bens e recursos que serão utilizados na reconstrução da infraestrutura. Se os consumidores se apossarem de recursos escassos que poderiam estar sendo utilizado na reconstrução, este processo será muito mais custoso e demorado.

Logo, é preciso agora, mais do que nunca, que os japoneses poupem mais e gastem menos. E taxas de juros mais altas produziriam esse resultado, pois elas criariam o incentivo para os japoneses pouparem ainda mais, liberando recursos que seriam desperdiçados no consumo e redirecionando-os para ser utilizados na reconstrução da infraestrutura destruída.

Porém, há ainda outros efeitos: se o Banco Central japonês (BOJ) fizesse isso, o iene ficaria ainda mais valorizado. (Nos últimos meses, o BOJ vinha intervindo no mercado de câmbio justamente para impedir a contínua apreciação do iene). Agora, mais do que nunca, o Japão precisa de um iene forte. Um iene forte reduziria os custos da reconstrução da infraestrutura.

Se o iene se apreciasse, o preço do petróleo para o Japão cairia sensivelmente — afinal, vale lembrar que, não apenas o Japão não produz uma só gota de petróleo, como também, agora que suas usinas nucleares estão desativadas, o país terá de importar muito mais petróleo.

Da mesma forma, os preços do cobre cairiam, os preços do aço cairiam, o preço do concreto cairia. Seria muito mais barato para o Japão reparar sua infraestrutura com um iene mais forte. Porém, ao invés disso, o BOJ vai criar mais ienes, vai depreciar a moeda e, por conseguinte, vai elevar os custos de todas as coisas que o país vai precisar comprar para se reerguer.

Mercantilismo

O fato é que o governo japonês quer preservar a depreciada taxa de câmbio do iene em relação ao dólar, de modo a continuar incentivando suas exportações para os EUA. E qual a inteligência disso? Não é de exportações que o Japão vai precisar agora. É de importações. Os japoneses precisam agora se concentrar em sua economia doméstica, e consertar estragos físicos é muito mais fácil quando se tem uma moeda em constante valorização, e não em constante depreciação.

Mas a coisa piora ainda mais quando vemos na mídia vários economistas dizendo que o BOJ precisa criar estímulos para evitar que os japoneses parem de consumir! Ora, é exatamente agora que os consumidores devem cortar seus gastos, liberando bens e serviços para a reconstrução do país. Afinal, de onde mais o país vai arrumar esses recursos?

Com efeito, há sim uma alternativa. O governo japonês poderia vender grande parte dos títulos do Tesouro americano que possui. Nesse momento, o governo japonês está sentado sobre aproximadamente US$ 900 bilhões em reservas internacionais (dinheiro esse todo aplicado em títulos da dívida americana). Todos os governos dizem que a função de se acumular reservas internacionais é ter alguma proteção em situações de emergência. Para os japoneses, portanto, a emergência chegou. Por que não utilizar esses fundos agora?

Porém, até o momento, o governo japonês não apenas não deu indicações de que irá utilizar essas reservas, como, ao contrário, disse que irá comprar ainda mais títulos americanos! A explicação é que, como grande parte das estruturas danificadas possuía seguro, as seguradoras japonesas terão, obviamente, de restituir essas empresas. E as restituições são pagas em ienes. Mas como as seguradoras investem em ativos não denominados em ienes — porque investem no mercado internacional —, esse seu portfólio internacional tem de ser liquidado para que elas possam remeter o dinheiro de volta para o Japão, onde as moedas estrangeiras são trocadas por ienes. Tal processo naturalmente eleva a cotação do iene — que é exatamente o que tem acontecido recentemente, para espanto da mídia. E para impedir tal apreciação, o BOJ já anunciou que vai comprar mais dólares. Para fazer isso, ele vai imprimir ienes.

Ou seja, enquanto o Japão está tentando reconstruir a própria economia, seu governo continuará financiando o déficit americano!

Se o governo japonês vai elevar seus gastos como consequência desse desastre natural, a melhor solução seria recorrer às suas reservas internacionais, vender os títulos do Tesouro americano e utilizar esses dólares para importar bens. Porém, ao invés de vender esses títulos americanos, que não rendem praticamente nada de juros, tudo indica que o governo japonês, além de imprimir dinheiro, vai emitir títulos próprios para se financiar, aumentando ainda mais a sua dívida pública, que já está em 200% do PIB.

É claro que o principal motivo por trás dessa escolha é o medo de derreter o dólar, fragilizar a economia americana e, com isso, perder um mercado consumidor para suas exportações. O que leva à pergunta final: se o governo japonês não pode utilizar suas reservas internacionais nem durante a maior de suas emergências, então para que elas servem? Quando o povo japonês, que é quem paga por eles, poderá utilizá-las? Qual o propósito de se ter quase US$ 1 trilhão em reservas internacionais se, quando há um desastre natural de proporções bíblicas, o país não pode gastá-las por medo de fragilizar a economia americana?

Conclusão

No entanto, ainda creio que um dia os japoneses vão finalmente entender a situação. Eles vêm seguindo esse modelo keynesiano e mercantilista há 20 anos. Em algum momento eles vão acordar e concluir: “Não dá mais. É mais importante consertar a nossa própria economia do que ficar sustentando a economia americana”. Um dia eles vão perceber que não é racional sacrificar toda uma economia apenas para proteger setores que exportam para americanos, os quais sequer podem pagar por esses produtos.

A economia japonesa necessita agora, mais do que nunca, de recursos baratos, de poupança e de investimento. Não faz sentido querer ficar sustentando governo americano em meio a tudo isso.

Logo, eis as sugestões para os japoneses:

1) Contração monetária — uma menor oferta de bens exige uma menor oferta de dinheiro, para impedir um aumento de preços que seria desastroso para a atual situação do país.

2) Aumento de juros — o consumo deve ser restringido para que possa haver uma liberação de recursos que serão utilizados na reconstrução do país. Aço, cobre, concreto e petróleo devem ser utilizados na reconstrução, e não desperdiçados em consumos supérfluos.

3) Utilizar as reservas internacionais: isso ajudaria nas importações de recursos necessários para a reconstrução. O iene ficaria mais apreciado em relação ao dólar. Essa medida, em conjunto com o item 1, ajudaria enormemente a economia interna, barateando os recursos. Não faz sentido sustentar o déficit do governo americano, bem como o setor exportador japonês, quando tudo que a economia japonesa mais precisa agora é de importações baratas de matéria-prima para reconstruir a própria economia.