O que as pessoas usariam como dinheiro em um mercado livre genuíno? Muitas pessoas respondem a pergunta dessa maneira: Nós realmente não temos certeza sobre a resposta. Isto caberia às pessoas que vivem nessa sociedade. Porque em um mercado livre genuíno, não haveria nenhum Estado, não haveria dinheiro mandatado pelo Estado. As pessoas competiriam para estabelecer o dinheiro de que mais gostassem. Talvez as pessoas se decidissem por um padrão ouro ou prata, como fizeram no passado. Mas talvez não. Elas podem preferir moeda eletrônica como bitcoin. Ou talvez houvesse todo tipo de dinheiro diferente, sem um vencedor claro.

O que as pessoas usariam como dinheiro em um mercado livre genuíno? Muitas pessoas respondem a pergunta dessa maneira: Nós realmente não temos certeza sobre a resposta. Isto caberia às pessoas que vivem nessa sociedade. Porque em um mercado livre genuíno, não haveria nenhum Estado, não haveria dinheiro mandatado pelo Estado. As pessoas competiriam para estabelecer o dinheiro de que mais gostassem. Talvez as pessoas se decidissem por um padrão ouro ou prata, como fizeram no passado. Mas talvez não. Elas podem preferir moeda eletrônica como bitcoin. Ou talvez houvesse todo tipo de dinheiro diferente, sem um vencedor claro.

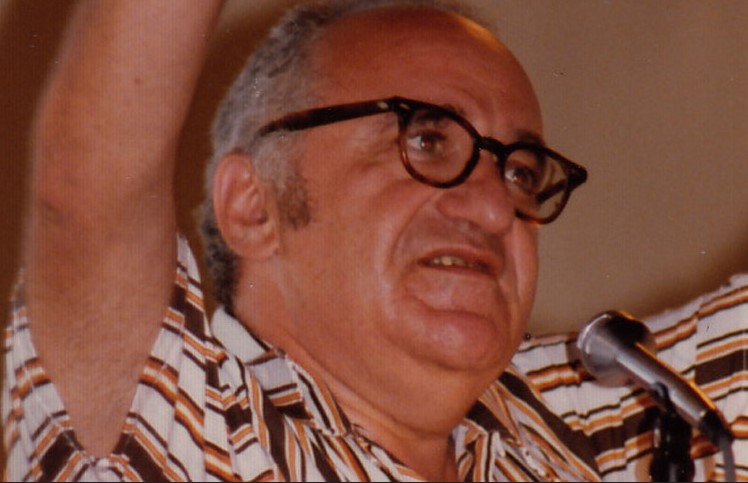

Murray Rothbard não concorda com isso. Ele estava ciente da concorrência em dinheiro, porque FA Hayek a havia sugerido. As pessoas têm o direito de oferecer dinheiro concorrente, como Hayek defendia. Mas Murray pensou que seria improvável que fizessem isso. A competição já havia ocorrido e os metais preciosos foram os vencedores. Por que passar pelo mesmo processo novamente? Como Murray explica em seu ótimo artigo, “Por que e como retornar a um genuíno padrão ouro”:

“Nos últimos anos, um número crescente de economistas ficou compreensivelmente desiludido com o recorde inflacionário das moedas fiduciárias. Eles concluíram, portanto, que permitir que o governo e seu banco central possam ajustar a oferta de moeda, mas abjurando-os a usar esse poder sabiamente de acordo com várias regras, é simplesmente deixar a raposa no comando do galinheiro proverbial. Eles chegaram à conclusão de que apenas medidas radicais podem remediar o problema, em essência o problema da tendência inerente do governo de inflar uma oferta monetária que ele monopoliza e cria. Esse remédio nada mais é do que a estrita separação da moeda e sua oferta do Estado.

A proposta mais conhecida para separar a moeda do Estado é a de Hayek e seus seguidores. A “desestatização do dinheiro” de Hayek eliminaria as leis de curso forçado e permitiria que cada indivíduo e organização emitisse sua própria moeda, como bilhetes de papel com seus próprios nomes e marcas anexadas. O governo central manteria seu monopólio sobre o dólar, ou franco, mas outras instituições poderiam competir no negócio de criação de dinheiro oferecendo suas próprias moedas de marca. Assim, Hayek seria capaz de imprimir Hayeks, o presente autor a imprimir Rothbards, e assim por diante. Misturado com a mudança legal sugerida por Hayek está um esquema empresarial pelo qual um banco inspirado em Hayek emitiria “ducados”, que seriam emitidos de forma a manter os preços em termos de ducados constantes. Hayek está confiante de que seu ducado superaria facilmente o dólar inflado, a libra, o marco ou o que seja.

O plano de Hayek teria mérito se a coisa — a commodity — que chamamos de “dinheiro” fosse semelhante a todos os outros bens e serviços. Uma maneira, por exemplo, de se livrar do ineficiente, atrasado e às vezes despótico Serviço Postal dos Estados Unidos é simplesmente aboli-lo; mas outros defensores do mercado livre propõem o plano menos radical de manter o correio intacto, mas permitir que toda e qualquer organização concorra com ele. Esses economistas estão confiantes de que as empresas privadas em breve serão capazes de superar os correios. Na última década, os economistas tornaram-se mais simpáticos à desregulamentação e à livre concorrência, de modo que desestatizar superficialmente ou permitir a livre concorrência em moedas pareceria viável em analogia com serviços postais, bombeiros ou escolas particulares.

Há uma diferença crucial, no entanto, entre dinheiro e todos os outros bens e serviços. Todos os outros bens, sejam eles serviços postais, barras de chocolate ou computadores pessoais, são desejados por si mesmos, pela utilidade e valor que proporcionam aos consumidores. Os consumidores são, portanto, capazes de pesar essas utilidades umas contra as outras em suas próprias escalas pessoais de valor. O dinheiro, no entanto, é desejado não por si mesmo, mas precisamente porque já funciona como dinheiro, de modo que todos estão confiantes de que a commodity-dinheiro será prontamente aceita por todos em uma troca. As pessoas aceitam avidamente bilhetes de papel marcados como “dólares” não por seu valor estético, mas porque têm certeza de que poderão vender esses bilhetes pelos bens e serviços que desejam. Elas só podem ter certeza disso quando o nome específico, “dólar”, já está em uso como dinheiro.

Hayek certamente está certo de que uma economia de mercado livre e uma devoção ao direito de propriedade privada exigem que todos tenham permissão para emitir quaisquer nomes de moeda e bilhetes que desejarem. Hayek deveria ser livre para emitir Hayeks ou ducados, e eu para emitir Rothbards ou qualquer outra coisa. Mas emissão e aceitação são duas questões muito diferentes. Ninguém aceitará novos bilhetes de moeda da mesma maneira que podem aceitar novas organizações postais ou novos computadores. Esses nomes não serão escolhidos como moedas precisamente porque não foram usados como dinheiro ou para qualquer outro propósito antes.

Hayek e seus seguidores falharam completamente em absorver a lição do “teorema da regressão” de Ludwig von Mises, um dos mais importantes teoremas da economia monetária. Mises mostrou, já em 1912, que uma vez que ninguém aceitará qualquer entidade como dinheiro a menos que tenha sido demandada e trocada antes, devemos, portanto, logicamente voltar (regressar) a primeira vez em que uma commodity foi usada como dinheiro, um meio de troca. Como, por definição, a commodity não poderia ter sido usada como dinheiro antes daquela primeira vez, ela só poderia ser demandada porque havia sido usada como uma commodity não monetária e, portanto, tinha um preço preexistente, mesmo na época anterior à sua utilização como um meio. Em outras palavras, para que qualquer commodity seja usada como dinheiro, ela deve ter se originado como uma commodity avaliada para algum propósito não monetário, de modo que tenha demanda e preço estáveis antes de começar a ser usada como meio de troca. Em suma, o dinheiro não pode ser criado do nada, por contrato social ou pela emissão de bilhetes de papel com novos nomes. O dinheiro tem que se originar como uma commodity não monetária valiosa. Na prática, metais preciosos como ouro ou prata, metais em demanda estável e alta por unidade de peso, venceram todas as outras commodities na disputa de se tornar dinheiro. Assim, o teorema da regressão de Mises demonstra que o dinheiro deve se originar como uma commodity não monetária útil no livre mercado.

Mas um problema crucial com o ducado hayekiano é que ninguém o aceitará. Novos nomes nos bilhetes não podem competir com dólares ou libras que se originaram como unidades de peso de ouro ou prata e agora são usados há séculos no mercado como unidade monetária, meio de troca e instrumento de cálculo e cômputo monetário.

O plano de Hayek para a desestatização do dinheiro é utópico no pior sentido: não porque é radical, mas porque não funcionaria e não poderia funcionar. Imprima nomes diferentes em pedaços de papel o quanto quiser, e esses novos bilhetes ainda não seriam aceitos nem funcionariam como dinheiro; o dólar (ou libra ou marco) ainda reinaria incontrolado. Mesmo a remoção do privilégio de curso forçado não funcionaria, pois os novos nomes não teriam surgido de commodities úteis no livre mercado, como o teorema da regressão demonstra que devem surgir. E uma vez que a própria moeda do governo, o dólar e similares, continuariam a reinar sem contestação como dinheiro, o dinheiro não teria sido desestatizado. O dinheiro ainda seria estatal e uma criatura do Estado; ainda não haveria separação entre o dinheiro e o Estado. Em suma, embora irremediavelmente utópico, o plano de Hayek dificilmente seria suficientemente radical, já que o atual sistema inflacionário e estatal permaneceria intacto.

Mesmo a variante de Hayek pela qual cidadãos ou empresas emitem moedas de ouro denominadas em gramas ou onças não funcionaria, e isso é verdade mesmo que o dólar e outras moedas fiduciárias tenham se originado séculos atrás como nomes de unidades de peso de ouro ou prata. Americanos estão acostumados a usar – e calcular em – “dólares” há dois séculos, e eles se agarrarão ao dólar no futuro próximo. Eles simplesmente não mudarão do dólar para a onça ou grama de ouro como unidade monetária. As pessoas vão se apegar obstinadamente a estes nomes costumeiros como moeda; mesmo durante a inflação descontrolada e a destruição virtual da moeda, o povo alemão se agarrou ao “marco” em 1923 e os chineses ao “iene” na década de 1940. Mesmo reclassificações drásticas das moedas descontroladas que ajudaram a acabar com a inflação mantiveram o “marco” original ou outro nome de moeda.

Hayek traz exemplos históricos em que mais de uma moeda circulou na mesma área geográfica ao mesmo tempo, mas nenhum dos exemplos é relevante para seu plano de “ducado”. As regiões fronteiriças podem aceitar duas moedas governamentais, mas cada uma tem poder de curso forçado e cada uma tem sido usada há muito tempo dentro de sua própria nação. A circulação de várias moedas, então, não é relevante para a ideia de uma ou mais novas moedas de papel privado. Além disso, Hayek poderia ter mencionado o fato de que nos Estados Unidos, até a prática ser proibida em 1857, moedas estrangeiras de ouro e prata, bem como moedas de ouro privadas, circulavam como dinheiro lado a lado com moedas oficiais. O fato de o dólar de prata espanhol ter circulado por muito tempo nos Estados Unidos junto com as moedas de espécie austríaca e inglesa permitiu que os novos Estados Unidos mudassem facilmente do cálculo da libra para o dólar. Mas, novamente, essa situação não é relevante, porque todas essas moedas tinham pesos diferentes de ouro e prata, e nenhuma era moeda fiduciária do governo. Era fácil, então, para as pessoas referirem os vários valores das moedas aos seus pesos de ouro ou prata. Ouro e prata há muito circulavam como dinheiro, e a libra esterlina ou o dólar eram simplesmente pesos diferentes de um ou outro metal. O plano de Hayek é muito diferente: a emissão de bilhetes particulares em papel marcados por novos nomes e na esperança de que sejam aceitos como dinheiro.

Se as pessoas amam e se apegam a seus dólares ou francos, então só há uma maneira de separar o dinheiro do Estado, de desestatizar verdadeiramente o dinheiro de uma nação. E isso é desestatizar o próprio dólar (ou o marco ou o franco). Somente a privatização do dólar pode acabar com o domínio inflacionário do governo sobre a oferta monetária do país.”

Se a competição em dinheiro não é o caminho a seguir, como chegamos ao dinheiro do mercado livre? Como sempre Murray tem a resposta:

“Concluímos, então, que o dólar deve ser redefinido em termos de uma única commodity, e não em termos de uma cesta de mercado artificial de duas ou mais commodities. Qual commodity, então, deve ser escolhida? Em primeiro lugar, os metais preciosos, ouro e prata, sempre foram preferidos a todas as outras commodities como meios de troca onde estiveram disponíveis. Não é por acaso que esta tem sido a história de sucesso invariável dos metais preciosos, o que pode ser parcialmente explicado por sua demanda não monetária estável superior, seu alto valor por unidade de peso, durabilidade, divisibilidade cognoscível e outras virtudes descritas detalhadamente no primeiro capítulo de todos os livros didáticos sobre moeda e bancos publicados antes de o governo dos EUA abandonar o padrão ouro em 1933. Qual metal deve ser o padrão, então, prata ou ouro? Há, de fato, um caso para a prata, mas o peso do argumento se mantém com um retorno ao ouro. A crescente abundância relativa de oferta de prata depreciou muito seu valor em termos de ouro, e ela não tem sido usada como um metal monetário geral desde o século XIX. O ouro foi o padrão monetário na maioria dos países até 1914, ou mesmo até a década de 1930. Além disso, o ouro era o padrão quando o governo dos EUA em 1933 confiscou o ouro de todos os cidadãos americanos e abandonou a possibilidade de resgate do dólar pelo ouro, alegadamente apenas durante a emergência da depressão. Além disso, o ouro e não a prata ainda é considerado um metal monetário em todos os lugares, e os governos e seus bancos centrais conseguiram acumular uma enorme quantidade de ouro que não está em uso agora, mas que novamente poderia ser usada como padrão para o dólar, a libra, ou o marco.

Isso traz um corolário importante. Os Estados Unidos e outros governos, de fato, estatizaram o ouro. Mesmo agora, quando os cidadãos privados podem possuir ouro, a maior parte desse metal continua a ser mantidos em cativeiro nos cofres dos bancos centrais. Se o dólar for redefinido em termos de ouro, tanto o ouro quanto o dólar podem ser desestatizados. Mas se o dólar não for definido como um peso de ouro, como pode ocorrer uma desestatização do ouro? Vender o estoque de ouro seria insatisfatório, uma vez que (1) implicaria que o governo teria direito às receitas da venda e (2) deixaria o dólar sob o controle fiduciário absoluto do governo.

É importante perceber o que uma definição do dólar em termos de ouro implicaria. A definição deve ser real e efetiva ao invés de nominal. Assim, os estatutos dos EUA definem o dólar como 1/42,22 onça de ouro, mas essa definição é um mero dispositivo de contabilidade formal. Para ser real, a definição do dólar como uma unidade de peso de ouro deve implicar que o dólar seja intercambiável e, portanto, resgatável por seu emissor nesse peso, que o dólar seja uma reivindicação de demanda por esse peso em ouro.

Além disso, uma vez selecionada, a definição, seja ela qual for, deve ser fixada permanentemente. Uma vez escolhida, não há mais desculpa para mudar as definições do que haveria para alterar o comprimento de uma jarda padrão ou o peso de uma libra padrão.

Antes de prosseguir na investigação de qual deveria ser a nova definição ou peso do dólar, consideremos algumas objeções à própria ideia do governo estabelecer uma nova definição. Uma crítica considera que é fundamentalmente estatista e uma violação do livre mercado que o governo, e não o mercado, seja responsável por fixar uma nova definição do dólar em termos de ouro. O problema, no entanto, é que agora estamos enfrentando o problema no meio do caminho, depois que o governo tirou o dólar do ouro, praticamente estatizou o estoque de ouro e emitiu dólares por décadas como moeda fiduciária e arbitrária. Uma vez que o governo monopolizou a emissão do dólar e confiscou o ouro do público, somente o governo pode resolver o problema desestatizando conjuntamente o ouro e o dólar. A objeção à redefinição e privatização do ouro pelo governo é equivalente a reclamar sobre o governo revogar seus próprios controles de preços porque a revogação constituiria uma ação governamental e não privada. Uma acusação semelhante poderia ser feita quanto ao governo desestatizar qualquer produto ou operação. Não é defender o estatismo pedir a revogação do governo de suas próprias intervenções.

Uma crítica corolária, e uma das favoritas dos monetaristas, pergunta por que os defensores do padrão-ouro fariam o governo “fixar o preço (em dólares) do ouro” enquanto eles geralmente se opõem a fixar quaisquer outros preços. Por que deixar o mercado livre para determinar todos os preços, exceto o preço do ouro?

Mas esta crítica confunde totalmente o significado do conceito de preço. Um “preço” é a quantidade trocada de uma mercadoria no mercado em termos de outra. Assim, na troca, se um pacote de seis lâmpadas for trocado no mercado por um quilo de manteiga, então o preço por lâmpada é um sexto de um quilo de manteiga. Ou, se houver troca monetária, o preço de cada lâmpada será um certo peso de ouro, ou, hoje em dia, números de centavos ou dólares. O ponto importante é que o preço é a razão entre as quantidades de duas mercadorias sendo trocadas. Mas se o dinheiro está no padrão-ouro, o dólar e o ouro não serão mais duas commodities independentes, cujo preço deve ser livre para flutuar no mercado. Eles serão uma commodity, um uma unidade de peso do outro. Pedir um “mercado livre” no “preço do ouro” é tão ridículo quanto pedir um mercado livre de onças em termos de libras, ou polegadas em termos de jardas. Quantas polegadas equivalem a uma jarda não é algo sujeito a flutuações diárias no mercado livre ou em qualquer outro tipo de mercado. A resposta é fixada eternamente por definição, e que um padrão-ouro implica é uma definição fixa, absoluta e imutável, como no caso de qualquer outra medida ou unidade de peso. O mercado necessariamente troca duas commodities diferentes em vez de uma commodity por si mesma. Exigir um mercado livre no preço do ouro seria, em suma, tão absurdo quanto exigir um preço de mercado flutuante para dólares em termos de centavos. Quantos centavos constituem um dólar não está mais sujeito a flutuações e incertezas diárias do que polegadas em termos de jardas. Pelo contrário, um mercado de dinheiro verdadeiramente livre só existirá quando o dólar for novamente definido estritamente e, portanto, resgatável em termos de pesos de ouro. Depois disso, o ouro será trocável, a preços livremente flutuantes, pelos pesos de todos os outros bens e serviços no mercado.

Em suma, a própria descrição de um padrão-ouro como “fixando o preço do ouro” é uma interpretação errônea grave. Em um padrão-ouro, o “preço do ouro” não é inexplicavelmente fixado pela intervenção do governo. Em vez disso, o “dólar”, durante o último meio século um mero bilhete de papel emitido pelo governo, será definido mais uma vez como uma unidade de peso de ouro.”

Como sempre, Murray está certo. Devemos defender um retorno ao padrão-ouro, não perder tempo com fantasias de cadetes espaciais sobre novos tipos de dinheiro.

Artigo original aqui