Esta palestra será sobre preferência temporal, sobre juros e capital e sobre acumulação de capital. Já toquei em certa medida no problema da acumulação de capital. Dissemos que as sociedades agrícolas possibilitaram pela primeira vez a acumulação de bens de capital, ao passo que as possibilidades de acumular muito em termos de bens de capital nas sociedades de caçadores-coletores que se deslocam de um lugar para outro são muito limitadas. E esse assunto é a terceira dimensão que precisamos cobrir para entender a riqueza das nações, além dos fatores ideológicos, dos quais tratarei em uma futura palestra, além da divisão do trabalho, do desenvolvimento do dinheiro e da universalização do dinheiro. A acumulação de capital é a terceira perna sobre a qual as sociedades se apoiam.

Vou começar com algumas considerações teóricas, algumas explicações teóricas sobre o fenômeno da preferência temporal e como ele se relaciona com o capital e a acumulação de capital em particular. As pessoas não têm apenas preferência por mais produtos em vez de menos. Discuti como essa preferência explica, por exemplo, por que existe uma divisão de trabalho. As pessoas também têm preferência por bens mais cedo, satisfação mais cedo, em comparação com a satisfação depois, bens mais tarde. A humanidade não pode esperar para sempre pela satisfação. Esperar por certos resultados envolve um sacrifício, e sem bens de capital – lembre-se, fazemos a distinção entre bens de consumo, que são diretamente úteis, e bens de produção, que são apenas indiretamente úteis – existem muito poucos desejos que podemos satisfazer imediatamente ou instantaneamente, bem, talvez colher um fruto, que imediatamente leva à satisfação. E há, é claro, tempo de lazer, apenas descansar, que também pode ser imediatamente satisfeito, sem precisar de mais nada.

Mas, a maioria de nossos desejos exige que usemos produtos intermediários para satisfazê-los, ou precisamos de produtos intermediários para sermos mais produtivos; isto é, se você quiser aumentar a quantidade de bens de consumo imediatamente utilizáveis, temos que fazer isso de alguma forma indireta, em vez de colher frutos e nos satisfazer diretamente dessa maneira. O que os bens de capital fazem é nos permitir uma maior produção dos mesmos bens, ou nos permitem produzir bens que não podem ser alcançados sem a ajuda dos bens de capital. E para obter bens de capital é necessário que economizemos, que consumamos menos do que poderíamos consumir, e que utilizemos esses recursos economizados para nos alimentarmos durante o tempo que é necessário para completar a construção dos bens de capital, com a ajuda dos quais, então, podemos atingir uma maior produção de bens de consumo ou atingir metas que não poderíamos atingir sem os bens de capital.

Essa restrição ao consumo possível é o que chamamos de poupança, e a transferência de nossos fundos economizados, alocando – usando – a terra e o trabalho para construir ou trazer à existência bens de capital é chamada de investimento. E a questão que sempre enfrentamos é a seguinte. A utilidade que é alcançada pela maior produtividade de processos de produção mais longos e indiretos, isto é, uma utilidade que alcançamos por métodos de produção indiretos, excede o sacrifício subjetivo que devemos fazer de bens presentes que poderíamos concebivelmente consumir? Ou, em outras palavras, a decisão de um agente sobre em quais objetos investir dependerá da utilidade esperada dos bens de consumo esperados, da durabilidade desses bens de consumo esperados e do tempo que leva antes de alcançarmos esses futuros bens de consumo. E podemos então explicar todo o ato de decidir se devemos ou não realizar um ato de formação de capital como o equilíbrio das utilidades relativas – essa é a utilidade presente esperada que atribuímos aos bens futuros, em comparação com a utilidade dos bens presentes disponíveis através do consumo, descontado pela taxa de preferência temporal. Ou seja, pela taxa em que valorizamos os bens presentes mais altamente do que os bens futuros. Os bens presentes são sempre mais valorizados do que os bens futuros; os bens presentes são vendidos com um prêmio em relação aos bens futuros – ou, dito de outra forma, os bens futuros são vendidos com um desconto em relação aos bens presentes. E esse fenômeno, esse desconto ou esse prêmio, dependendo do ângulo que olhamos para o fenômeno, é chamado de juros.

Quero ilustrar essas observações abstratas iniciais examinando por um momento uma economia simples de Robinson Crusoé. Suponhamos que Robinson Crusoé seja a pessoa mais experiente da Terra. Ele conhece todas as receitas tecnológicas que a humanidade conhece, mas está perdido sozinho em uma ilha. Nesta ilha, inicialmente não há nada além de terra, ou seja, recursos da natureza e trabalho de seu próprio corpo e seu próprio conhecimento nele incorporado. E vamos supor que o bem de consumo imediatamente disponível para ele seja o peixe e, portanto, ele agora tem que tomar uma decisão como ele vai produzir esse bem de consumo. Dado, como disse, que Robinson Crusoé conhece todas as receitas tecnológicas que existem, podemos imaginar que ele conheça várias técnicas para chegar ao seu fim, ou seja, o peixe como bem de consumo. Ele pode, por exemplo, usar as próprias mãos para obter peixes, agarrando-os na água e puxando-os para fora. Ele pode construir uma rede de pesca. Ele pode construir uma traineira de pesca, um barco com uma rede de pesca, e podemos facilmente imaginar que existem várias outras tecnologias das quais ele também tem conhecimento.

A questão que Robinson Crusoé enfrenta é então: “O que devo fazer, como devo produzir peixes?” E a primeira coisa que vale a pena destacar aqui é que o fato de ele conhecer métodos extremamente produtivos de captura de peixes, digamos com uma traineira de pesca, esse fato não o ajuda muito em sua situação inicial. E a razão para isso deveria ser óbvia: a razão tem a ver com o fato de que ele é limitado pela preferência temporal; isto é, ele não pode esperar para sempre pela satisfação de seus desejos mais urgentes, e se ele fosse começar a construir uma traineira de pesca, provavelmente estaria morto de fome antes que a traineira fosse concluída. Assim, ele terá que começar em um modo de produção sem capital, sem quaisquer bens de capital, apenas usando as próprias mãos para tirar peixes do lago ou do rio ou do oceano. Quando ele encerrou no final do dia depois de pegar dez peixes, ele terá que tomar uma decisão sobre o que fazer com esses dez peixes.

Obviamente, se ele decidir que vai consumir todos os dez peixes até o final do dia, no dia seguinte ele estará exatamente na mesma posição que estava no dia anterior. Por outro lado, se ele decidir guardar alguns peixes, uma certa fração daqueles que ele poderia consumir, então ele se envolve em um ato de economia e agora pode ter alguma expectativa sobre quanto tempo levará para construir uma rede, e qual será a produção de peixes, por hora, digamos, que ele possa atingir com a ajuda de uma rede. E com base em sua avaliação do intervalo de tempo – digamos que leve uma semana para construir a rede – e sua expectativa é que ele duplique ou triplique sua produção – ele agora pode decidir quanto ou quão pouco deseja economizar. Se Robinson Crusoé tem o que chamamos de alto grau de preferência temporal, ou seja, ele prefere bens presentes em vez de bens futuros, o que significa que economizar representa um grande sacrifício para ele, então o processo de economizar será relativamente lento e demorará um bom tempo até que ele acumule peixes economizados o suficiente para poder dizer: agora eu guardei peixes suficientes para me alimentar durante a semana que é necessária para eu construir a rede. E, uma vez que a rede passa a existir, seu padrão de vida aumenta.

O mesmo, é claro, é verdade se ele quiser passar do estágio dois para o estágio três. Novamente, ele teria que fazer uma estimativa de quanto tempo levará para construir aquela traineira de pesca, qual será o provável aumento de produtividade que ele pode alcançar se tiver a traineira de pesca disponível, e então ele determina quanto ou quão pouco, em termos de economia, ele está disposto a fazer. Novamente, se sua preferência temporal é muito alta, preferindo muito mais a satisfação presente à satisfação futura, então o processo vai levar muitos anos. Se sua preferência temporal for muito baixa, ou seja, ele está disposto a fazer sacrifícios maiores, então ele pode atrasar sua gratificação futura mais e economizar mais, e o processo de ir do estágio um para o estágio dois, e do estágio dois para o estágio três, é mais curto. A cada passo ao longo da linha, seu padrão de vida aumenta. Deve ficar claro desde o início que ninguém se envolveria na construção de bens de capital a menos que esperasse que a produção com a ajuda de um bem de capital seria mais produtiva do que a produção sem um bem de capital. Se eu pudesse produzir dez peixes por dia usando minhas próprias mãos, e se usando uma rede eu também pudesse produzir apenas dez peixes por dia, então obviamente a rede nunca existiria, porque todo o tempo gasto na construção da rede seria nada além de puro desperdício – isto é, bens de capital são sempre trazidos à existência com a expectativa de que a produção com bens de capital seja mais produtiva do que a produção sem bens de capital. Por isso, por causa da produtividade dos bens de capital, as pessoas estão dispostas a pagar um preço por eles. Se a rede não produzisse uma produção por hora maior do que usar suas próprias mãos, então obviamente ninguém estaria disposto a pagar um preço pela rede. Se a traineira de pesca não prometesse uma produção maior por hora do que a rede, então o preço da traineira não poderia ser mais alto do que o preço da rede, e assim por diante.

O que impede o homem, no que diz respeito ao investimento e à acumulação de bens de capital, é sempre a preferência temporal. Não escolhemos automaticamente o método mais produtivo, mas é a preferência temporal e, relacionado a ela, as poupança, que nos permite ou não nos permite escolher ou deixar de escolher certas técnicas. Deixe-me, a fim de ilustrar um pouco mais esse conceito de preferência temporal, usar alguns exemplos, alguns dos quais você encontrará em Mises, alguns dos quais eu desenvolvi. Vamos supor que fôssemos como anjos, que podem viver apenas de amor e ar, ou seja, não temos necessidade de consumo. Podemos imaginar que um anjo poderia de fato produzir bens imediatamente e da maneira mais produtiva, embora o anjo não tivesse nenhum motivo para produzir; afinal, ele pode viver apenas de amor e de ar. Mas digamos que ele tivesse algum tipo de fundo para produzir grandes quantidades de bens. Como o anjo poderia esperar para sempre, a taxa de juros, o grau em que ele prefere bens presentes a bens futuros, é zero; não faz nenhuma diferença para ele se ele tem um peixe agora ou um peixe daqui a dez mil anos. Para nós, que não somos exatamente angelicais, isso, é claro, faz uma tremenda diferença, termos os peixes daqui a dez mil anos ou hoje ou em uma semana. Portanto, somos limitados pela preferência temporal; nossa taxa de juros é positiva; é maior que zero.

Vejamos outro exemplo que ajuda a ilustrar esse conceito de preferência temporal. Vamos supor, por exemplo – isso já nos leva a algum tipo de influência cultural sobre este fenômeno de preferência temporal e acumulação de capital – que sabemos que o mundo vai acabar daqui a uma semana, e estamos todos perfeitamente certos de que isso vai acontecer. O que aconteceria então com a disposição de trocar bens presentes por bens futuros? E a resposta é, claro, que essa disposição essencialmente desapareceria. A taxa de juros, neste caso, dispararia. Nenhum pagamento de juros seria alto o suficiente para induzir alguém a sacrificar o consumo atual por uma quantidade maior de consumo futuro porque, afinal, não há futuro. Existem, por exemplo, certas seitas religiosas que acreditam que o mundo logo irá acabar e muito em breve os mocinhos irão para o céu e os bandidos irão para outro lugar. E essas pessoas, é claro, param de poupar. Elas terão apenas mais uma semana gloriosa de consumo e então será o fim da história.

Como eu disse, todos os humanos preferem os bens presentes aos bens futuros. Mas o grau em que as pessoas fazem isso difere de indivíduo para indivíduo e também de um grupo específico para outro. Deixe-me dar alguns exemplos, dos quais sabemos com bastante certeza que seu grau de preferência temporal difere em média. Considere as crianças pequenas, por exemplo. As crianças pequenas têm um alto grau de preferência temporal. Outra maneira de dizer isso é que as crianças pequenas têm enormes dificuldades para adiar a gratificação. As promessas de grandes recompensas no futuro não induzem necessariamente as crianças a fazer o sacrifício atual de não consumir, de não satisfazer os desejos atuais. Houve experimentos feitos a esse respeito, tais como: você dá um dólar a uma criança e diz a ela que se ela não gastar o dólar até amanhã, eu dobrarei a quantia, ela receberá outro dólar. E se ela então, amanhã, não gastou $2, eu irei novamente, dobrar e dar a ela $4, e assim por diante. Vocês percebem o quão alta é a taxa de juros aqui, é 100% ao dia. Se vocês tiverem uma calculadora, poderão descobrir que tipo de taxa de juros anual é essa. Mesmo assim, vocês descobrirão que muitas crianças são absolutamente incapazes de aceitar um acordo como este. Elas têm que correr para o 7-Eleven e pegar seu Big Gulp agora, mesmo que possam ter dois Big Gulps ou quatro Big Gulps em uma distância muito curta no futuro. Ou outra forma de ilustrar isso seria dizer que oferecemos a uma criança um certificado perfeitamente seguro que promete pagar $100 daqui a um ano, mas a criança tem a opção de vender agora esta promessa perfeitamente segura de $100 no futuro. Então descobriremos que as crianças podem estar dispostas a vender este certificado por apenas 10 centavos, porque esperar é basicamente intolerável para elas.

Deixe-me dar alguns outros exemplos e vocês percebem, é claro, dependendo de que tipo de mentalidade existe entre o público, a acumulação de capital pode levar uma eternidade ou pode ocorrer muito rapidamente. Se Robinson Crusoé tivesse uma mentalidade infantil, talvez nunca chegasse ao segundo estágio ou, se o fizesse, levaria cerca de cem anos para fazê-lo.

Vou passar para alguns outros exemplos de grupos. Diz-se às vezes que pessoas muito velhas passam por uma “segunda infância”. Isso não ocorre necessariamente, porque pessoas muito velhas podem optar por sustentar as gerações futuras. Mas supondo que elas não se importem com as gerações futuras, ou talvez elas não tenham filhos ou amigos a quem elas querem entregar sua própria fortuna, então, uma vez que lhe resta um tempo de vida muito curto, elas não têm muito futuro, então elas passam pela fase de uma segunda infância, essencialmente consumindo e praticamente deixando de acumular qualquer poupança.

Podemos tomar o exemplo dos criminosos, que também são, de modo geral – e quero dizer o criminoso comum normal, não o criminoso de colarinho branco, os assaltantes, os assassinos, os estupradores e outras figuras amigáveis – caracterizados por uma alta preferência temporal. A maneira como eu explico isso para meus alunos é sempre usando o exemplo a seguir. (Às vezes as pessoas torcem o nariz; a maioria das pessoas gosta.) Imagine uma pessoa normal que está interessada em uma garota ou vice-versa, uma garota interessada em um homem. Então, o que fazemos, é claro, é levá-la para jantar fora e dar flores e levá-la para jantar novamente. Ouvimos a conversa; ficamos muito impressionados com todos os pensamentos profundos que ouvimos. Nunca ouvimos nada tão interessante quanto isso antes em nossas vidas. Claro, nós alimentamos certas expectativas, que estão, é claro, em um futuro mais ou menos distante. É assim que as pessoas normais funcionam. Se você tem uma mentalidade infantil, mas a tem em um corpo adulto, então esse tipo de coisa é um sacrifício praticamente impossível; você não pode esperar tanto tempo e então se torna um estuprador ou algo dessa natureza. Normalmente, para satisfazer qualquer desejo, temos que trabalhar um dia, pelo menos um dia. Então recebemos no final do dia e depois podemos comprar nossa cerveja. Mas, e se um dia de espera for muito longo? A única outra alternativa que você tem é procurar alguma velha e roubar sua bolsa e satisfazer seus desejos desta forma.

Vou dar outro exemplo que já toca em uma palestra que darei no final da semana. Os políticos democráticos também têm um alto grau de preferência temporal. Eles estão no poder por um período muito curto de tempo e o que não saquearem agora, não poderão saquear em cinco ou seis anos. Então, claro, o intuito deles é que tenham que ordenhar o público o máximo possível agora, porque então, com muita arrecadação de impostos, podem conseguir muitos amigos no presente, e quem se preocupa com o futuro?

O último exemplo é aquele que me colocou em apuros recentemente na minha universidade. Usei esse exemplo por dezesseis anos ou mais e nunca tive qualquer problema com ele. Desta vez, porém, algum fanático quis me derrubar; todo esse processo ainda está em andamento, portanto, advirto-o para não entrar com ações de assédio novamente contra mim. Afirmei que, se você comparar homossexuais a heterossexuais normais com famílias, pode dizer que os homossexuais têm uma preferência temporal mais alta porque a vida termina com eles. Sempre pensei que isso era tão óbvio, quase indiscutível, e depois apontei na frase seguinte, que isso nos ajuda a entender, por exemplo, a atitude de um homem como Keynes, cuja filosofia econômica era “no longo prazo, nós estão todos mortos.” Bem, isso é verdade para algumas pessoas, mas não é verdade para a maioria das pessoas, que, é claro, têm seus próprios filhos e assim por diante, as futuras gerações que virão. Como eu disse, essas observações inofensivas resultaram em três meses de assédio na minha universidade, e a coisa toda ainda não acabou.

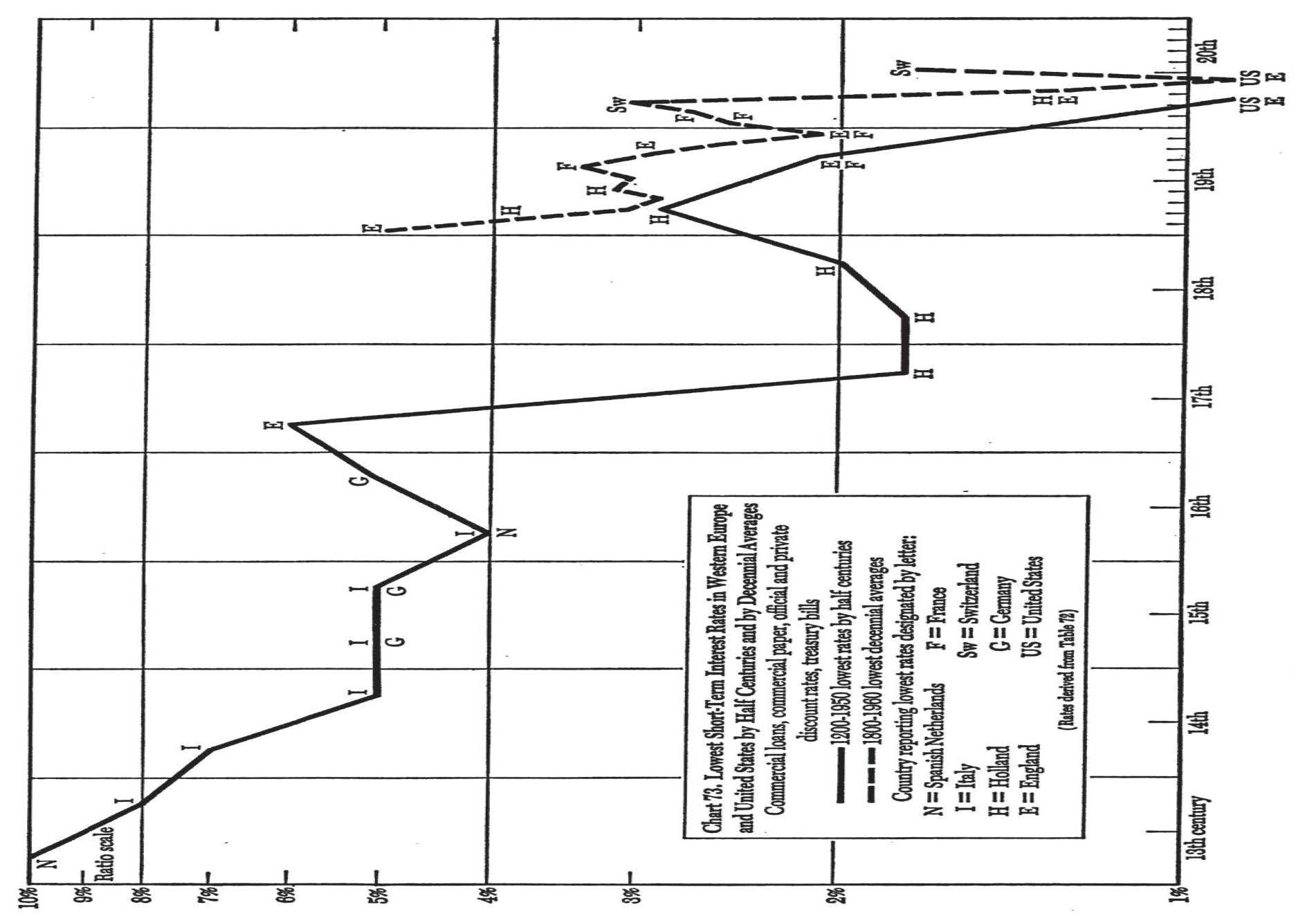

Então, já falamos muito sobre o conceito de preferência temporal. Agora, gostaria de dizer algumas palavras sobre o desenvolvimento da preferência temporal e dos juros ao longo do tempo, ao longo da história. Como vocês podem imaginar, isso não é difícil, mas sim intuitivamente claro. Seria de se esperar que o grau de preferência temporal caísse gradualmente no curso da história humana. Algo parecido com o que se vê na Figura 1:

Figura 1: Taxas de juros históricas de longo prazo

Sidney Homer, A History of Interest Rates (New Brunswick, NJ: Rutgers University Press, 1963), p. 507.

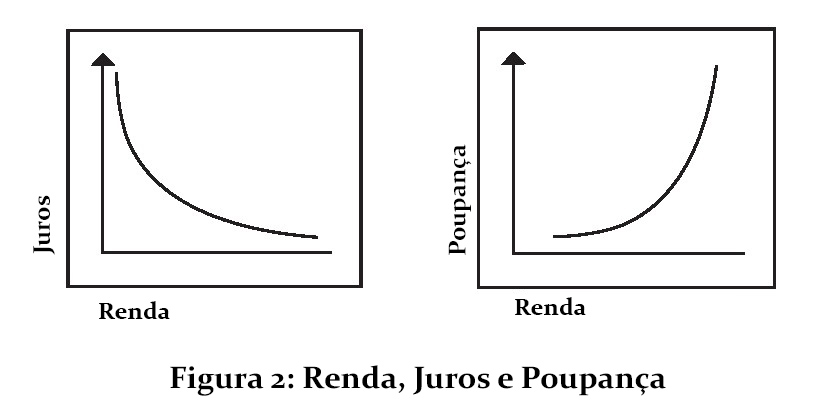

Aqui na Figura 2, temos juros, ou um grau de preferência temporal, em um eixo, e no outro eixo temos a receita em dinheiro real, ou seja, a receita que pode ser convertida em satisfação presente imediata. Então, esperaríamos que, com uma renda real muito baixa, o sacrifício de trocar um bem presente por um bem futuro seja muito alto, e as pessoas pouparão e investirão apenas pequenas quantias, mas à medida que a renda real aumenta, a taxa de juros tende gradualmente a cair. Ou seja, a poupança, o volume de poupança e investimento, se tornará maior; intuitivamente isso está perfeitamente claro. Para um rico, é mais fácil economizar e investir do que para um pobre. Se olharmos ao longo da história, descobriremos que a acumulação de capital – poupança e investimento – se torna cada vez mais fácil. É mais difícil no início da humanidade, pois exige um sacrifício maior, e torna-se cada vez mais fácil à medida que enriquecemos. Isso é algo que realmente podemos ver na história. Isso foi estudado – taxas de juros de longo prazo para os investimentos mais seguros possíveis e assim por diante – e descobrimos, em geral, que as taxas de juros caem.

Claro, existem exceções a esta regra. Se houver guerras e assim por diante, haverá um aumento nas taxas de juros, porque o risco associado aos empréstimos torna-se significativamente maior. Mas, também temos certos períodos em que o grau de preferência temporal parece aumentar. Voltarei a isso em uma palestra posterior. Isso parece ser algo que aconteceu no século XX. Deveríamos ter esperado que as taxas de juros, as taxas de juros reais, no século XX fossem menores do que no século XIX, visto que, em média, a riqueza da sociedade é maior no século XX do que no XIX. No entanto, não achamos que isso seja verdade; ou seja, as taxas de juros reais no século XX raramente, ou nunca, atingem o ponto mais baixo que atingiram por volta de 1900, que era cerca de 2,25%. A conclusão seria que todo o programa de preferência temporal deve ter aumentado no século XX, o que equivaleria a dizer que a população do século XX tornou-se um pouco mais infantil do que a população do século XIX. Somos um pouco mais frívolos e hedonistas em nosso estilo de vida do que nossos antepassados ou nossos pais e avós foram, apesar do fato de que era mais difícil para eles se dedicarem à poupança e à acumulação de capital do que para nós.

Agora, uma palavra sobre a acumulação de capital. Obviamente, em cada sociedade, é possível adicionar algo ao estoque de capital existente, manter o estoque de capital existente ou esgotar o estoque de capital existente. Mesmo para manter o estoque de capital existente, a poupança contínua é necessária porque todos os bens de capital se desgastam com o tempo. Isso é o que chamamos de consumo de capital. O consumo de capital, entretanto, pode levar algum tempo antes de se tornar visível, porque alguns bens de capital duram muito tempo. Por exemplo, quando os comunistas assumiram o controle da Rússia, eles herdaram um estoque substancial de bens de capital: máquinas, casas etc.; e depois disso, eles ainda podiam continuar por um tempo, mas se, devido ao fato de que existia mais nenhuma propriedade privada ou fatores de produção, praticamente nenhuma poupança ocorreu, poderíamos esperar que, eventualmente, esse estoque herdado de bens de capital ficaria dilapidado e em cerca de dez, vinte ou trinta anos, passaríamos por algum tipo de catástrofe. E foi o que aconteceu: todos os bens de capital se desgastaram de repente e nada havia para substituí-los. A mesma coisa vale para o processo de acumulação de capital.

Deixe-me primeiro apontar o seguinte. Obviamente, a quantidade de acumulação de capital depende não apenas da preferência temporal de vários indivíduos; depende também da segurança dos direitos de propriedade privada. Imagine o Sexta-feira, uma segunda pessoa, entrando na ilha. Podemos imaginar que Sexta-feira fosse como Robinson Crusoé, e eles se envolvem na divisão do trabalho. Então, o padrão de vida aumentaria, a acumulação de capital seria ainda mais rápida do que com Robinson Crusoé sozinho; os padrões de vida aumentam e assim por diante. Mas, também podemos imaginar que Sexta-feira é diferente, talvez um assaltante do Brooklyn, e ele vê que Robinson Crusoé já construiu a rede de pesca ou já poupou tudo quanto é peixe e diz: “É muito bom que você tenha feito isso já para mim e eu pego a rede, ou eu te forço a pagar um imposto para mim: metade do peixe que você produz todos os dias você vai entregar para mim”. Agora, nessa situação, você pode facilmente imaginar que o processo de acumulação de capital será drasticamente desacelerado ou até mesmo ficará totalmente paralisado. Se olharmos para as sociedades que atualmente são ricas, não podemos necessariamente inferir que essas sociedades são sociedades nas quais os direitos de propriedade recebem a melhor proteção possível. O que podemos apenas inferir é que essas devem ser sociedades nas quais os direitos de propriedade devem ter sido bem protegidos no passado, e podemos muito bem encontrar sociedades que são muito pobres agora, mas que têm direitos de propriedade privada muito seguros. Dessas sociedades, esperaríamos que no futuro elas apresentassem taxas de crescimento rápidas.

Pode-se dizer, por exemplo, que, em grande parte, o montante de bens de capital nos Estados Unidos se deve a circunstâncias que já se foram. Ou seja, muitos bens de capital foram acumulados em circunstâncias muito mais favoráveis do que as que existem atualmente, e podemos já estar em uma fase de consumo de capital gradual sem realmente saber disso. Pode levar décadas para descobrirmos que esse seja o caso. No que diz respeito ao próprio Estados Unidos, as taxas de poupança são terrivelmente baixas. Em grande medida, os Estados Unidos ainda se beneficiam do fato de que há poupadores de outros países que ainda consideram os Estados Unidos um bom lugar para investir seus fundos, apesar do fato de que os direitos de propriedade não são mais tão seguros quanto eram em o século XIX. Lembre-se de que quase 40% dos peixes salvos de Robinson Crusoé são hoje entregues ao assaltante do Brooklyn! No século XIX, isso era em torno de 2 ou 3% dos produtos de Robinson Crusoé. Em todo caso, o capital precisa ser preservado e, para preservá-lo, é necessário que exista um arcabouço jurídico institucional que torne segura a propriedade privada. Sem essa estrutura, não devemos nos surpreender que muito pouco ocorra em termos de acumulação de capital.

Imagine um lugar onde haja uma revolução comunista iminente, onde você deve temer que talvez nas próximas eleições os comunistas cheguem ao poder e a primeira coisa que farão é expropriar todos os proprietários de bens de capital. Agora, imagine como isso afeta sua motivação para se dedicar à poupança e ao acúmulo de capital adicional. Grandes partes do mundo são assim. Ou seja, explicamos a pobreza de muitos países pelo fato de que os direitos de propriedade nesses países não foram, por muitos, muitos anos, às vezes por séculos, seguros o suficiente para que as pessoas se empenhassem na poupança e na acumulação de capital.

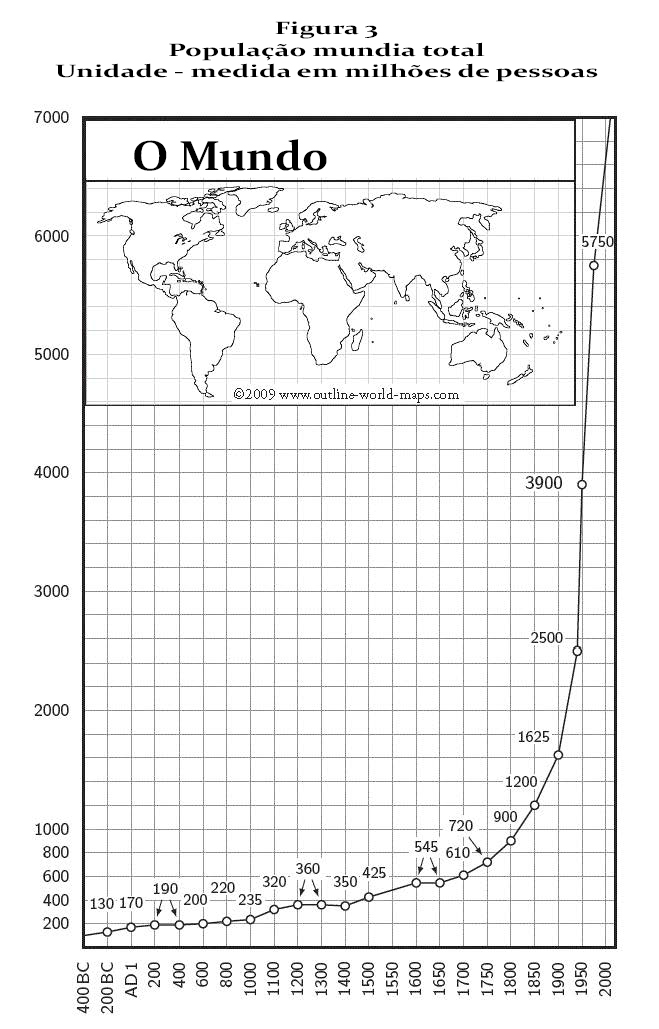

Agora, quero fazer algumas ilustrações históricas e usar o crescimento populacional e o crescimento da cidade como estimativas vagas do que acontece com a acumulação de capital. Lembre-se de que acumular mais capital significa que as sociedades se tornam mais ricas; sociedades se tornando mais ricas implica que tamanhos maiores de população podem ser sustentados. E lembre-se de alguns dos números que dei a vocês nas palestras anteriores. Cinquenta mil pessoas viveram na Terra cerca de 100.000 anos atrás. Cinco milhões de pessoas viviam no início da Revolução Neolítica, de 10.000 a 12.000 anos atrás. No ano 1 DC, a população é estimada em algo entre 170 milhões e 400 milhões. Houve um crescimento muito mais rápido da população após a Revolução Neolítica, uma duplicação da população a cada 1.300 anos; até a Revolução Neolítica, a duplicação da população acontecia a cada 13.000 anos ou mais. Isso é, novamente, um reflexo do fato de que nas sociedades agrícolas já existe um montante significativamente maior de acumulação de capital que permite que essa população maior seja sustentada.

Na Figura 3, você vê as estimativas da população mundial, começando em 400 aC e indo quase até o presente, até 2000. Você vê também a grande variedade de estimativas, com divergências consideráveis, especialmente em relação aos primeiros períodos da humanidade. Durante o período que se inicia com a Revolução Neolítica, vemos o desenvolvimento de várias civilizações, indicando, obviamente, aumentos acentuados na acumulação de bens de capital.

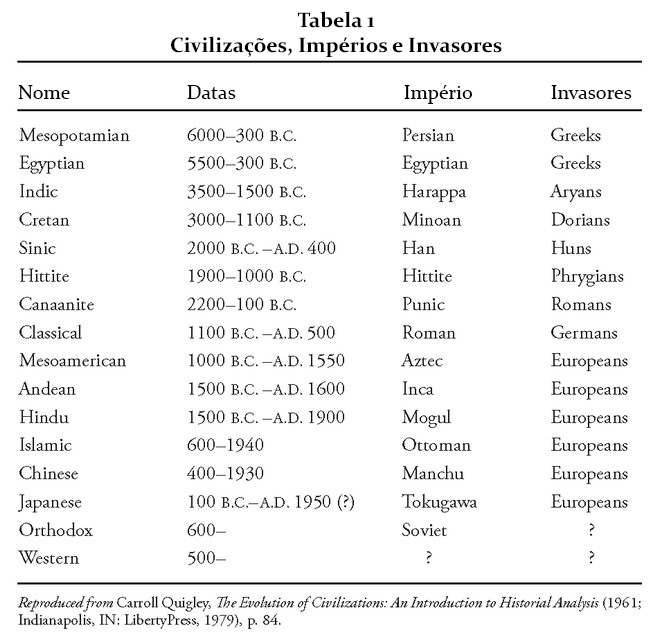

A Tabela 1 fornece uma visão geral histórica dessas várias civilizações, o início e o fim, o nome do grupo mais dominante e, finalmente, os nomes dos grupos que foram responsáveis pela destruição dessas civilizações. Já indiquei na palestra anterior que nessas civilizações primitivas, Mesopotâmia, Egito e China, experimentamos pela primeira vez a existência de grandes cidades e também temos indicações de novas tecnologias específicas sendo desenvolvidas. Mais uma vez, lembre-se de que é necessária uma certa quantidade de riqueza e acumulação de capital para permitir que as pessoas desenvolvam novas invenções e experimentem coisas novas.

Só para dar alguns exemplos dos principais desenvolvimentos tecnológicos de bens de capital ocorridos durante a civilização babilônica, ou seja, no período de 4.500 a 2.500 aC. Aqui encontramos arados usados pela primeira vez; encontramos carrinhos com rodas pela primeira vez; encontramos animais de tração sendo usados na agricultura; encontramos tijolos sendo usados pela primeira vez e edifícios magníficos erguidos. Encontramos o que é único e não se repetiu independentemente em nenhum outro lugar da história, a invenção do arco, que permite, é claro, a construção de estruturas que, de outra forma, desabariam sob seu próprio peso. E sabemos que o conceito de arco foi importado para outras áreas. Encontramos a roda de oleiro. Encontramos fundição de cobre. Encontramos o desenvolvimento do bronze, que é uma combinação de estanho e cobre em certas combinações. Encontramos o desenvolvimento da escrita, que indica que deve ter existido uma classe de intelectuais, que só pode ser sustentada se houver certa riqueza na sociedade. E uma certa quantidade de riqueza, é claro, requer uma certa quantidade de acumulação de capital. Encontramos técnicas matemáticas bastante desenvolvidas na Babilônia e vestígios de dinheiro metálico sendo usado. E obviamente nas cidades, que alcançaram tamanhos de 80.000 pessoas ou mais, tivemos uma grande quantidade de profissões especializadas surgindo.

Mas, como eu disse, existem na história também períodos que podemos descrever como desintegração econômica; isto é, alguns desses impérios desmoronam. Há invasores que os destroem e a divisão do trabalho diminui. Técnicas que antes eram conhecidas são esquecidas, e seria de se esperar que, também durante esses períodos, experimentassem um declínio populacional. Se você olhar para as estimativas da população mundial lá, você encontrará, por exemplo, que apenas a partir de 1000 DC em diante, nós novamente vemos algo como uma tendência de aumento da população, ao passo que com a queda de Roma, pouco depois de 200 DC, vemos em geral uma estagnação na população geral. Por quase mil anos, praticamente não houve crescimento populacional. E mesmo no período após 1000 DC, alguns séculos viram um declínio mais ou menos significativo. Veja, por exemplo, o século XIII: de 1200 a 1300 DC, parece não haver aumento na população mundial, indicando que o consumo de capital está ocorrendo ou pelo menos nenhuma acumulação de capital está ocorrendo; ainda mais claramente, olhe para o século XV, isto é, 1400: há um claro declínio durante este século em termos de população, em comparação com o século anterior, e leva quase duzentos anos ou mais para que o tamanho da população que já havia sido alcançado no século XIV seja alcançado novamente. E mais uma vez, olhe para o século XVII, que é o século da Guerra dos Trinta Anos. Compare os números de 1600 a 1650 e você descobrirá que novamente há um declínio significativo na população, o que indica, neste caso, grandes guerras e grandes destruições. E só a partir de 1650 é que vemos um aumento ininterrupto do número da população. De 1650 a 1850, a duplicação da população levou cerca de duzentos anos. Então, de 1850 a 1950, a duplicação da população é aproximadamente a cada cem anos e, após 1950, a duplicação requer menos de cinquenta anos.

Outro tópico interessante em tudo isso é olhar para o crescimento das cidades. Novamente, o crescimento da cidade é um indicador aproximado do que acontece com a acumulação de capital. Antes do ano 1600, as dez ou onze maiores cidades estavam fora da Europa, eram: Pequim, que tinha mais de 700.000; Istambul, que tinha cerca de 700.000; Agra na Índia, 500.000; Cairo, 400.000; Osaka, 400.000; Cantão, 350.000; Edo, que é, eu acho, Tóquio, 350.000; Kyoto, também 350.000; Hangchow, 350.000, Lahore, 350.000 e Nanking, um pouco acima de 300.000. Isso corresponde, grosso modo, ao que sabemos sobre o mundo. Até 1500 ou mais, não há absolutamente nenhuma dúvida de que a China era muito mais desenvolvida como civilização do que a Europa Ocidental. Explicarei em palestras posteriores quais podem ser as causas de por que isso mudou. Curiosamente, o rápido crescimento das cidades europeias, que naquela época eram pequenas em comparação com as cidades asiáticas, surgiu em grande número a partir de cerca de 1500; esse rápido crescimento foi insuperável pelas cidades asiáticas.

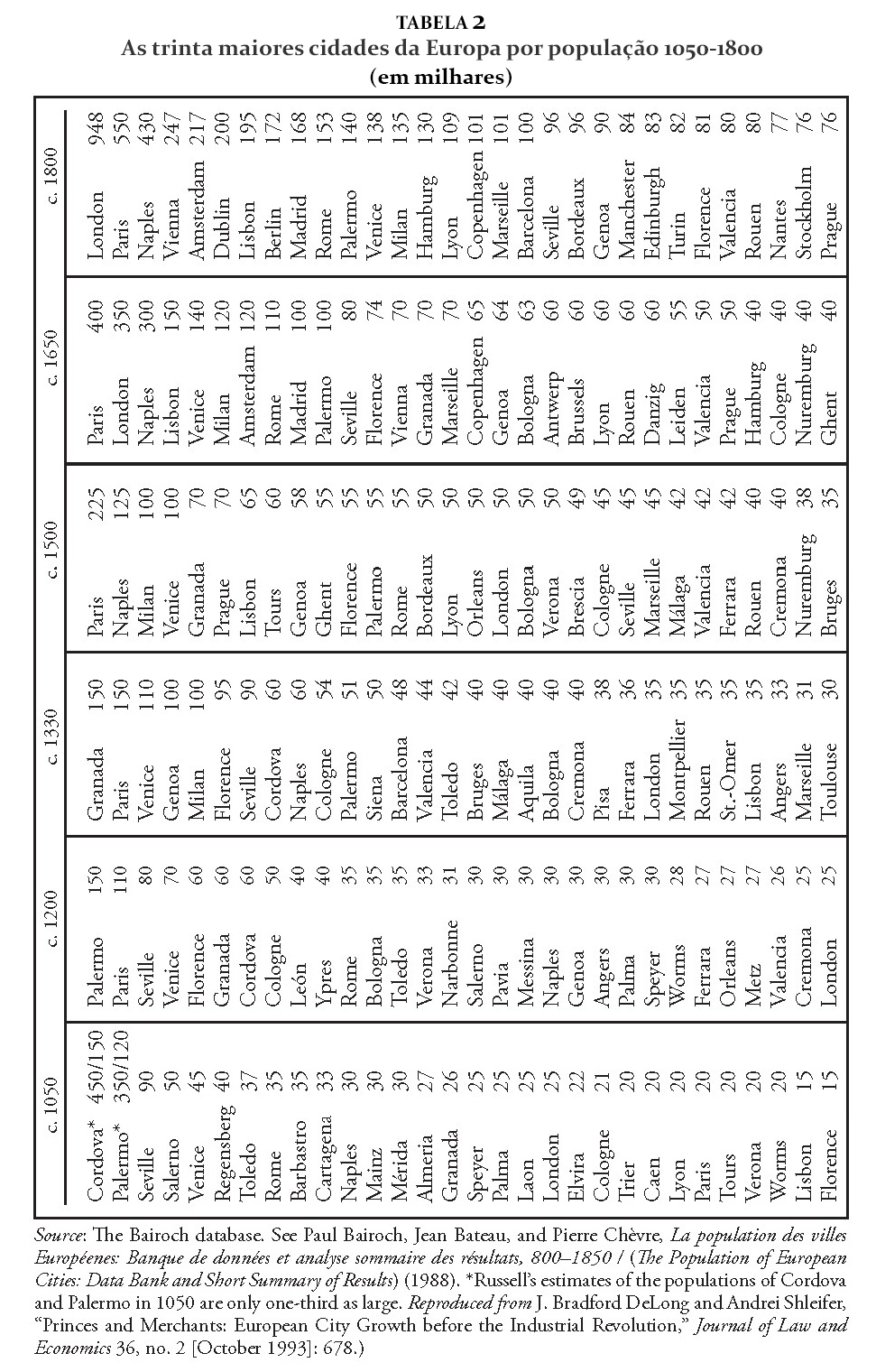

A Tabela 2 lista as trinta maiores cidades da Europa no período de 1050 a 1800 DC. Primeiro, dê uma olhada nos números totais na parte inferior e vocês verão, é claro, que os números totais sempre aumentam, mas eles aumentam de forma particularmente drástica apenas por volta de 1650 DC em diante, e antes disso o crescimento foi comparativamente moderado. Mas, se olharmos para cidades específicas, podemos ver de que forma os centros de desenvolvimento econômico mudaram: quais lugares perderam importância, onde obviamente ocorreram eventos políticos que eram desfavoráveis à acumulação de capital, e como outros lugares mostram um rápido aumento em suas classificações entre os trinta primeiros lugares. Deixe-me escolher algumas cidades aqui. Córdoba era a maior cidade em 1050 DC. (As populações de Córdoba e Palermo são de 450.000 e 350.000, respectivamente, e são motivo de disputa como se observa na nota de rodapé da tabela, então incluí os números mais realistas de 150.000 e 120.000, respectivamente, para essas duas cidades. Caso contrário, parece que ser um tanto desproporcional.)

Mas, de qualquer maneira, Córdoba, a maior cidade em 1050 DC, saiu completamente das trinta primeiras por volta de 1500 DC. Podemos dizer que essa é uma tendência geral, que as cidades espanholas, ou ainda mais genericamente, as cidades do sul da Europa, perderam cada vez mais importância, e o centro de desenvolvimento econômico e de acumulação de capital mudou para o norte. Pegue algumas outras cidades espetaculares aqui – Palermo, por exemplo, que você percebe que é a segunda maior cidade por volta de 1000 DC, não tem mais habitantes em 1800 DC do que tinha no ano 1000. Obviamente, Palermo não era exatamente o centro de desenvolvimento econômico durante este tempo, mas era uma cidade moribunda. O mesmo também se aplica a Sevilha. Mais uma vez, Sevilha ocupa a terceira posição em 1000 DC e centenas de anos depois tem uma população que não é significativamente maior. Em seguida, observe a espetacular ascensão de Florença até 1330 DC. Assim, Florença é a mais baixa na primeira coluna, com 15.000 no ano 1000, e então sobe rapidamente na ordem de classificação até cerca de 1330 DC, onde a população aumentou de 15.000 para 95.000, e então ocorre um declínio de Florença. Veja o crescimento espetacular de Londres, que, na última coluna, é de longe a maior cidade europeia. Na coluna anterior, é a segunda maior. Na coluna do ano 1500, tinha apenas 50.000 habitantes e em 1330 DC, apenas 35.000 habitantes. Então, neste período de 1330 a 1800 DC, vemos uma espetacular ascensão de Londres, novamente, indicando, obviamente, um clima muito favorável para a acumulação de capital que existia lá.

E interessantes também são alguns casos de declínio. Por exemplo, há uma ascensão muito rápida e uma queda muito rápida de Bruges (ou Brügge), no que seria a Bélgica hoje. E então, a cidade de Bruges, depois de cair, obviamente o ambiente econômico se torna muito hostil. Vemos então, como um substituto, um aumento muito rápido no tamanho da cidade de Ghent, uma cidade vizinha, o que indica em que medida as cidades vizinhas competiam entre si pela acumulação de capital e pelos mercadores que se instalavam nessas cidades. E novamente, Ghent cai muito rapidamente, para ser ultrapassada por outra cidade muito próxima, nomeadamente Antuérpia. E então, Antuérpia também cai muito rapidamente e então vemos a espetacular ascensão de Amsterdã, novamente, uma cidade muito perto de Antuérpia, novamente ilustrando neste caso a mobilidade do capital, pessoas saindo de um lugar porque oferece condições menos favoráveis para a acumulação de capital e se mudando para outros lugares não muito longe e exibindo ali um crescimento espetacular. Um crescimento espetacular semelhante você encontra, por exemplo, na cidade de Hamburgo.