“Os austríacos percebem que a realidade empírica é única, particularmente os dados estatísticos brutos. Que esses dados sejam massificados, medidos, colhidos sazonalmente, etc. e então os dados necessariamente falsificam a realidade.” — Murray Rothbard

Por muitos anos, eu – e outros austríacos – tivemos que suportar acusações de monetaristas de que Murray Rothbard distorceu os dados para aumentar as taxas de crescimento monetário durante a década de 1920, a fim de retratá-la como uma década inflacionária. Como argumentei (aqui e aqui) em uma conversa com o eminente historiador monetário Richard Timberlake (aqui, aqui), essas alegações são infundadas. Então, agora é com deliciosa ironia que chamo sua atenção para um artigo explosivo de três econometristas desmentindo completamente a afirmação empírica feita por Milton Friedman e Anna Schwartz (F&S) de que a velocidade do dinheiro nos EUA exibiu estabilidade de longo prazo por mais de um século até 1975.

Neil Ericsson, David Hendry e Stedman Hood argumentam que o “ajuste de dados” duvidoso nos modelos empíricos de F&S “reduziu drasticamente o movimento aparente da velocidade de circulação do dinheiro e (…) afetou negativamente a constância e o ajuste de seus modelos de demanda monetária estimada.” Em outras palavras, o argumento empírico de F&S de que a demanda por dinheiro (o inverso da velocidade) é constante, que F&S minuciosamente elaboraram em três tomos estatísticos publicados de 1963 a 1982 e que é o eixo central do monetarismo, foi exposto como truque estatístico.

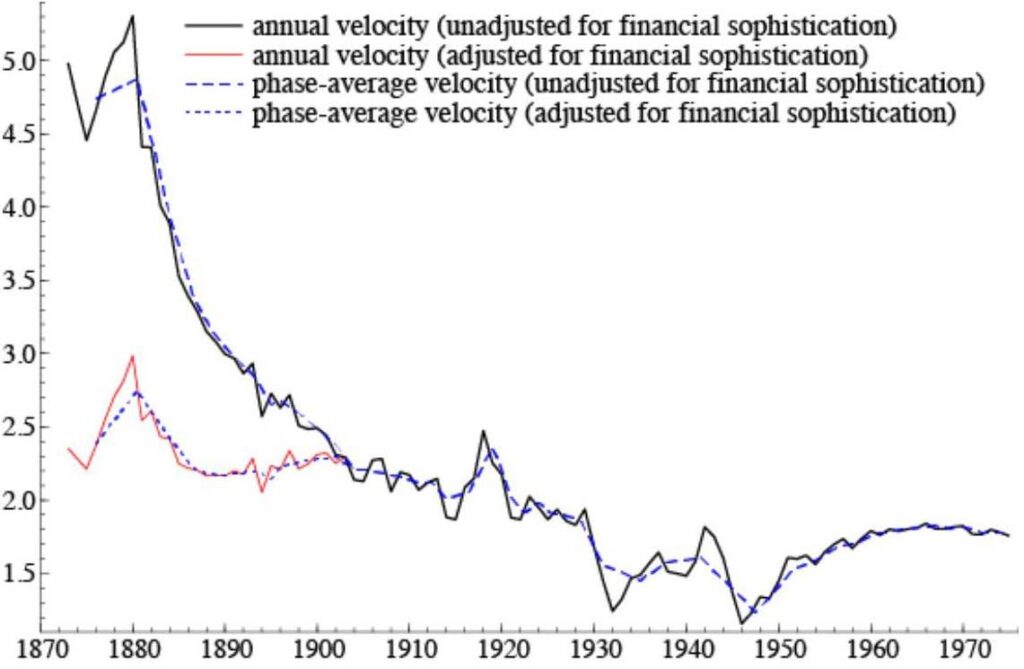

F&S ajustaram os dados brutos para levar em conta: 1. o início repentino de desenvolvimentos rápidos de instrumentos e instituições financeiras na economia dos EUA em comparação com a economia do Reino Unido e 2. flutuações de curto prazo na velocidade associadas aos ciclos econômicos. Ao ajustar para “mudança de sofisticação financeira”, apontam Ericsson et al., F&S adicionaram uma tendência linear de 2,5% nas observações de oferta monetária antes de 1903, mas não fizeram nenhum ajuste de tendência aos dados após esse ano. No processo, eles “ajustaram” o estoque monetário para 1867 de seu valor bruto ou não ajustado de US$ 1,28 bilhão para US$ 3,15 bilhões. Trata-se de um aumento fantasma de 246% no estoque de dinheiro observado! O resultado desse ajuste de tendência foi suprimir substancialmente o efeito do declínio vertiginoso da velocidade observada de mais de 50% do início da década de 1870 a 1903 sobre sua variabilidade ao longo de todo o período estudado (1867-1975). Assim, embora o ajuste se aplique a apenas 30% do período estudado, ele responde por quase 75% da variância total da velocidade. (Veja o gráfico abaixo).

Ericsson e col. levantam uma série de questões embaraçosas ignoradas por F&S sobre a justificativa de seu procedimento de ajuste. Por que a falta de sofisticação financeira nos EUA é julgada em relação a isso no Reino Unido e não em algum outro país? Por que uma melhoria anual constante de 2,5% é considerada adequada? Que evidências há de que os EUA alcançaram o Reino Unido precisamente em 1903, embora o papel internacional do dólar tenha continuado a aumentar em relação ao da libra esterlina ao longo dos anos 1900? E, finalmente, por que outras variáveis econômicas potencialmente afetadas pela sofisticação financeira, como taxas de juros e renda, não foram ajustadas?

F&S também calcularam a média ou “suavizaram” todos os dados anuais ao longo das fases do ciclo econômico (inflação ou recessão). Esse procedimento reduziu significativamente as flutuações de curto prazo na velocidade, principalmente no final da década de 1870 e início da década de 1880 e durante a Grande Depressão e a 2ª Guerra Mundial. Isso permitiu que F&S argumentassem que seus modelos de “média de fase” da demanda monetária predizem econometricamente ou “explicam” mais das variações reais da velocidade quando comparados aos modelos de passeio aleatório estimados em dados anuais não ajustados. Ericsson et al., contrapõem que F&S cometeram um erro básico ao não contabilizar a média de fase dos dados brutos quando calcularam o “erro padrão residual”, ou seja, as variações de velocidade não explicadas pelo modelo. Os erros-padrão dos modelos phase-average de F&S devem ser ajustados ou “redimensionados” para permitir a comparação entre si e com modelos estimados em dados não ajustados. Uma vez feita essa correção, mostram Ericsson et al., um modelo de passeio aleatório em dados anuais não ajustados tem um erro padrão residual menor e explica “mais de 30% do que os modelos de F&S não explicam”. Este resultado rejeita retumbantemente a “alegação de F&S de que a velocidade dos EUA é razoavelmente constante”. Isso é reforçado pelo fato de que mesmo a velocidade ajustada de F&S diminui em 50% entre as décadas de 1870 e 1940.

Os autores apresentam outras críticas técnicas aos métodos empíricos de F&S e concluem:

O ajuste de Friedman do estoque monetário observado dos EUA para sofisticação financeira reduziu muito a não-constância visualmente aparente da velocidade, mas a velocidade medida resultante ainda é altamente não constante, contrastando com a afirmação de Friedman de que a velocidade era razoavelmente constante. . . A velocidade média de fase ajustada varia por um fator de 3,9, e até mesmo a velocidade ajustada por um fator de 2,2. Seria, portanto, empiricamente equivocado basear a análise de políticas no pressuposto de que a velocidade é constante.

Assim, apesar de ajustar, calcular a média e suavizar arbitrariamente os dados, ou seja, confundir os dados, Friedman não foi capaz de sustentar uma das alegações centrais da obra de sua vida que, como citado pelo comitê do Prêmio Nobel, “a demanda por moeda é de fato muito estável”.

Artigo original aqui