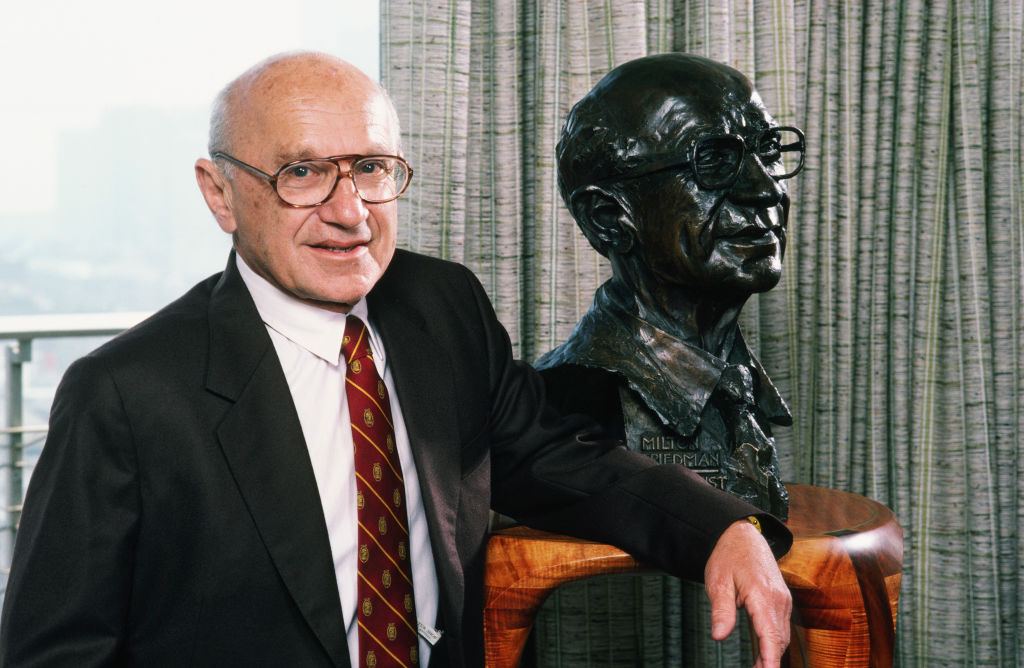

Em sua tentativa de explicar o que são os ciclos econômicos, Milton Friedman sustentou que a produção da economia bate no teto da produção máxima viável, exceto que de vez em quando é rompida por uma contração cíclica. Ele atribuiu essa contração a vários choques.

Em sua tentativa de explicar o que são os ciclos econômicos, Milton Friedman sustentou que a produção da economia bate no teto da produção máxima viável, exceto que de vez em quando é rompida por uma contração cíclica. Ele atribuiu essa contração a vários choques.

Ele era da opinião de que as contrações econômicas envolvem quedas na produção da economia abaixo de seu teto potencial total ou nível máximo.

Friedman sustentava que, da mesma forma que uma corda de guitarra, quanto mais a economia é rompida, mais forte ela deve voltar.

No modelo de rompimento (“Plucking Model”) de Friedman, uma grande contração na produção é seguida por uma grande expansão dos negócios. Uma contração leve, por uma leve expansão.[1]

Seguindo o modelo de rompimento, Friedman também concluiu que parece não haver uma conexão sistemática entre a magnitude de uma expansão econômica e a extensão da contração econômica seguinte.

Vários estudos parecem ter justificado o modelo de rompimento de Friedman. Em 4 de novembro de 2019, um artigo da Bloomberg de Noah Smith intitulado “Milton Friedman acertou outra grande ideia” referia-se a um estudo de Tara Sinclair que empregava técnicas matemáticas avançadas que pareciam confirmar a hipótese de Friedman de que nos EUA grandes recessões são seguidas por fortes recuperações – mas não o contrário. De acordo com a Bloomberg, alguns outros pesquisadores obtiveram resultados semelhantes para outros países.

Sobre esse modo de pensar, são falsas visões como as apresentadas por Ludwig von Mises e Murray Rothbard de que a extensão de uma crise econômica está relacionada à magnitude da expansão anterior.

O principal problema com a estrutura de pensamento de Friedman, no entanto, é que ela não tem a definição fundamental do que são os ciclos de boom-bust. Note-se que uma definição fundamental identifica a essência do objeto de análise.

Ciclos de Boom-Bust e o Banco Central

Para estabelecer a definição fundamental do fenômeno do ciclo boom-bust, devemos rastreá-lo até como esse fenômeno surgiu.

De acordo com Murray Rothbard,

“Antes da Revolução Industrial, aproximadamente no final do século XVIII, não havia booms e busts recorrentes. Haveria uma súbita crise econômica sempre que algum rei fizesse guerra ou confiscasse os bens de seus súditos; mas não havia nenhum sinal dos fenômenos peculiarmente modernos de oscilações gerais e razoavelmente regulares nas fortunas empresariais, de expansões e contrações.”[2]

O fenômeno do ciclo boom-bust está de alguma forma ligado ao mundo moderno. No entanto, qual é o link? A fonte do recorrente ciclo de boom-bust acaba sendo o suposto “protetor” da economia – o próprio banco central.

As políticas em curso do banco central que visam corrigir as consequências não intencionais que surgem de suas tentativas anteriores de estabilizar a chamada economia são fatores-chave por trás dos ciclos recorrentes de boom-bust.

Os formuladores de políticas do Banco Central se consideram a entidade responsável autorizada a colocar a chamada economia no caminho do crescimento econômico estável e dos preços estáveis. (Os decisores políticos decidem qual deve ser a trajetória “certa” de crescimento estável).

Consequentemente, qualquer desvio da trajetória de crescimento estável define a resposta do Banco Central em termos de uma postura mais apertada ou mais frouxa.

Essas respostas aos efeitos de políticas anteriores sobre os dados econômicos dão origem às flutuações na taxa de crescimento da oferta monetária do “nada” e, por sua vez, aos recorrentes ciclos de boom-bust. (Note que o dinheiro do “nada” é o resultado da política monetária frouxa do banco central).

Observe que a política monetária frouxa do banco central, que resulta em uma expansão da oferta de moeda do “nada”, põe em movimento uma troca de nada por algo, o que equivale a um desvio de riqueza de atividades geradoras de riqueza para atividades não geradoras de riqueza.

No processo, esse desvio enfraquece os geradores de riqueza, e isso, por sua vez, enfraquece sua capacidade de aumentar o conjunto geral de riqueza.

O surgimento de atividades na esteira de uma política monetária frouxa é o que significa um “boom” econômico. Observe que essas atividades não podem se sustentar “por si sós”. Essas atividades também são rotuladas como atividades de bolha.

Observe também que, uma vez que o ritmo de expansão monetária do banco central se fortalece, o ritmo do desvio de riqueza para atividades de bolha também se fortalece.

Uma vez que o banco central aperta sua postura monetária, isso retarda o desvio de riqueza dos produtores de riqueza para atividades de bolha.

As atividades de bolha que surgiram na esteira da política monetária frouxa anterior agora estão recebendo menos apoio, elas entram em apuros – uma crise econômica emerge.

A força da ascensão determina a força da queda

Tanto Mises quanto Rothbard mostraram que o boom econômico dita a força da recessão econômica seguinte. Note-se que não é possível ter uma crise econômica sem o boom anterior.

Observe que durante a crise econômica está ocorrendo a liquidação das atividades de bolha que surgiram durante o boom anterior. Note-se novamente que as atividades de bolha surgiram na esteira de aumentos na oferta monetária do “nada”.

Assim, quanto mais dessas atividades foram geradas durante o boom econômico, maior será a limpeza dessas atividades para revitalizar a economia – consequentemente, maior será a recessão econômica.

Então, como responder a vários estudos sofisticados que apoiam a teoria de Friedman de que grandes recessões estão sendo seguidas por booms econômicos mais fortes – mas não o contrário?

Agora, segundo Friedman, definições ligadas aos fatos da realidade não são a chave para a aceitação de um modelo. O que é necessário é a capacidade do modelo de fazer previsões precisas.

Friedman escreveu que,

“O objetivo final de uma ciência positiva é o desenvolvimento de uma teoria ou hipótese que produza previsões válidas e significativas (isto é, não truístas) sobre fenômenos ainda não observados. A pergunta relevante a se fazer sobre os pressupostos de uma teoria não é se eles são descritivamente realistas, pois nunca são, mas se são uma aproximação suficientemente boa para o propósito em questão. E essa pergunta só pode ser respondida vendo se a teoria funciona, o que significa se ela produz previsões suficientemente precisas.”[3]

A razão para a confiança de Friedman em métodos matemáticos e estatísticos é validar seu modelo por meio desses métodos.

Em suma, o método de Friedman baseia-se no “ajuste de curvas” para provar sua hipótese que foi derivada de uma analogia de cordas de guitarra.

Note-se que, sem averiguar a essência do objeto de investigação, poder-se-ia chegar a todo tipo de modelos, que poderiam ser “validados” por meio de métodos estatísticos e matemáticos. Isso, no entanto, não prova nada. (Por meio da tortura de dados pode-se provar qualquer coisa).

Observe novamente, sem averiguar a essência dos ciclos de boom-bust, qualquer suposta validação é de natureza questionável. Novamente, para Friedman vale tudo, desde que o modelo possa fazer previsões precisas.

Dado que Friedman não definiu a essência dos ciclos de boom-bust, é questionável que sua estrutura possa estabelecer as causas por trás desses ciclos.

Consequentemente, a conclusão de Friedman de que fortes recessões precedem fortes booms e não o contrário é questionável.

Conclusões

Vários estudos que empregaram técnicas matemáticas avançadas supostamente confirmaram a hipótese de Milton Friedman de que fortes recessões econômicas se seguem por fortes booms econômicos. No entanto, fortes booms econômicos não precedem fortes crises econômicas.

Sobre esse modo de pensar, são falsas as visões como as apresentadas por Ludwig von Mises e Murray Rothbard de que a extensão de uma crise econômica está relacionada à magnitude do boom anterior.

Dado que Friedman não definiu a essência dos fenômenos do ciclo boom-bust, sua estrutura não explica as causas dos ciclos boom-bust. A estrutura de Friedman é sobre um exercício de “ajuste de curvas” para validar sua hipótese que foi projetada a partir de uma analogia de cordas de guitarra. Consequentemente, a conclusão de Friedman de que fortes recessões precedem fortes booms e não o contrário é questionável.

Mostramos que o boom econômico tem a ver com a formação de atividades de bolha por conta da postura monetária frouxa do banco central. Enquanto a crise econômica, é o fim das atividades de bolha em resposta às políticas monetárias mais apertadas do banco central. Nessa forma de pensar, quanto mais longo for o boom, mais severa será o bust, já que um número maior de atividades de bolha teria que ser liquidado.

As políticas em curso do banco central que visam corrigir as consequências não intencionais que surgem de suas tentativas anteriores de estabilizar a chamada economia são fatores-chave por trás dos ciclos recorrentes de boom-bust.

Artigo original aqui

__________________________________________________

Notas

[1] FRIEDMAN, M. (1964): “Monetary Studies of the National Bureau”, (1993): “The “Plucking Model” of Business Fluctuations Revisited”, Economic Inquiry, 31, 171-177.

[2] Rothbard, A Teoria Austríaca dos Ciclos Econômicos e outros ensaios, The Mises Institute, 1983.

[3] Milton Friedman, Essays in Positive Economics, Chicago: University of Chicago Press, 1953.