“Para preservar nossa independência, nós não deixaremos que nossos governantes nos coloquem em dívida perpétua. A dívida pública é o maior inimigo a ser temido. É obrigação de cada geração pagar por suas próprias dívidas à medida que o tempo passa”. – Thomas Jefferson

“Creio que as instituições bancárias são mais perigosas para as nossas liberdades do que exércitos permanentes. Se o povo americano algum dia permitir que bancos controlem a emissão de moeda, primeiro por inflação, depois por deflação, esses bancos – e as corporações que inevitavelmente crescerão ao redor deles – irão despojar as pessoas de todas as suas propriedades até o ponto em que seus filhos estarão completamente desabrigados – justamente no continente que seus pais conquistaram”. – Thomas Jefferson

Muito se ouve falar de dívidas públicas, impostos e inflação, e muito pouco é explicado sobre esses assuntos, sobre como estão relacionados, e o mais importante, como a inflação trabalha junto com os impostos para a transferência de renda, como primeiro observou Jefferson em suas citações. Muitos anos depois, o economista norte-americano Alan Greenspan, que defendia a não-impressão de dinheiro sem lastro por entender que isso gerava transferência de renda dos mais pobres para os mais ricos, talvez (e infelizmente) corrompido pelo poder, aceitou em 1987 o cargo de presidente do FED, e seguiu com o sistema de aumento de base monetária nos EUA, indo de encontro ao que ele mesmo criticava. Rothbard fez grandes análises sobre o sistema bancário no seu livro “O Que O Governo Fez Com Nosso Dinheiro”.

Que impressão de dinheiro causa inflação, é algo que a maioria hoje já está familiarizada. Nas eleições presidenciais de 2018, “memes” com o candidato Ciro Gomes e sua “impressora de dinheiro” invadiram as redes sociais. Mas o que realmente há de nefasto por trás do inflacionismo e dos impostos ainda é pouco comum.

Os EUA em sua história teve ótimos exemplos de pessoas que lutaram contra os bancos e suas tentativa de inflacionismo coordenado. O próprio Thomas Jefferson, por exemplo, disse suas citações sobre bancos e dívida pública em 1802, e durante mais de 100 anos diversas tentativas de criação de um Banco Central foram impedidas. Uma das primeiras foi o “First Bank Of The United States”, criado pelo Secretário do Tesouro dos EUA, Alexander Hamilton, em 1791. O banco acabou fechado em 1811, após intensa oposição na qual se incluíam o próprio Presidente Thomas Jefferson e seu Vice-Presidente Aaron Burn. Alexander acabou morto por Aaron em um duelo (o famoso “Burr-Hamilton Duel”) e assim, por muitos anos, os Norte-Americanos conseguiram impedir a criação de um Banco Central, e nesse ponto as gerações que viveram até 1913 tem muito do que se orgulhar. Porém, após a crise de 1907 criada a partir de expansões artificiais de crédito, surgia finalmente o pretexto perfeito para dar força a narrativa da necessidade de um Banco Central.

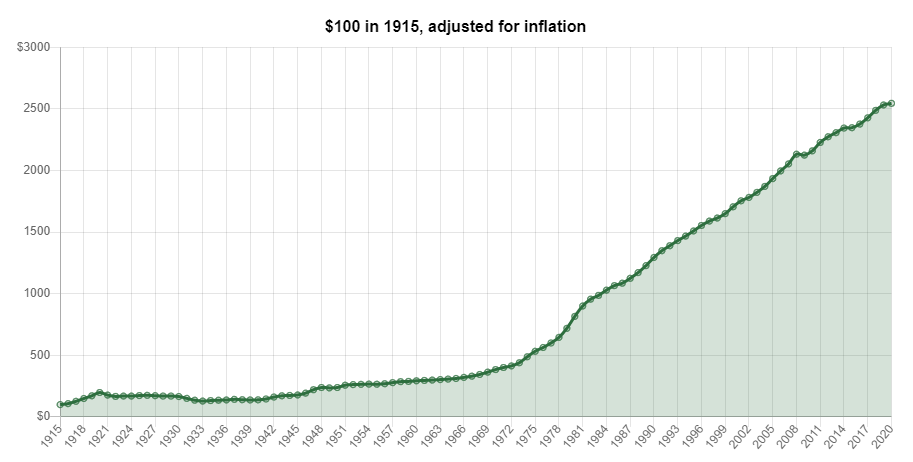

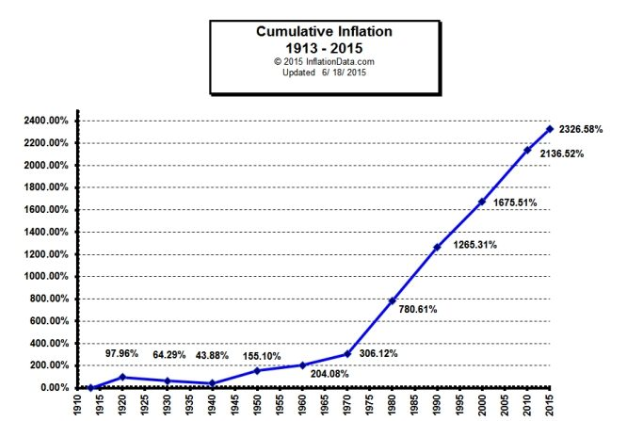

Desde 1896, passou a ser financiada pelos bancos norte-americanos uma propaganda pela criação de um Banco Central, com a narrativa de que o mercado bancário, estando livre, era instável e perigoso, e um controle rigoroso por parte do estado deveria ser feito. Com isso, principalmente após a crise de 1907, a propaganda ganha força a ponto de, em 23 de Dezembro de 1913, o Presidente dos EUA Woddrow Wilson, aproveitando-se do fato de a maioria dos Congressistas estar em casa (pois era quase véspera de Natal), assina a criação do Federal Reserve (FED). Era uma grande vitória do corporativismo dos banqueiros (liderado na época por Banqueiros como “Rockefeller”, por exemplo), pois a partir daquele instante o Federal Reserve tinha permissão exclusiva de emitir o dólar norte-americano e permitia ao FED emprestar esse dinheiro recém-emitido aos bancos e ao Governo à juros, inserindo dívida imediata no próprio dinheiro, com cada nota impressa valendo menos que a anterior, chegando ao absurdo de US$100 em 1915 ter o mesmo “poder de compra” que US$2.349,70 em 2015.

O “Segredo do Sucesso” do atual FED são dois pontos. O primeiro é manter a aparência de que se trata de um banco estatal que foi criado apenas com a finalidade de servir ao povo e seu governo. O segundo é que, com a propaganda certa já popularizada e as pessoas conformadas e felizes com sua existência, o FED pode imprimir dinheiro sem lastro sem parar, emprestando-o aos bancos e ao Governo à juros (geralmente abaixo dos de mercado). Cada novo dólar impresso carrega em si uma nova dívida, e junto desta dívida está a inflação pelo aumento da base monetária. Isso permite que o FED lucre com os juros desses empréstimos, que são pagos pela população duas vezes, uma pelo efeito do imposto inflacionário, outra pelos próprios impostos cobrados pelo Governo. Esse mecanismo se repete a ponto do valor da moeda se deteriorar rapidamente, como veremos abaixo:

Como vimos no último gráfico em 2015, a inflação acumulada chegou aos 2326,58%. Mas não é apenas o banco central que consegue inflacionar a economia. Bancos comuns também podem fazer isso, criando crédito sem lastro a partir do sistema de Reserva Fracionária. E o motivo para os bancos defenderem o banco central é justamente para que eles possam emitir quantidades gigantescas de crédito sem risco de quebrarem em caso de saques de correntistas acima do esperado. Só que, desta maneira, acabam surgindo as chamadas “Bolhas Econômicas” (como a “Bolha Imobiliária”). Uma vez que o crédito se tornou mais fácil de conseguir, bancos emprestam mais dinheiro para mais pessoas, fazendo com que o valor dos bens e serviços aumentem por conta do aumento da demanda (aumento esse artificial por conta do crédito fácil na “praça”). Isso só é possível graças a proteção que o banco central dá aos demais bancos, mas não se enganem, bancos já usavam desse sistema fraudulento de reserva fracionária bem antes, porém de maneira mais “moderada” e discreta, visto que, em qualquer sinal de crise (ou se a população suspeitasse que o banco não teria como pagar), ondas de saques aconteciam, mas agora com os bancos centrais, eles podem imprimir dinheiro sem correr o risco de passar por ondas de saques novamente.

Vamos então começar a ligar os pontos entre inflação, dívida e impostos. O Governo quando imprime mais dinheiro, faz inicialmente com que os primeiros que recebam este dinheiro tenham seu poder de compra otimizado, visto que os preços ainda não subiram mesmo que a quantidade de moeda circulante tenha aumentado. Agora imagine que você é um vendedor de balas que tem sua barraca na frente de um colégio, e sabe que os pais costumam dar para os filhos em torno de R$2 para eles gastarem por dia, então suas balas e biscoitos não passam de R$2 pois você sabe que é o que a sua demanda pode pagar, mas depois de um mês você começa a perceber que todas as crianças estão com mais dinheiro. Se elas antes compravam 1 pacote de balas, agora compram 2 pacotes, então você sobe um pouco os preços. É assim que funciona a dinâmica de mercado e oferta/demanda. Então, quando uma empresa ganha dinheiro do BNDES (dinheiro esse que não existia na economia), os preços ainda são os “antigos”, e a medida que a empresa vai gastando esse dinheiro recebido, ele vai passando por mais pessoas, fazendo os preços subirem. Ou seja: os primeiros que receberam esse dinheiro e o utilizaram tiveram um “Dinheiro Extra”, ao passo que os últimos que tiveram acesso a esse dinheiro já encontraram os preços “novos”, tendo assim menos poder de compra que as camadas anteriores. Agora, este dinheiro vale menos do que valia antes da emissão de novo crédito, pois os preços já subiram e a moeda perdeu seu valor. Este fenômeno é chamado de inflação, e a perda do valor da moeda é uma forma de imposto, chamado “Imposto Inflaicionário”, e é uma manobra que o Governo criou para diminuir o poder de compra da população enquanto ele cria uma “receita” para financiar seus gastos (o que é uma forma de imposto). Então, como a inflação e o imposto estão ligados na prática?

Em 1913, quando o presidente Woddrow Wilson assinou a criação do FED, ele assinou também outra ordem, que foi a criação do IRS (o “Imposto de Renda” americano). E não foi por acaso que isso foi feito. Enquanto o FED está imprimindo dinheiro e emprestando este mesmo dinheiro à juros (e criando uma nova dívida com isso), o Governo precisa de uma forma de pagar essa dívida emitida. Essa forma é através dos impostos, e o I.R.S foi uma das formas de que o Governo criou para honrar esta dívida. Enquanto de um lado o FED está imprimindo dinheiro e emprestando para o Governo, criando uma dívida do mesmo para com o FED e inflacionando os preços, o Governo te cobra mais impostos para pagar esta nova dívida criada. Em resumo:

- FED aumenta base monetária e empresta esse dinheiro novo à juros para o governo

- Governo passa a dever ao banco central, e para pagá-lo ele cobra impostos

- População tem sua economia inflacionada, e por consequência preços mais altos e moeda com menos valor, e ainda pagará mais impostos para que o governo pague seus empréstimos com o FED

O presidente norte-americano John Fitzgerald Kennedy foi o último presidente a se opor ao banco central e seu sistema de inflação. Em 04 de Junho de 1963 Kennedy assinou a “Ordem Executiva 11110”. Este decreto devolvia ao governo Federal e ao Departamento de Tesouro o poder de criar e emitir dinheiro sem passar pelo FED. O seu objetivo era fazer com que o dinheiro voltasse a ter lastro. 5 meses após essa ordem, o presidente Kennedy foi assassinado em 22 de Novembro de 1963. As notas do Tesouro, lastreadas em prata, foram tiradas de circulação, e Lyndon Johnson, o presidente que assumiu logo após a sua morte, ignorou a Ordem Executiva 11110, fazendo o Tesouro Americano não emitir mais notas lastreadas. Todos os presidentes norte-americanos que se seguiram não mais desafiaram o FED.

Esse nefasto mecanismo é o que rege a economia global, e não pensem que é apenas nos EUA que isso acontece. A forma que os bancos encontraram de roubar riquezas da sociedade é muito mais antiga. No dia 18 de Junho de 1815, em Waterloo, o Exército Francês comandado por Napoleão foi vencido pela chamada 7ª Coligação, na “Batalha de Waterloo”. Enquanto o conflito se desenrolava, os empresários estavam esperando na Bolsa de Londres o resultado da batalha. Se Napoleão vencesse, eles começariam a vender suas empresas e ações (e é fácil entender o motivo. De que vale ter uma empresa em um país que será tomado pelo Imperador inimigo?). Então, Nathan Rothschild enviou uma mensagem dizendo que Napoleão havia vencido a guerra, e os empresários começaram a vender seus títulos, por uma fração do seu valor original. Assim, Nathan comprou praticamente toda a Inglaterra à um preço de banana, e o governo não teve escolha se não aceitar. Com isso os ingleses ficaram presos a uma dívida de guerra, da qual parte de seus impostos não iam para o governo e os serviços dos quais os cidadãos esperavam, e sim para o banco dos Rothschild. Com isso os banqueiros conseguiram o controle da Inglaterra naquela época, e 100 anos depois nos EUA.

No Brasil, quando a casa da moeda imprime dinheiro, sob ordens do Banco Central do Brasil, este dinheiro que não existia na economia é usado para pagar dívidas, pagar o funcionalismo público e também é emprestado para bancos privados. Os bancos, por sua vez, compram títulos de dívidas do governo, e emprestam esse dinheiro para pessoas. E a forma que o governo tem de pagar os credores de sua dívida é pelo imposto. Segundo os relatórios do tesouro, bancos são credores de por volta de 22% da dívida pública no Brasil, o equivalente a R$821 bilhões.

A inflação faz seu dinheiro valer menos, e os impostos ainda te tomam parte das suas receitas para que o governo possa continuar fazendo dívida e transferindo seu dinheiro para grandes instituições. Quando o banco empresta um dinheiro que antes nem existia na economia para uma pessoa comum, ou para o próprio governo, comprando títulos do tesouro direto, ele está inserindo dívida direta e inflação por aumento da base monetária. Tente visualizar:

- Governo cria mais dinheiro e empresta-o a bancos

- Bancos emprestam esse dinheiro para pessoas físicas e governo à juros mais altos do que quando pegaram de empréstimo

A pessoa que pega esse dinheiro emprestado acredita estar apenas pagando os juros acordados, quando na verdade está pagando também o preço do imposto inflacionário que está contido neste dinheiro novo. E o governo, para pagar as ordens dos títulos que os bancos compram, usa seus impostos. O imposto é usado, na prática, para aumentar os lucros dos bancos, e isso é a transferência de renda citada por Jefferson em 1802, posteriormente identificada por economistas como Rothbard. E enquanto esse mecanismo vai se repetindo, a dívida pública brasileira vai aumentando.

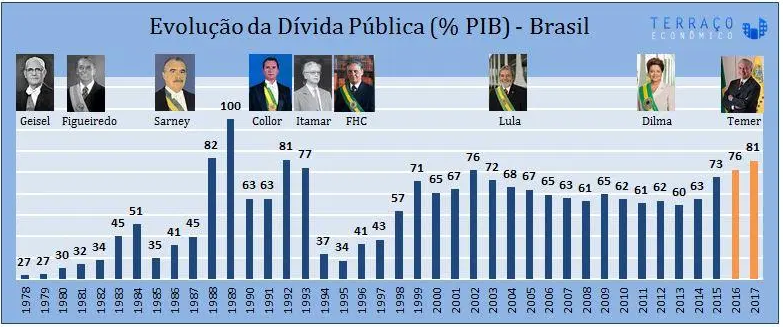

Observe que, de 1987 à 1994, a dívida em relação ao PIB estava mais alta justamente porque neste período tivemos uma grande crise de hiperinflação. E quanto menos a moeda vale, mais cara é a dívida, visto que o juros pela inflação aumentam. Com o plano real, a inflação chegou a nível próximo de 0, causando uma enorme queda da dívida em relação ao PIB. Mas então, de 1994 à 2017, aumentamos novamente a dívida, e estamos cada vez mais nos afundando numa espécie de dívida perpétua, que é paga com seus impostos.

Enquanto o governo continua imprimindo dinheiro e fazendo dívidas, observe o quanto o seu dinheiro desvalorizou. Em 2016, o que você compra com R$100 poderia ser comprado por R$18,59 em 1994. Isso significa uma desvalorização de 81,41% em um período de apenas 22 anos, com uma inflação acumulada de 438%. Hoje, em 2020, a situação está ainda pior.

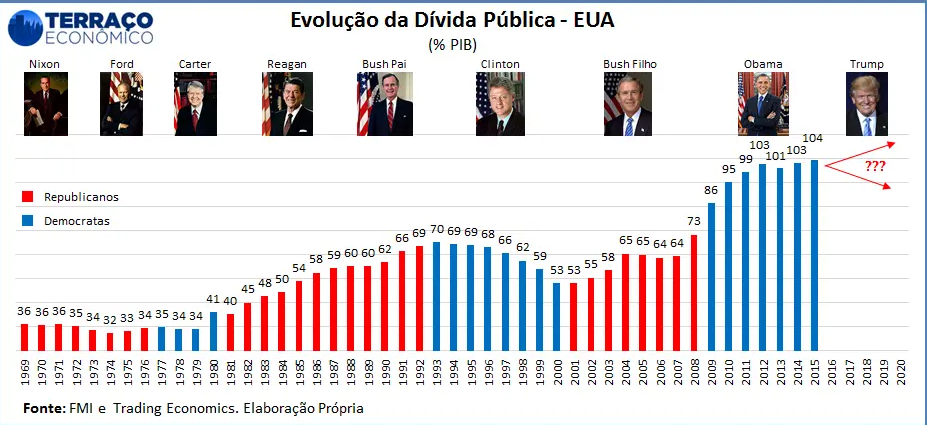

Voltando para os EUA, o gráfico acima mostra o percentual da dívida norte-americana em relação ao seu PIB desde 1969. Em 2015, a dívida norte-americana chegou ao valor de US$19.842.000.000.000,00 (Dezenove trilhões e oitocentos e quarenta e dois bilhões de dólares), e em 2019 chegou a surpreendente marca de US$22.000.000.000.000,00 (Vinte e dois trilhões de dólares).

Este é o resultado da política inflacionista exercida pelos bancos centrais, e do corporativismo entre banqueiros e governos. Estes gráficos ajudam a visualizar a correlação direta entre inflação, dívida pública e seus impostos (que são usados para pagar os juros e amortizações da dívida perpétua na qual nos colocaram).

Um exemplo simples é imaginarmos que somos uma revendedora de móveis e eletrodomésticos. No início do mês (01/xx) tínhamos em bens à serem vendidos R$100.000,00 (Cem Mil Reais) em mercadorias. Já no final do mês (31/xx) vendemos todos os bens, ou seja, tivemos R$100.000,00 (Cem Mil Reais) de receita. Porém somos empresa, pagamos nossos impostos como todo bom cidadão, e com isso passamos a ter R$72.000,00 (Setenta e Dois Mil Reais) de receita líquida de vendas (que é a receita pós-dedução de impostos). Observe que você agora nem é mais capaz de comprar de volta o que você acabou de vender, e o dinheiro que você recebeu desvalorizou dado à continuidade de aumento da base monetária. O governo lhe tributou duplamente, primeiro via inflação e segundo via imposto. Claro que este exemplo é uma forma simples de você visualizar os efeitos diretos da inflação somada as tributações, porém empresas não sofrem tanto com isso pois elas vendem suas mercadorias a um valor bem acima do que compraram, para não serem tão afetadas pela inflação somada a tributação.

O ideal a se fazer para resolver isto, levando em conta a situação atual, é defendermos um real sistema monetário, que utilize moedas lastreadas em valor real, para que nossas riquezas não possam mais ser transferidas para outros por meio de manobras políticas, ao mesmo tempo em que se implementa na economia os mecanismos que deveriam ter sido adotados antes da adoção do conceito de bancos centrais.

Tenho uma dúvida em cenário hipotético de redução de papel, vulgo deflação, como funcionaria os primeiros momentos que uma deflação penso num caso em que um vendedor de um mercado, mercearia, que acabaram de comprar um produto a 4 reais para vender a 5 reais, isso antes do início da deflação. Com a deflação, e os preços do produtos caindo, abaixo do preço de compra do produto, esse mercado ou mercearia não iriam tomar um alto prejuízo nesse período inicial de deflação?

Olá colega Dapper, não se trata de reduzir mas apenas de deixar de expandir a base monetária, lastreando a moeda à uma riqueza real e finita.

Caso, por exemplo, um banco pegasse fogo e com ele uma quantidade significativa de dinheiro, seria correto imprimir a quantia para repor, mantendo a base constante.

Há grande reluta à baixa de preços, apenas aqueles com margens de lucro extremamente apertadas seriam seriamente impactados no curto prazo, ainda sim apesar de um resultado contábil negativo seu poder de compra seria no mínimo mantido.

Imagine os ganhos de produtividade que as reformas estruturais necessárias ao nosso cenário hipotético trariam, muito possivelmente o poder de compra aumentaria perante a deflação.

Pessoas com dívidas que não levem em conta o ipca sofreriam para pagar.