Introdução

No capítulo I definimos o significado da economia e apresentamos os conceitos básicos necessários para a compreensão dos seguintes capítulos. No capítulo II foi iniciada uma revisão histórica para entender como a atividade econômica surge de maneira natural devido às necessidades e desejos dos indivíduos. Aquela economia primigênia, chamada de economia 0.0, passou de ser algo rudimentar a criar novos meios de troca como o dinheiro sólido, a partir da cunhagem de metais preciosos. Essa inovação favoreceu as trocas voluntárias, tornando o sistema econômico mais eficiente.

Surgia com isso o que chamamos de economia 1.0, resumida no capítulo III, na qual o valor dos produtos e serviços passava a ser medido em base a seu peso em metais preciosos. Nesse contexto começaram a emergir os primeiros produtos financeiros como os certificados de depósito de metais preciosos, do qual surgiria posteriormente o papel-moeda. Tudo com o intuito de estabelecer algo difícil entre humanos: a confiança. A partir dessa inovação emergiram também as primeiras instituições centralizadas da economia: as casas de custódia e, posteriormente, os bancos.

A cada passo, o sistema econômico se converte em algo cada vez mais ágil e eficaz, pois do grande atrito associado às trocas baseadas em escambo, passava-se a usar metais preciosos e daí a usar o papel-moeda, algo ainda mais leve e ágil. Porém, nessa melhoria, o sistema econômico teve que assumir um trade-off: maior agilidade em troca da centralização do acesso ao dinheiro, em poder dos bancos, o que representava um ponto de fragilidade sistêmica.

Com o passar dos anos, como foi apreciado no capítulo III e IV, novos instrumentos financeiros surgiram em resposta à demanda dos consumidores: empréstimos, títulos de dívida, ações, mercado de bolsa, mercado de dívida, dinheiro digital, … Esta nova economia, a economia 2.0, fez com que os indivíduos se tornassem ainda mais participantes no mercado, interagindo com ele de várias possíveis maneiras; uma participação, porém, passiva, ao ter que depender do acesso a um lugar físico ou virtual para realizar tal interação.

Enquanto isso, um novo poder central começava a ser implantado em todos os países. Um poder central capaz de influenciar direta ou indiretamente tais sinapses de interação: os bancos centrais. Em simbiose com os governos, estes acabaram terceirizando a cunhagem da moeda para os bancos centrais, os quais podiam agora criar dinheiro à vontade para sustentar a dívida dos governos. Como vimos no capítulo anterior, estas contínuas intervenções têm criado a maior bolha econômica jamais vista, a chamada bolha completa, que está tensionando cada vez mais os mercados, e que desembocará provavelmente na maior crise econômica da história quando tal tensão for desatada.

A REVOLUÇÃO DO BITCOIN

A revolução do Bitco in

in

“Se ainda não estiver empolgado com o Bitcoin é porque não o entendes.” Anônimo

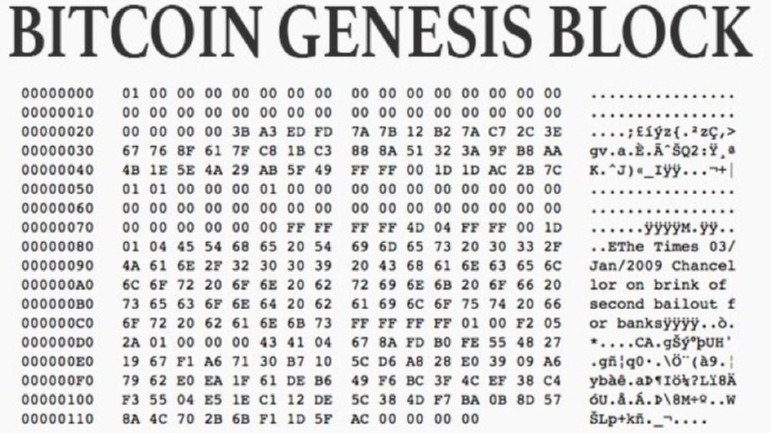

É neste contexto econômico, especificamente durante a crise das subprimes nos EUA, que, em 2009, nasce o Bitcoin. Satoshi Nakamoto, seu criador, ou o pseudônimo do grupo quem o criou, deixou claro, no primeiro bloco, o bloco gênesis, o motivo pelo qual o Bitcoin foi criado: “The times 3/Jan/2009 Chancellor on brink of second bailout for banks”.

É neste contexto econômico, especificamente durante a crise das subprimes nos EUA, que, em 2009, nasce o Bitcoin. Satoshi Nakamoto, seu criador, ou o pseudônimo do grupo quem o criou, deixou claro, no primeiro bloco, o bloco gênesis, o motivo pelo qual o Bitcoin foi criado: “The times 3/Jan/2009 Chancellor on brink of second bailout for banks”.

A frase foi colhida do jornal inglês The Times, a qual fazia referência a um segundo resgate do governo inglês a seus bancos. Ou seja, um brado à injustiça do sistema financeiro contemporâneo, pois como descrevemos em capítulos anteriores, quem paga a conta dos resgates é sempre o povo através de mais impostos ou através de uma desvalorização de seu dinheiro.

A frase foi colhida do jornal inglês The Times, a qual fazia referência a um segundo resgate do governo inglês a seus bancos. Ou seja, um brado à injustiça do sistema financeiro contemporâneo, pois como descrevemos em capítulos anteriores, quem paga a conta dos resgates é sempre o povo através de mais impostos ou através de uma desvalorização de seu dinheiro.

Com esta frase desafiante ao sistema começou a revolução do Bitcoin. Uma inovação com o potencial de substituir o sistema monetário e financeiro atual. Entendamos pouco ao pouco.

O que é Bitcoin?

O Bitcoin é um protocolo de comunicação através de uma rede por pares (peer-to-peer), o qual é utilizado como criptomoeda. Tal rede forma um registro contábil público, onde todas as informações das transações feitas pelos usuários ficam armazenadas de maneira distribuída.

Corriqueiramente, a rede do Bitcoin é uma espécie de grande planilha de Excel onde cada usuário possui uma aba onde aparece apenas uma coluna, na qual se registra a quantidade de Bitcoin recebido. Tecnicamente, esta quantidade de Bitcoin são as chamadas Transações Não Gastas do usuário ou Unspent Transactions Outputs (UTxOs), de cuja soma se deduz o saldo particular em Bitcoin de cada usuário.

A matematização da confiança

Pode parecer surpreendente que algo tão banal como isso, uma simples folha de registro contábil, tenha valor, mas o tem, e muito. A inovação do Bitcoin não está verdadeiramente no que ele é, se não em como o faz. Efetivamente, esse registro contábil pode ser editado por qualquer usuário, desde que o resto concorde. Eis o que se conhece como regras de consenso do Bitcoin. É aqui onde jaz a inovação, na solução do chamado “problema dos generais bizantinos”, ou seja, como atingir um consenso dentro de uma rede distribuída onde ninguém confia em ninguém. O Bitcoin resolve então esse problema, estabelecendo um sistema onde a confiança entre as partes não é necessária. Eis a verdadeira inovação: a matematização da confiança.

Para entender por que algo assim é disruptivo é necessário refletir na importância da confiança em todas as decisões que tomamos diariamente. Por exemplo, desde que levantamos até que deitamos:

- Preparamos nosso café de manhã com alimentos comprados no supermercado, porque confiamos em que eles são de qualidade, apesar de desconhecer completamente como foram processados.

- Usamos nosso carro para ir ao trabalho, ao invés de outro meio de transporte, porque confiamos em que ele não vai ficar avariado na metade do caminho, e porque confiamos em que, usando ele, chegaremos a tempo.

- Usamos servidores na nuvem para armazenar nossa informação e, posteriormente trabalhar com ela, porque confiamos em que esses dados não vão ser perdidos.

- Almoçamos em qualquer restaurante porque confiamos em que a comida servida não estará envenenada.

- Pedimos uma comida para jantar em casa, apesar de estar sem dinheiro efetivo, porque confiamos em que a bandeira do cartão vai aceitar o pagamento.

Observe como em todos os casos dependemos de entes centrais: empresa produtora dos alimentos ou a agência reguladora, o carro, nosso computador ou os serviços na nuvem, o restaurante, o cartão, … Já ao contrário, o Bitcoin é uma maneira de estabelecer confiança sem depender de nenhuma outra parte. Especificamente, o Bitcoin resolve de maneira efetiva o problema de ter que confiar que bancos ou governos custodiem e controlem nosso dinheiro.

Quem criou o Bitcoin?

Satoshi Nakamoto é apenas um pseudônimo. Realmente não se sabe quem o criou. E ainda bem. Se o criador se tornasse público já o teriam assassinado ou encarcerado acusando-o falsamente de algum delito irrelevante, ou de algum delito já preparado, ou já teriam destruído sua reputação através da mídia. Pelo bem do criador, e também pelo bem do Bitcoin, o melhor é não saber quem o criou.

Uma figura, um rosto, sempre está atrás de toda instituição pública ou privada: bancos centrais, governos ou empresas, sempre colocam a alguém representando essa autoridade central. O Bitcoin tem, porém, uma filosofia contrária. O Bitcoin não precisa de ninguém de cabelo engomado, vestido de terno e gravata, que esteja por trás para convencer de seu potencial. O potencial do Bitcoin está na sua essência, não na sua aparência.

De início isto já é algo inovador porque tipicamente estamos acostumados a confiar em algo devido a alguém, e não percebemos na grande cilada na qual eventualmente podemos cair. Infelizmente, o incentivo que as próprias pessoas têm de enganar a outras se torna às vezes tão grande que cometer o engano compensa. Contudo, o Bitcoin não engana a ninguém, pois ele é claro e diáfano; seu mecanismo de funcionamento é um código aberto, disponível para qualquer um que quiser revisá-lo.

Por que se cria o Bitcoin?

Como foi visto em capítulos anteriores, atendendo às necessidades e os desejos dos indivíduos, soluções surgem constantemente e de maneira espontânea dentro do livre mercado. Entretanto, mais cedo ou mais tarde, todas as inovações são interferidas pelo poder central, o qual acaba deturpando ou inutilizando o potencial dessa boa ideia, fazendo com que os usuários acabem desestimulados ou acabem perdendo a confiança nessa inovação. Usuários que, apesar disso, continuam usando as ferramentas tradicionais por não haver outra alternativa. Entretanto, esse descontentamento acaba atuando como incentivo para que o mercado engendre outras soluções espontânea e sucessivamente.

Efetivamente, do mesmo modo que, por exemplo, a segurança de um banco melhora naturalmente com a técnica cada vez mais aprimorada dos ladrões (a chamada co-evolução), o livre mercado sempre fornecerá soluções que tornem mais eficientes as trocas livres entre os indivíduos. O Bitcoin, portanto, representa outra nova ideia que surge naturalmente dentro do livre mercado com esse propósito. Ou com outras palavras, o nascimento do Bitcoin é uma co-evolução que surge em resposta à deturpação do sistema monetário por parte do poder central.

O Bitcoin é mais uma nova ideia?

Não, o Bitcoin não é mais uma nova ideia qualquer. O Bitcoin é uma grande ideia, comparável com a invenção do protocolo TCP/IP de internet.

Para entender por que lembremos de algumas das falhas do sistema monetário contemporâneo, analisada nos capítulos anteriores. Observemos como o Bitcoin resolve todos e cada um dos seguintes problemas.

- Monopólio da cunhagem da moeda por um ente central, o qual pode aumentar a base monetária à vontade quando quiser. → A cunhagem do Bitcoin segue umas regras predefinidas escritas no código fonte, as quais não podem ser alteradas.

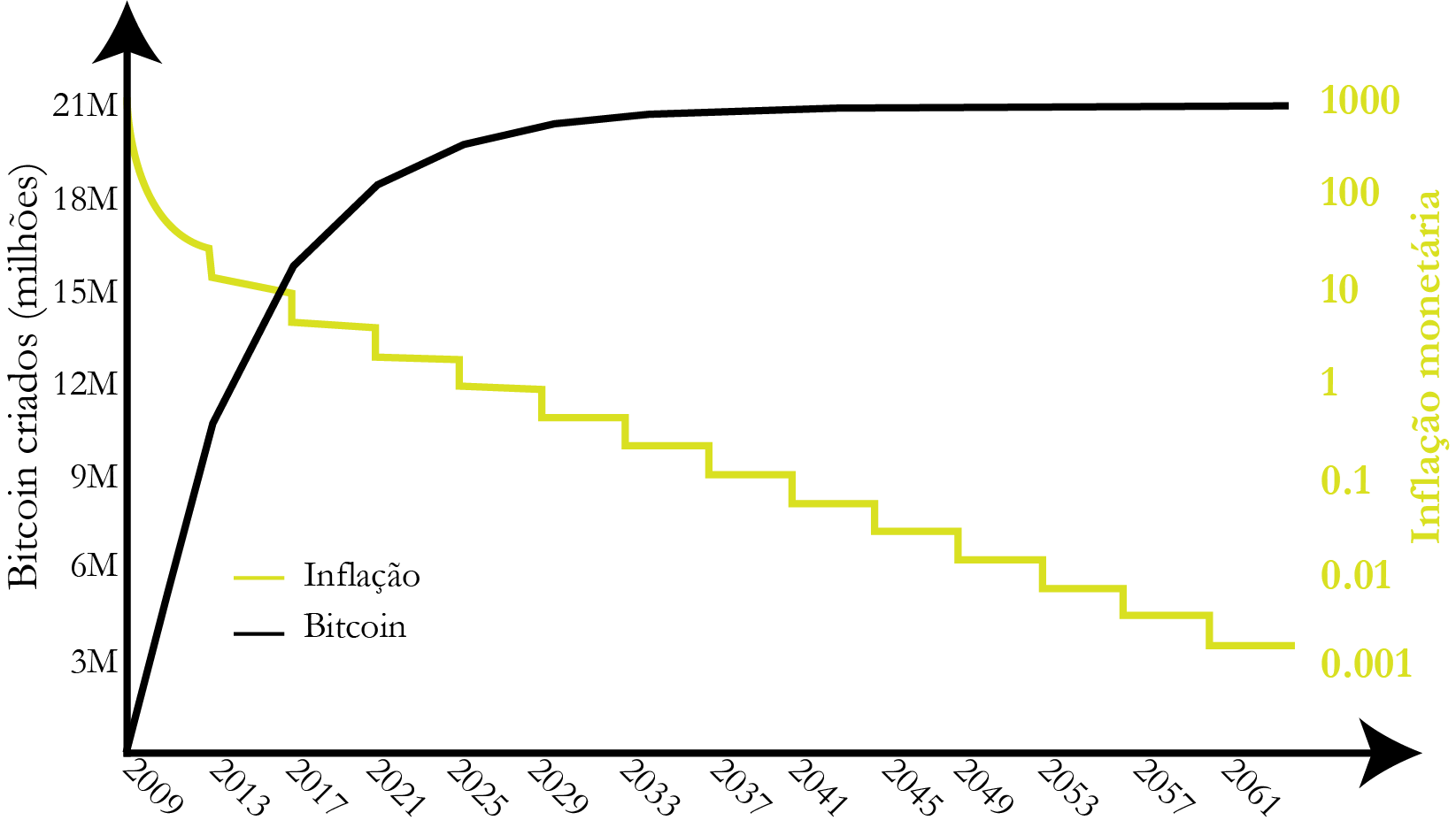

- Forçar a inflação para um 2%. → Ao contrário da estratégia inflacionária (inflação segundo a escola austríaca) ideada pelos bancos centrais, o Bitcoin segue um padrão desinflacionário, pois, como veremos, sua emissão é gradualmente menor com o tempo.

- Controle do uso da moeda. → Ao contrário, o Bitcoin não pode ser controlado porque os incentivos para se unir a ele são maiores que os incentivos para atacá-lo e controlá-lo.

- Controle do valor da moeda através dos bancos centrais. → O preço do Bitcoin não pode ser controlado por ninguém; seu preço está sujeito ao livre mercado.

- As transferências internacionais foram oligopolizadas por umas poucas empresas, o que encareceu excessivamente os custos e retarda excessivamente o processo, sendo este de até vários dias. → Um usuário pode transferir Bitcoin desde sua carteira para qualquer outra carteira do mundo em questão de segundos pagando uma baixa comissão. Nada a ver com os custos, ao redor de 20%, cobrados usualmente por este tipo de transferências.

- As movimentações bancárias não podem ser feitas em qualquer horário, nem durante qualquer dia, diminuído a liberdade de transacionar do cliente. → O processo de criação de blocos do Bitcoin nunca para. O Bitcoin funciona 24 horas ao dia durante os 7 dias da semana.

- Custódia do dinheiro por um ente central, o qual pode dar calote a qualquer momento. → O Bitcoin é descentralizado. Portanto, ninguém pode inibir seu acesso desde um lugar específico, como poderia ser feito fechando uma agência bancária.

- Quando os bancos criam dinheiro ou crédito quase ninguém sabe quanto, como ou por que foi criado nem aonde foi parar. → Ao contrário da acusação de que o Bitcoin é usado para lavar dinheiro, o Bitcoin é um registro totalmente público e transparente. Desde o primeiro arquivo, o bloco gênesis, todas as transações estão acessíveis na internet para quem quiser ver.

Como funciona o Bitcoin? Blockchain

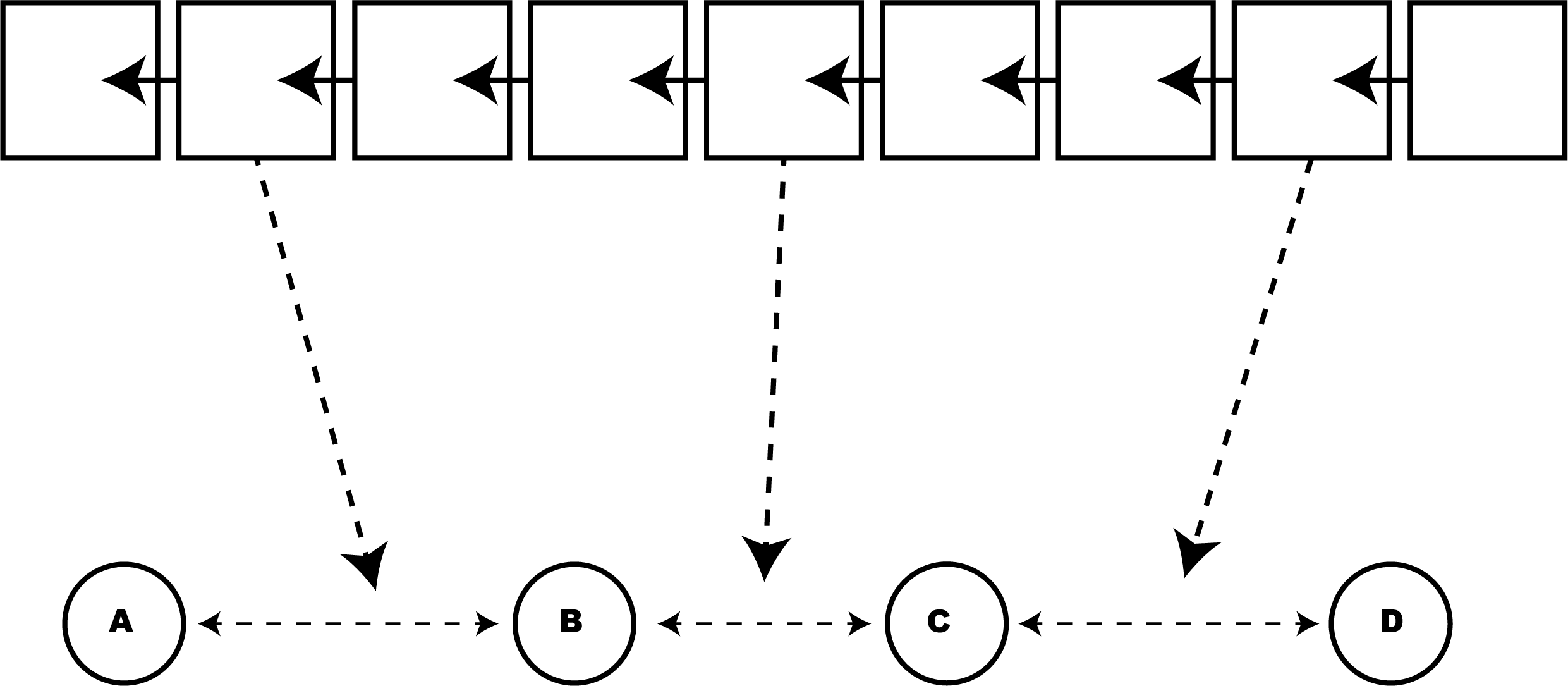

A cadeia de blocos ou blockchain é o sistema através do qual o Bitcoin guarda a informação sobre as transações dos usuários. Vejamos como funciona.

Cada vez que um usuário deseja realizar uma transação, ele deve confirmar quantos bitcoins ele quer mandar para outro usuário e também deve escolher a taxa da transação. Uma vez que o usuário confirma a taxa, a transação é espalhada pela rede segundo um protocolo de fofoca chamado flooding. Os nós da rede recolhem essa informação e verificam se a transação satisfaz as regras de consenso (por exemplo, dispor de saldo suficiente). Quando a maioria dos nós confirma, a transação é estocada em um mempool (memory pool). Um mempool é semelhante a uma parada de ônibus, onde todas as transações se acumulam, esperando a serem agrupadas dentro um arquivo (o ônibus), abandonando assim o mempool e ficando registradas para sempre de maneira imutável. Este processo de construção dos arquivos é feito pelos mineradores, os quais, logicamente, selecionam do mempool, de maior a menor, as transações que lhe rendem maiores taxas. A taxa da transação é, portanto, um incentivo necessário para concorrer por um recurso escasso como é espaço limitado no arquivo. Cada arquivo contendo as transações está, de fato, restringido a 1 MB.

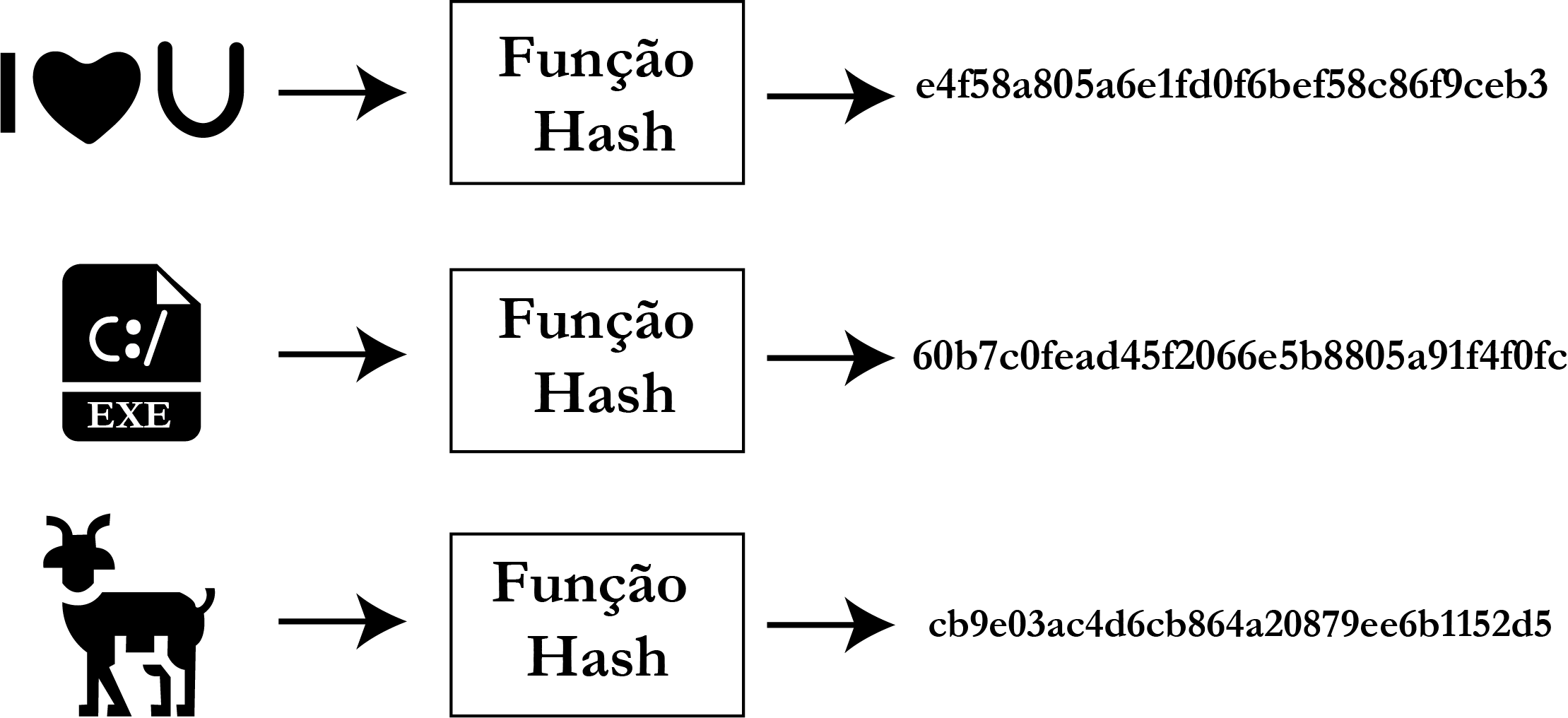

A maneira em que os mineradores selam os arquivos das transações é realizando uma operação matemática chamada hash, a qual cria um código hexadecimal a partir da informação contida no arquivo; um código com um número fixo de algarismos, independentemente do tamanho dessa informação. Esse código ou hash gerado deve ter uma quantidade determinada de zeros a sua esquerda, na cabeceira. Caso contrário, o processo deve ser repetido mudando um número que está contido dentro do próprio arquivo chamado nonce. Assim, os mineradores concorrem uns com os outros mudando esse nonce e realizando o hash até achar um nonce que gere um hash com o suficientemente número de zeros na sua cabeceira, determinado pelo protocolo de dificuldade. O minerador que o conseguir, receberá uma quantidade específica de Bitcoin como recompensa (6,25 bitcoins na data presente). Quantidade, porém, que irá diminuindo com o passar dos anos, como veremos dentro de pouco, segundo esse mecanismo de ajuste de dificuldade. Esta é, portanto, a maneira em que se produz a cunhagem de Bitcoin. Daí o nome de “minerar” Bitcoin.

As funções hash transformam qualquer informação em um código hexadecimal com igual comprimento. O hash de uma informação é como se fossem as digitais ou o DNA dessa informação. Existem vários algarismos para obter um hash. O que o Bitcoin usa é o SHA256 (Secure Hash Algorithm de 256 bits). As funções hash são usadas no Bitcoin para criar chaves públicas através das chaves privadas e também durante o processo de mineração, no qual os mineradores obtêm hashes até achar um que tenha um suficiente número de zeros no cabeçalho, determinado pela sub-rutina de ajuste de dificuldade. Do ponto de vista físico, a operação hash é um processo irreversível, pois é computacionalmente impossível obter a informação inicial a partir de seu hash. Os processos irreversíveis são fundamentais em Biofísica, pois através deles constrói-se ordem a partir da desordem.

As funções hash transformam qualquer informação em um código hexadecimal com igual comprimento. O hash de uma informação é como se fossem as digitais ou o DNA dessa informação. Existem vários algarismos para obter um hash. O que o Bitcoin usa é o SHA256 (Secure Hash Algorithm de 256 bits). As funções hash são usadas no Bitcoin para criar chaves públicas através das chaves privadas e também durante o processo de mineração, no qual os mineradores obtêm hashes até achar um que tenha um suficiente número de zeros no cabeçalho, determinado pela sub-rutina de ajuste de dificuldade. Do ponto de vista físico, a operação hash é um processo irreversível, pois é computacionalmente impossível obter a informação inicial a partir de seu hash. Os processos irreversíveis são fundamentais em Biofísica, pois através deles constrói-se ordem a partir da desordem.

Uma vez que os mineradores fecham o arquivo com as transações dos usuários, este é mandado de volta para os nós da rede, os quais o guardam a continuação do arquivo anterior. Desta maneira se forma uma cadeia de arquivos, ou cadeia de blocos (blockchain), atrelados uns aos outros, pois o código hash acertado, o qual sintetiza a informação de um arquivo, é escrito no seguinte.

Precisamente por isso resulta muito difícil mudar o conteúdo dos blocos, pois se algum minerador tentar fraudar a rede, alterando os valores das transações num bloco, ele, para fechar o arquivo, acabaria gerando um hash diferente do que já estava escrito no bloco seguinte e, sendo assim, essa mudança não seria aceite pelos nós verificadores. Portanto, a única maneira de fraudar é conseguir acertar hashes de maneira mais rápida que o resto do conjunto de mineradores para assim ultrapassá-los, o qual resulta praticamente impossível. De fato, apenas seria possível se o fraudador formasse um conluio com mais da metade dos mineradores (o chamado 51% attack), o qual, porém acabaria destruindo a rede, pois ninguém mais iria querer usá-la. Desta maneira, os incentivos para aceitar as regras e colaborar são maiores que os incentivos para fraudá-las.

Finalmente, é importante reparar que o hash acertado pelo minerador serve como prova do trabalho feito por ele, demonstrando assim quem deve receber a recompensa. Este conceito de prova de trabalho é muito importante, pois nele está a essência do funcionamento do Bitcoin.

Proof of work (PoW)

Esta prova de trabalho ou proof of work (PoW) é o atestado de que o próprio minerador esteve trabalhando duro, criando inúmeros hashes, o mais rápido possível, para ganhar o jogo frente a outros mineradores. Assim, não é suficiente com participar na mineração. Não há prêmio para os que participam; só há prêmio para os que ganham, e se alguém quiser levar o prêmio, então deve se tornar melhor. A forte concorrência em um entorno livre de regulações está nas entranhas do Bitcoin, criando, portanto, um sistema de incentivos certos.

Muitos ainda criticam o sistema de proof of work por ser lento e por ser um gasto de energia inútil. Sim, é certo em parte. O proof of work é um processo lento e com grande gasto de energia (embora muito provavelmente mais é gasto na manutenção do sistema financeiro e monetário mundial), mas essa é a única maneira conhecida até agora de criar uma moeda ao mesmo tempo segura e descentralizada. Qualquer criptomoeda criada com o propósito de ser mais rápida e mais eficiente energeticamente que o Bitcoin com certeza não será nem tão segura, nem tão descentralizada. Aprofundaremos nesta declaração dentro de pouco.

Bitcoin é energia

Alguns desconhecedores afirmam que os mineradores resolvem “equações matemáticas tremendamente complicadas” para fechar blocos. Mas, na realidade, os mineradores só obtêm hashes, rápida e constantemente, e para isso usam máquinas desenhadas especificamente para esse tipo de operações chamadas ASICs (Application-Specific Integrated Circuits).

Assim, procurando oportunidades de lucro, empreendedores investem na compra de ASICs, montando o que se conhece como pools de mineração, pois quanto maior for o número de máquinas, maior será a probabilidade de acertar o hash que sela o bloco e com isso ser recompensado com bitcoins pelo esforço computacional. Neste sentido, o Bitcoin pode ser entendido como um protocolo para monetizar a energia. Nada muito diferente do processo pelo qual se extrai o ouro da terra, para o qual também é necessária a força de trabalho dos mineradores. Esta ideia se contrapõe à maneira na qual os bancos centrais criam dinheiro hoje em dia monetizando dívida: um dinheiro sem valor algum, pois foi criado sem nenhum esforço. Efetivamente, criar riqueza custa energia e tudo o que não for isso é uma fraude.

Mecanismo de autorregulação da dificuldade

Como mencionamos anteriormente, o número de zeros no cabeçalho do hash depende de um mecanismo de ajuste de dificuldade. Em efeito, depois de cada 2016 blocos, a dificuldade se auto-regula através de uma sub-rotina no código fonte do Bitcoin.

Quando os incentivos por minerar se tornam maiores, devido por exemplo a uma alta no preço do Bitcoin, a quantidade de mineradores concorrendo entre si também aumentaria. Tal concorrência provoca um aumento da probabilidade de encontrar um hash certo, o qual leva a um fechamento do bloco num tempo menor de 10 minutos. Quando a mineração é tão rápida a segurança do Bitcoin fica comprometida. Por isso, automaticamente se produz um ajuste de dificuldade. Efetivamente, depois de 2016 blocos, o qual leva aproximadamente umas duas semanas, o número de zeros no cabeçalho do hash necessário para sintetizar a informação contida no bloco aumentaria, tornando mais difícil encontrar um hash certo.

Já ao contrário, quando os incentivos por minerar se tornam menores, devido, por exemplo, a uma queda no preço do Bitcoin, a quantidade de mineradores concorrendo diminuiria. Isso provoca uma diminuição da probabilidade de encontrar um hash certo, o qual atrasaria o fechamento dos blocos para mais de 10 minutos. Entretanto, uma mineração tão lenta não seria adequada para transacionar. Por isso, automaticamente a dificuldade se reajusta. Assim, depois de 2016 blocos, o número de zeros no cabeçalho do hash necessário para sintetizar a informação contida no bloco diminuiria, tornando mais fácil encontrar um hash certo.

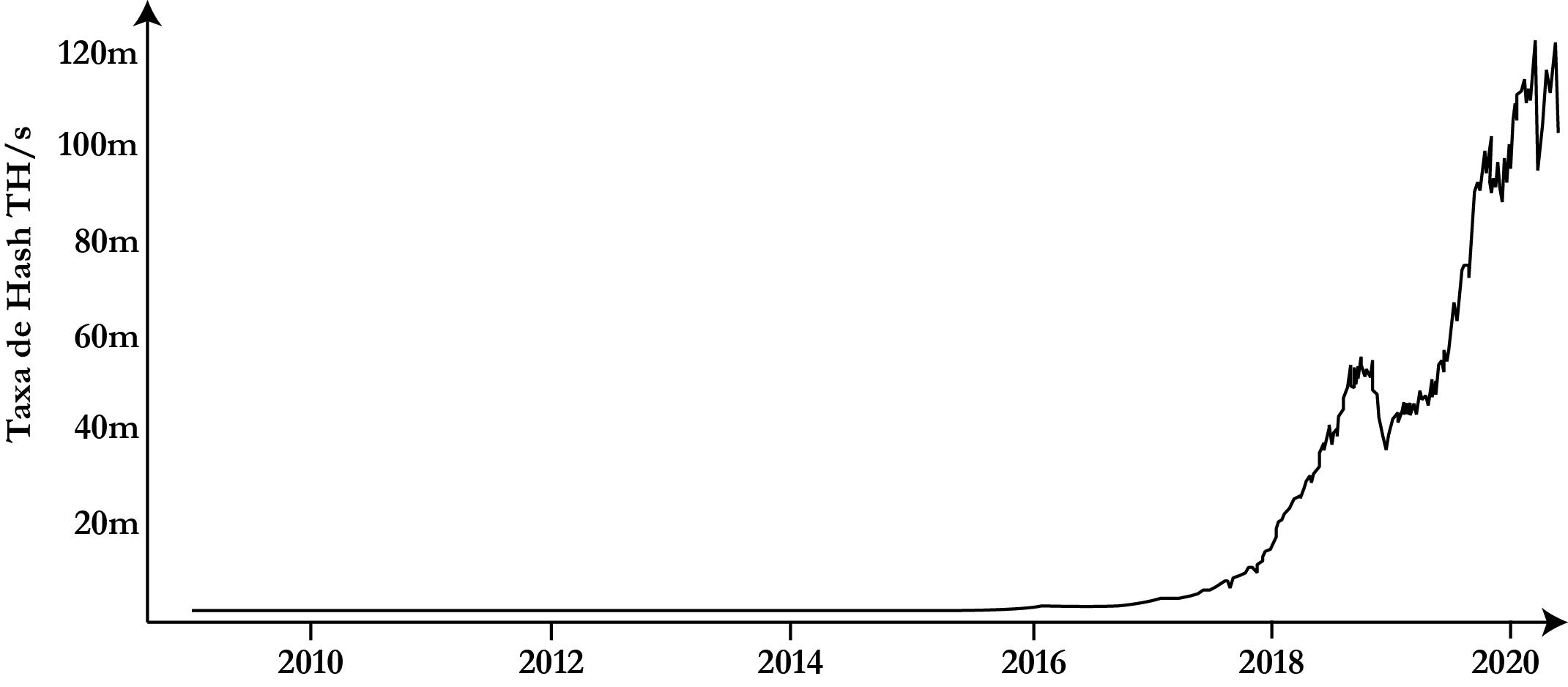

Quando o Bitcoin começou a ser minerado, qualquer usuário podia usar seu próprio computador para fechar blocos e receber sua recompensa. Contudo, com o aumento da cotação do Bitcoin, o qual gerou um grande incentivo por minerar, a dificuldade do mecanismo de autorregulação não parou de aumentar até a presente data. Em consequência, conseguir minerar um bloco hoje em dia com um computador de mesa se tornou teoricamente possível, porém praticamente improvável.

A segurança do Bitcoin

A segurança da rede do Bitcoin emerge efetivamente da grande competição existente entre os mineradores, os quais concorrem para conseguir um hash certo que lhes forneça a recompensa. A quantidade total de hashes por segundo provém da soma da quantidade de hashes individuais que cada minerador realiza por se só a cada segundo.

Este poder computacional total não tem comparação com nenhuma outra máquina na Terra. A dia de hoje, o poder computacional da rede do Bitcoin ultrapassa os 100 ExaHash/s, ou seja, 100 quintilhões de hashes por segundo, aliás, 100 000 000 000 000 000 000 de hashes cada segundo.

Este poder computacional total não tem comparação com nenhuma outra máquina na Terra. A dia de hoje, o poder computacional da rede do Bitcoin ultrapassa os 100 ExaHash/s, ou seja, 100 quintilhões de hashes por segundo, aliás, 100 000 000 000 000 000 000 de hashes cada segundo.

Bitcoin é blockchain e blockchain é Bitcoin

“Primeiro eles te ignoram, depois se riem, depois lutam contra você e finalmente você vence.” Mahatma Gandhi

Nossos arquitetos econômicos não querem nem ouvir falar do Bitcoin porque ele representa uma ameaça à continuidade do sistema financeiro e monetário atual. Por isso, o Bitcoin é continuamente ridicularizado e atacado na mídia tradicional. Em modo irônico, o site https://99bitcoins.com/bitcoin-obituaries/ descreve a quantidade de vezes que o Bitcoin foi crucificado e declarado morto pela mídia.

Dentre estas críticas infundadas, provavelmente uma das mais técnicas é afirmar que a blockchain é verdadeiramente uma tecnologia disruptiva, mas não o Bitcoin. Entretanto, apesar de parecer seria, essa afirmação não é mais que uma típica falácia do espantalho. De fato, não é cabível separar uma coisa da outra.

É importante entender que os mineradores criam e fecham os blocos e recebem Bitcoin por isso. Ou seja, Bitcoin é a recompensa por construir a blockchain sem a qual os mineradores não teriam nenhum incentivo em fazê-lo, e se assim fosse, não existiria uma blockchain atrelada ao Bitcoin. Portanto, a relação entre eles é reciproca, pois a existência de um, só é possível graças a existência do outro. Definitivamente, Bitcoin é blockchain e blockchain é Bitcoin.

A santíssima trindade: usuários, mineradores e validadores

Um dos detalhes menos explícitos, porém mais importantes da rede do Bitcoin é a fortaleza da sua estrutura. Uma fortaleza baseada num perfeito equilíbrio de incentivos.

Para estabelecer esse equilíbrio, em primeiro lugar, os usuários pagam uma taxa aos mineradores para estes trabalharem. A partir daí, em segundo lugar, os mineradores realizam um esforço computacional e mandam sua prova de trabalho para os nós validadores. E finalmente, em terceiro lugar, os validadores acertam a conta com os mineradores para receberem sua recompensa pelo seu trabalho. Ou seja, usuários dependem de mineradores e de validadores, mineradores dependem de usuários e validadores, e validadores, que na maioria dos casos são também detentores de Bitcoin, dependem de outros que usem a rede (usuários) e de outros que a mantenham e a construam (mineradores). Todos os incentivos estão, portanto, certos. Tudo amarrado em um triângulo perfeito.

Onde está o Bitcoin?

Um dos maiores pulos ao vácuo na hora de entrar no mundo do Bitcoin é o fato de não ser tangível, e ainda pior, como consequência, o fato dele não estar com o usuário. Isso pode resultar espantoso para a maioria dos iniciantes que, entretanto, são levados a acreditar, ironicamente, que o dinheiro que possuem na sua conta corrente está dentro da sua agência bancária à livre disposição para quando quiserem. Curiosamente, o fato do Bitcoin não ser material é, ao contrário, sua grande vantagem, pois ao ser apenas informação, esta pode ser facilmente armazenada ou enviada a baixo custo.

Como vimos em capítulos anteriores custodiar metais preciosos ou transportá-los era tanto custoso quanto arriscado. Já usar papel-moeda se tornou menos custoso e arriscado. Porém, com o monopólio da cunhagem por parte dos governos, o poder de compra do dinheiro em papel só diminui com o tempo. Respeito ao dinheiro digital bancário, não custa quase nada armazená-lo (mas é questão de tempo que os bancos cobrem a seus clientes por esse serviço devido ao entorno de juros negativos, que prejudica aos bancos, os quais repassarão esse custo extra para seus clientes) e enviá-lo custa pouco nacionalmente, mas bastante internacionalmente. Já ao contrário, custodiar Bitcoin não vale nada e enviá-lo a qualquer parte do mundo, sem importar a quantidade, tem um custo relativo baixíssimo.

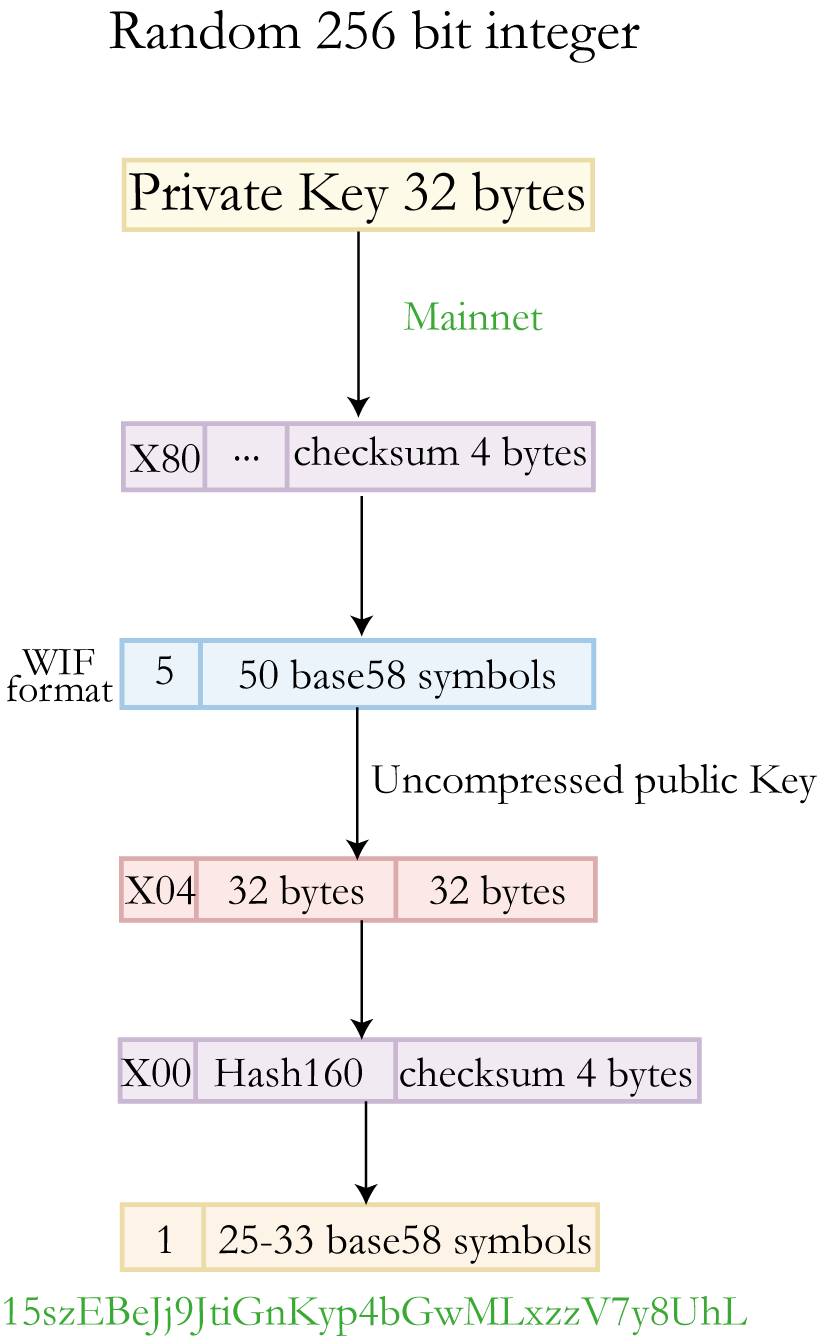

Descentralização. Chaves públicas e chaves privadas

Se os bitcoins não estão com o usuário, então onde eles se encontram? Como foi explicado anteriormente, o saldo em Bitcoin que cada usuário possui se corresponde com suas UTxOs, ou seja, com aquelas transações não gastas pelo usuário, e que estão associadas a uma chave pública, criada a partir de uma chave privada sob sua custódia. A informação das UTxOs fica armazenada dentro dos blocos da blockchain, que na data presente ocupam um espaço de 242 Gb, os quais por sua vez se encontram nos HDs dos nós validadores. Finalmente, os validadores transmitem essa informação para um servidor de internet, onde fica acessível para qualquer usuário.

A chave pública, portanto, estaria associada ao saldo do usuário, mas apenas com ela não seria possível transacionar. Para realizar uma transação, o usuário deve usar sua chave privada, sem a qual seus bitcoins não poderiam ser gastos (transferidos para outro). A chave privada, portanto, dá o poder de gastar os bitcoins que o usuário possui. De maneira resumida, a chave pública serve para receber Bitcoin e a chave privada para enviá-los.

O gerenciamento das chaves públicas e privadas deve ser feita da maneira diferente. Como seu próprio nome indica, a chave pública de um usuário A pode e deve ser mostrada para um usuário B, caso B deseje transferir bitcoins para A. Já a chave privada jamais deve ser mostrada para ninguém, pois se um usuário A mostrar sua chave privada para um usuário B, este usuário B terá acesso aos bitcoins do usuário A e provavelmente gastará todos os bitcoins dele, transferindo-os para sua própria carteira, antes que o mesmo A os gaste em um terceiro.

Carteiras

Uma carteira é um software com uma interface simples para o usuário consultar seu saldo em criptomoedas. Para isso, a carteira se comunica com os nós da rede ou com algum servidor onde as transações da blockchain são públicas (https://www.blockchain.com/).

Além de consultar o saldo, já que as carteiras guardam criptograficamente as chaves privadas do usuário, estas podem ser usadas para assinar transações; ação necessária para poder enviar Bitcoin. Também, já que a partir das chaves privadas pode ser gerada uma ou várias chaves públicas, as quais atuam como endereços virtuais, o usuário também pode fornecer esse seu endereço de carteira para outro usuário e assim poder receber Bitcoin através dele.

Além de consultar o saldo, já que as carteiras guardam criptograficamente as chaves privadas do usuário, estas podem ser usadas para assinar transações; ação necessária para poder enviar Bitcoin. Também, já que a partir das chaves privadas pode ser gerada uma ou várias chaves públicas, as quais atuam como endereços virtuais, o usuário também pode fornecer esse seu endereço de carteira para outro usuário e assim poder receber Bitcoin através dele.

Exodus wallet e Coinomi são alguns exemplos de carteiras para computador e celular.

Frase semente

“Se não são tuas chaves (privadas), não são teus bitcoins.” Andreas Antonopoulos

A gestão das chaves privadas é provavelmente o ponto mais fraco do Bitcoin, pois é aqui onde entra a falha humana. Muitos usuários, de fato, já perderam todo seu saldo em Bitcoin por erros deste tipo. Jamais forneça suas chaves privadas para ninguém!

É muito difícil lembrar os 64 caracteres dos quais se compõe a chave privada. Por isso, as chamadas carteiras hierárquicas deterministas, a maioria hoje em dia, usam um processo levemente diferente. Ao serem instaladas pela primeira vez, estas carteiras criam aleatoriamente uma semente mestra em código binário, a partir da qual, usando um wordlist de 2048 palavras, são escolhidas 12, as quais são chamadas de frase semente (seed phrase) ou frase de recuperação (recovery phrase). Esta frase semente, ao contrário da chave privada, torna-se bastante mais fácil de lembrar. Por exemplo, uma frase semente poderia ser a seguinte:

É muito difícil lembrar os 64 caracteres dos quais se compõe a chave privada. Por isso, as chamadas carteiras hierárquicas deterministas, a maioria hoje em dia, usam um processo levemente diferente. Ao serem instaladas pela primeira vez, estas carteiras criam aleatoriamente uma semente mestra em código binário, a partir da qual, usando um wordlist de 2048 palavras, são escolhidas 12, as quais são chamadas de frase semente (seed phrase) ou frase de recuperação (recovery phrase). Esta frase semente, ao contrário da chave privada, torna-se bastante mais fácil de lembrar. Por exemplo, uma frase semente poderia ser a seguinte:

horse bag phone water pencil tree window air again holiday spell strike

Algum leitor esperto poderia pensar que, já que a frase semente não só serve para criar, mas também para recuperar uma carteira, poderiam se chutar 12 palavras para assim recuperar, ou melhor dito roubar, a carteira de alguém e assim ficar com seus bitcoins. O problema é que, já que o wordlist contém 2048 palavras, o número de combinações seria de 2048 elevado a 12, o que equivale aproximadamente a 10 elevado a 39 combinações. Para piorar, muitas carteiras já estão implementando 24 palavras, ao invés de 12, o que torna essa probabilidade de acertar ainda mais baixa. De fato, no caso de usar 24 palavras, haveria 29642774844752946028434172162224104410437116074403984394101141506025761187823616 combinações de carteiras possíveis.

A partir da semente mestra binária a carteira faz um hash da qual se obtém a chave privada mestra. A chave privada mestra é um código hexadecimal de 256 bits, com o prefixo x80, que tem tipicamente esta forma:

x80d59a0e3c061b8a65137fbbb095b394ddf5dc56baa9d3ab2ee10c493aab0eae54

O interessante desta formatação é que inclui uns bits de verificação (checksum) que avisam caso a digitação da chave privada estiver errada.

A partir desta chave mestra se deriva a chave privada em formato WIF (Wallet Import Format), que é o formato em que a carteira guarda e usa a chave privada. Por segurança, esta chave privada fica normalmente inacessível ao usuário. Esta chave privada em formato WIF se constrói codificando a chave privada mestra em base 58. A codificação em base 58 usa os números de 0 a 9 e o alfabeto em maiúscula e em minúscula (totalizando 62 caracteres), eliminando, porém, os caracteres ambíguos (0, O, I, l). Logo, é uma codificação enxuta e que minimiza erros de digitação. Esta chave privada WIF possui 50 caracteres além do 5 inicial:

5KSMkax2pBX45P1arm7BuVCzUt6QSDUatfqGvSziCGpqD1qjGJ7

Finalmente, a partir da chave privada mestra, usando um algoritmo de criptografia de curva elíptica, se constrói uma chave pública com prefixo, ou chave pública descomprimida, sendo esta um número hexadecimal de 512 bits (64 bytes), tipicamente com este formato:

x04405629655f31d8613e9fe42053a7f02e346b3dd3b7bfa7e4233bf0e16548d228cb83dc60e8f8974663a4079e8e2ca2f9b88f900558af21c78137f228942326d9

Desta chave pública obtém-se outra através de uma operação chamada OP_HASH160, a qual consiste em realizar 2 hashes: primeiro usando o algoritmo SHA256 e depois usando o RIPEMD-160. No resultado se implementam 4 bytes de checksum para detectar erros de digitação. Esta nova chave pública finalmente se codifica em base 58 para obter outra chave pública de menor tamanho que servirá de endereço da carteira. O resultado final é um código alfanumérico dentre 25 a 33 caracteres, além do 1 inicial:

196kibgFfEkchMc3VumbQrYdz5sgXS6fLo

Este número 1 inicial faz referência à formatação do endereço. Tudo o acima descrito corresponde à formatação de endereços chamada P2PKH (Pay to PubKey Hash). Entretanto, essa não é a única formatação possível. Os endereços de carteira de Bitcoin poderiam também ser gerados em formato P2SH (Pay to Script Hash), que tipicamente começam por 3, ou em formato BECH32, que tipicamente começam por bc1. Os formatos de carteira P2SH e BECH32 são mais avançados, pois permitem criar endereços multisig, onde vários usuários precisam assinar para transacionar, ou criar endereços que aceitam o aprimoramento SegWit, o qual descreveremos mais na frente.

Armazenamento frio e armazenamento quente

Existem duas possibilidades de gestionar a carteira de um usuário, cada uma com suas vantagens e desvantagens.

- Armazenamento ou carteira quente (Online): Qualquer software wallet com acesso à internet é uma carteira quente. Tipicamente são aquelas carteiras instaladas no celular, no computador ou no navegador de internet através de uma extensão. São simples de usar, rápidas e tipicamente de graça, porém, pouco seguras.

- Armazenamento ou carteira fria (Offline): São aparelhos especiais (Trezor ou Ledger) parecidos com uma memória USB que usam contenedores criptografados onde são guardadas as chaves privadas. As carteiras frias têm que ser usadas toda vez que usuário deseje efetuar uma transação, e sendo assim, o ato de transacionar é bastante mais demorado. Entretanto, devido a que estas carteiras frias bloqueiam qualquer ataque desde o computador, elas se tornam bastante mais seguras que as carteiras quentes.

Custódia das chaves privadas

Espera-se ainda para este ano de 2020 uma atualização no código fonte do Bitcoin que permita codificar as chaves privadas em outro tipo de formatação diferente da frase de recuperação ou frase semente. Dita atualização permitirá codificar as chaves privadas na forma de uma senha junto com um ditado, a gosto do consumidor, ou um parágrafo do livro favorito do usuário, resultando assim em algo fácil de lembrar ou fácil de achar caso ele esquecer. Mas enquanto essa atualização não chegar, o recomendável é guardar a frase de recuperação segundo um armazenamento frio. Por exemplo:

- Escrever as palavras da frase de recuperação num papel e guardar ao menos duas vias da mesma em lugares seguros.

- Usar placas de metal já preparadas para colocar essas 12/24 palavras, e guardá-las em lugar seguro. Estas placas evitam a perda das chaves privadas devido a incêndios ou alagamentos.

- Digitar as palavras da frase de recuperação dentro de um arquivo sem formato no próprio computador e formar um contenedor criptografado que fique, porém, fora do mesmo (offline).

Outras opções de armazenamento habituais como guardar as chaves privadas dentro de seu computador ou na nuvem é considerado armazenamento quente e, portanto, pouco recomendável.

Exchanges centralizadas

Uma pergunta que já deve ter surgido é como conseguir Bitcoin. Já que obter Bitcoin minerando talvez não seja uma boa ideia, a única opção que resta hoje em dia é trabalhar para ganhar em Bitcoin ou diretamente comprá-lo através de casas de câmbio de criptomoedas, as quais são chamadas de exchanges.

As exchanges são agências que, primeiro adquirem criptomoedas dos mineradores, ou de outras exchanges, e depois as ofertam através do seu site para os usuários, os quais podem trocar suas moedas fiat por criptomoedas ou vice-versa.

Nos últimos anos criaram-se uma grande quantidade de exchanges, algumas delas mesmo através de crowdfunding no que se chamou de Initial Exchange Offering (IEO). As exchanges têm o potencial de substituir os bancos tradicionais, até porque algumas delas já oferecem produtos financeiros parecidos. Entretanto, as exchanges, igual que os bancos, continuam sendo entes centrais, e portanto submetidos a falhas, a ataques, a censuras de governos ou elas mesmas podem realizar banimentos a clientes particulares. De fato, um dos requisitos para se cadastrar em uma exchange centralizada é ter que completar o chamado KYC (Know Your Customer), ou seja, ter que tirar várias fotos do rosto mostrando documentos oficiais, pois os governos, cada vez com maior frequência, exigem das exchanges que estas mandem toda a informação das atividades de seus clientes e os identifiquem.

Por causa disso, outra opção cada vez mais estendida é adquirir Bitcoin através de plataformas como Localbitcoins, Paxful ou Bisq, onde compradores e vendedores se encontram virtualmente e realizam suas trocas peer-to-peer da maneira livre e voluntária.

O Bitcoin é a porta de entrada para a Web 3.0

“Bitcoin não é o dinheiro de internet. Bitcoin é a internet do dinheiro.” Andreas Antonopoulos

Da mesma maneira que o protocolo TCP/IP sentou as bases da internet, dando lugar à chamada Web 1.0 e a Web 2.0, o Bitcoin senta as bases da chamada Web 3.0, a qual curiosamente não depende do protocolo TCP/IP. Isso é porque Bitcoin não é um protocolo per se, senão uma linguagem. Ou seja, Bitcoin pode ser transferido por qualquer outro meio, embora seja preferível usar meios de longo alcance como, por exemplo, ondas de rádio ou sms. Por isso, mesmo que a internet deixe de funcionar, o Bitcoin não o fará, pois é independente dela.

O Bitcoin introduz a descentralização e com ela a Web 3.0. Na Web 3.0 o paradigma de transferência de informação muda completamente. Os indivíduos não são mais sujeitos passivos, subjugados a um ente central de cuja informação dependem, senão sujeitos ativos participantes e colaboradores de uma rede própria e interligada. Na Web 3.0, os sujeitos não dependem de nós particulares da rede, até porque todos são igualmente particulares.

Ao contrário da Web 2.0, na Web 3.0 qualquer nó da rede descentralizada possui toda ou parte da informação. A informação está plenamente distribuída. Sendo assim, qualquer falha ou ataque a qualquer nó da rede não afeta ao conjunto. A Web 3.0, por tanto, é bem mais resiliente que a sua predecessora.

Altcoins: A explosão cambriana

O rápido sucesso do Bitcoin, junto com seu potencial disruptivo, tem contribuído ao surgimento de inúmeros projetos de características similares. Entretanto, a maioria destas criptomoedas alternativas, ou altcoins, não passavam de uma cópia do código fonte do Bitcoin, ou de um projeto com leves mudanças que não aportava nada novo nem melhor. Sendo assim, a própria “mão invisível do mercado” fez seu trabalho, selecionando algumas dessas altcoins por seu aparente potencial, e descartando outras, as quais acabaram sucumbindo ou sobrevivendo no ostracismo.

A maioria destes projetos de altcoins nasceram a partir de uma espécie de crowdfunding chamado de ICO (Initial Coin Offering), no qual os participantes recebiam criptomoedas da start-up e, em troca, estes investiam o capital recebido em melhorar ou em acabar de desenvolver sua altcoin. A corrida pela arrecadação, e por um nascimento forte e de sucesso, trouxe a participação de muitos investidores por medo a ficar de fora do lançamento, causando o chamado FOMO (Fear Of Missing Out). Porém, uma vez que a altcoin criada não teve a boa acolhida esperada pelo mercado, a empolgação dos torcedores e investidores acabou tornando-se decepção, acarretando a eventual perda do capital investido.

Durante esta época, todos os detratores do Bitcoin usaram a falácia da falsa analogia para equiparar ao Bitcoin com mais uma ICO na forma de esquema Ponzi. Nada mais longe disso, o Bitcoin é realmente algo inovador e toda vez que uma grande inovação surge dentro do mercado, inúmeros imitadores, ou copycats, aparecem para tentar roubar esse protagonismo.

A temporada, já encerrada, das altcoins através de ICOs foi uma consequência natural do mercado, a qual foi incluso positiva, pois novas ideias são sempre bem-vindas. Mais uma vez, o sistema econômico teve que fazer escolhas, aceitando as melhores inovações, em troca de fazer sacrifícios (trade-offs), na forma de capital individual perdido através de muitos investimentos que não acabaram sendo demandados pelo mercado.

Os fracassos de muitas altcoins no mundo cripto remete ao fracasso de outras start-ups na época da bolha das pontocom. Em efeito, para o mercado ter engendrado a gigantes como Google, Facebook ou Youtube, ele também necessitou sacrificar outras tantas empresas aparentemente inovadoras como Altavista, Napster, Netscape ou Orkut, as quais não conseguiram sobreviver, ou outras como Terra ou Yahoo, as quais acabaram absorbidas por terceiros.

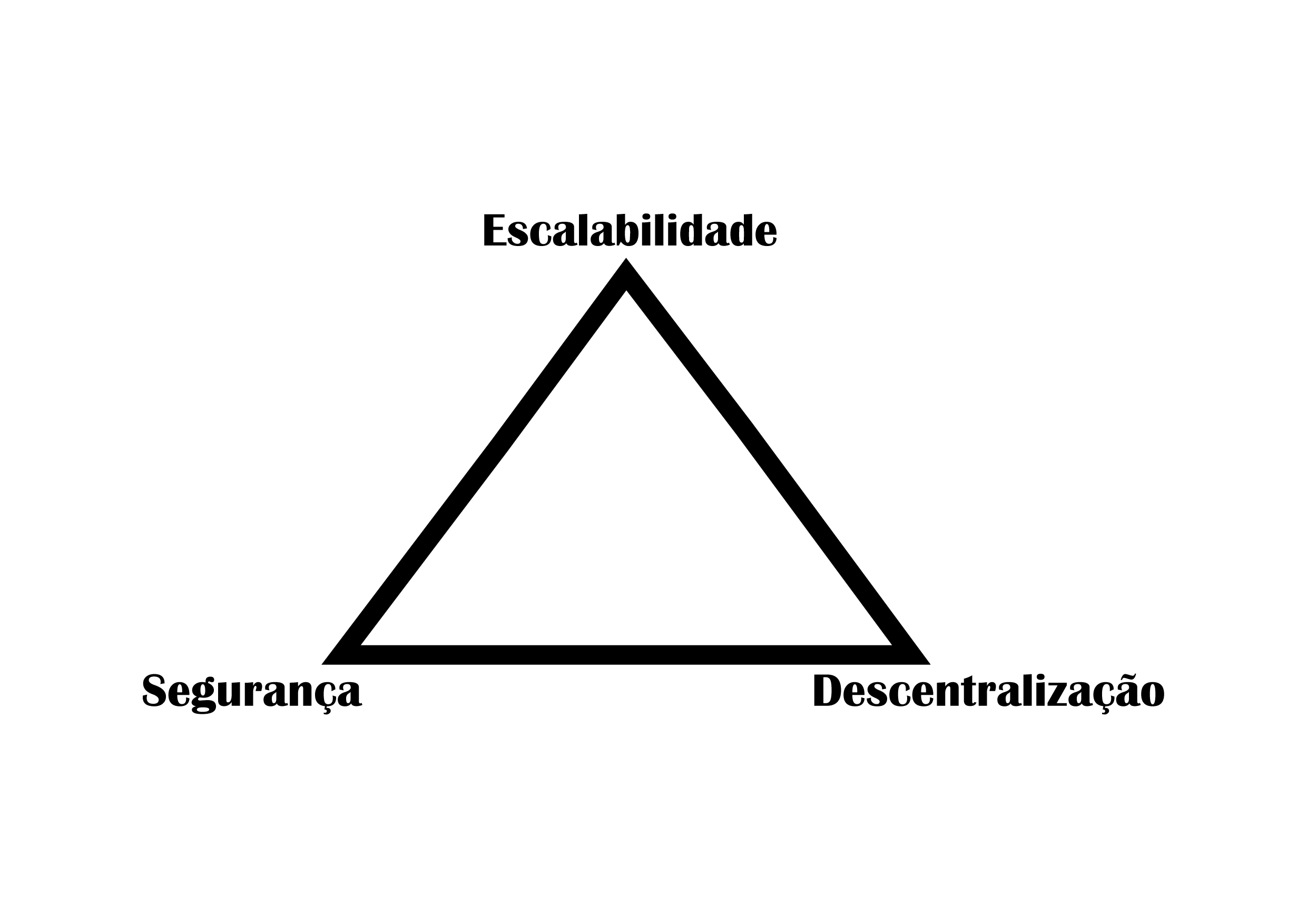

O trilema da blockchain

Dentro deste marco de explosão cambriana, muitas altcoins foram criadas com o propósito de concorrer diretamente com o Bitcoin, o qual, não sem razão, foi acusado de ser lento e pouco escalável. As transações do Bitcoin estão de fato limitadas a entre 3 e 7 por segundo e, ainda, algumas destas transações, as que usarem as menores taxas, podem ficar no limbo durante um tempo bem maior, caso o mempool sature.

Entretanto, comprovou-se experimentalmente que qualquer criptomoeda baseada em blockchain, não apenas o Bitcoin, apresentava um trilema insolúvel, o qual implicava que nenhuma delas poderia ser completamente descentralizada, segura e escalável. Não era possível, portanto, atingir a perfeição nestes três requisitos ao mesmo tempo, já que, para aumentar um deles, devia ser em detrimento de diminuir os outros dois.

Entretanto, comprovou-se experimentalmente que qualquer criptomoeda baseada em blockchain, não apenas o Bitcoin, apresentava um trilema insolúvel, o qual implicava que nenhuma delas poderia ser completamente descentralizada, segura e escalável. Não era possível, portanto, atingir a perfeição nestes três requisitos ao mesmo tempo, já que, para aumentar um deles, devia ser em detrimento de diminuir os outros dois.

Bitcoin como dinheiro ou como reserva de valor?

Depois de conhecer a lentidão do Bitcoin, cabe a seguinte pergunta: como é que uma moeda virtual como o Bitcoin, que no máximo consegue realizar até 7 transações por segundo, seria capaz de concorrer com operadoras de pagamento como Visa ou Mastercard que conseguem até 24 000 transações por segundo?

Efetivamente, como assim determinava o trilema, o Bitcoin tem suas limitações. A segurança e descentralização do Bitcoin são bastante superiores a sua escalabilidade. Desta maneira, a pesar de que a ideia inicial do Bitcoin era a de ser considerada como moeda, suas características, dado o contexto econômico inflacionário o qual vivenciamos, fizeram com que ele tenha se tornado uma reserva de valor. Ou seja, uma espécie de ouro digital.

Ouro ou Bitcoin?

“O valor não é intrínseco. Não existe valor intrínseco nas coisas. O valor está dentro de nós, na maneira em que reagimos às condições do ambiente.” L. V. Mises

Realmente, cabe então a pergunta: quem é portanto melhor como reserva de valor: ouro o Bitcoin? Em verdade, ser melhor ou ser pior são conceitos relativos que não cabe a mim deliberar e sim ao mercado. Quem sou eu para julgar frente à grande clarividência do livre mercado? É o mercado quem deve determinar quem é melhor ou pior e isso dependerá das circunstâncias.

São precisamente estas circunstâncias opressoras, e de perda lacerante de liberdades dos indivíduos, que fizeram com que o Bitcoin se tornasse um sucesso. Com certeza, o mercado não teria dado à luz a semelhante inovação se já vivêssemos num entorno livre.

Muitos, principalmente os investidores tradicionais, pensam que o ouro é claramente melhor, pois ao contrário do Bitcoin, o ouro é tangível. Contudo, como vimos no capítulo anterior, governos já confiscaram o ouro dos cidadãos várias vezes ao longo da história e, sendo assim, ser material é uma grande desvantagem nesse ambiente. Além disso, em circunstâncias ainda mais opressoras, é duvidável que alguém consiga sair de seu país carregando ouro. Já ao contrário, ninguém pode confiscar o Bitcoin, pois até onde se sabe, resulta impossível hoje em dia extrair da cabeça de alguém as 12 ou 24 palavras que compõem a frase de recuperação, as quais dão acesso aos bitcoins dos usuários.

De outro ponto de vista, poderia-se afirmar que o valor do ouro está em suas propriedades intrínsecas, enquanto que o valor do Bitcoin está nas suas propriedades extrínsecas, no sentido em que ele tem valor devido fundamentalmente às propriedades do entorno no qual se encontra, um entorno suportado por muitos nós validadores e por muitos mineradores, sem os quais o Bitcoin apenas seriam números escritos numa planilha de Excel.

Em qualquer caso, dissociar a parte intrínseca da parte extrínseca não faz o menor sentido. O que significa realmente ter valor intrínseco? Imagine-se uma pessoa perdida há dias no deserto, será que ela daria mais valor a um quilograma de ouro ou a um litro de água? A resposta é clara e através da mesma podemos entender que não devemos separar o objeto, o qual queremos precificar, do seu entorno, pois é este último quem realmente determina o valor do objeto. Sendo assim, os objetos devem se precificar somando, e não desnudando, a parte intrínseca da extrínseca.

O Bitcoin é um bem escasso

Ao contrário dos balanços dos bancos centrais, que não param de aumentar, e os quais estão relacionados com a quantidade de dinheiro impresso física ou criado digitalmente, a quantidade de bitcoins criados ao longo do tempo, segundo está escrito no seu algoritmo, tenderá a diminuir gradualmente. Efetivamente, no código fonte do Bitcoin está implementada uma função chamada GetBlockSubsidy, corriqueiramente conhecida como halving, a qual estipula que a recompensa que os mineradores ganham por fechar cada bloco deve ser dividida pela metade a cada 4 anos, até que o total de bitcoins, 21 milhões, sejam minerados. Essa política monetária des-inflacionária torna a criação do Bitcoin cada vez menor com o tempo. A ideia por trás disso é a de fazer do Bitcoin um bem escasso, igual que o ouro.

É importante observar como, graças a esta implementação, o Bitcoin satisfaz todas as características, estudadas no capítulo II, que um item deve possuir para se tornar dinheiro:

É importante observar como, graças a esta implementação, o Bitcoin satisfaz todas as características, estudadas no capítulo II, que um item deve possuir para se tornar dinheiro:

- O Bitcoin é durável, pois ele é apenas informação.

- Ele é fungível, pois o Bitcoin de Fulano é igual ao Bitcoin de Beltrano.

- Ele possui valor por se só, um valor, porém, maiormente extrínseco.

- Ele é divisível até uma cem milionésima parte (0,00000001 Bitcoin, conhecido também como 1 satoshi).

- Ele é escasso.

O Bitcoin é uma moeda programável

Efetivamente, o Bitcoin é extremamente lento para ser usado como moeda. Contudo, o fato dele ser apenas informação o torna uma moeda programável, convertendo-se assim numa ótima ferramenta adaptável às diferentes necessidades dos usuários.

Essa capacidade de ser programável foi aproveitada recentemente para criar um novo protocolo, a chamada Lightning Network, o qual consiste em abrir canais de pagamento entre detentores de Bitcoin, a partir dos quais podem se efetivar transações de maneira instantânea e com custo quase zero, as quais apenas são comunicadas oficialmente à blockchain quando estes canais de pagamento são fechados. Desta maneira, foi demonstrado como o Bitcoin possui potencial de crescimento radial, como as camadas de uma cebola, podendo construir outros protocolos acima dele. A ideia é que o Bitcoin seja o núcleo duro ou hardcore, núcleo de segurança extrema, e camadas extras, com  propriedades complementares, possam ser construídas a partir da anterior.

propriedades complementares, possam ser construídas a partir da anterior.

Já existem carteiras que implementam o protocolo Lightning. Phoenix e Blue Wallet são dois exemplos.

Dinheiro dos governos, dinheiro das empresas e dinheiro do povo

“Libre, not Libra.” Andreas Antonopoulos

Como temos visto, o Bitcoin provocou toda uma explosão de moedas alternativas. Tamanha empolgação levou outras gigantes como Facebook a se animar e acabar lançando sua própria criptomoeda, a chamada Libra. Entretanto, devido à enorme quantidade de usuários de Facebook, o eventual uso da Libra representava uma séria ameaça ao domínio do dólar e outras moedas fiat importantes. E sendo assim, foi completamente barrada pelos governos, principalmente Europa e EUA.

Pouco tempo depois alguns países como a China anunciaram que também lançariam sua própria criptomoeda, abrindo assim a possibilidade de que todos os governos acabem, mais tarde ou mais cedo, emitindo uma moeda criptografada soberana. Os países estão de fato procurando meios para concorrer contra o Bitcoin, mas a intenção deles não é criar uma moeda baseada numa blockchain pública e de cunhagem imutável como é o Bitcoin, se não moedas privadas cuja emissão continue sendo controlada e mudada à vontade quando precisarem. Ou seja, nada diferente do que existe atualmente com o dinheiro fiat; o mesmo cachorro com diferente colar.

O Bitcoin tem quebrado o monopólio governamental de cunhagem da moeda. A partir de agora, os usuários terão que escolher dentre três formas de dinheiro: o dinheiro dos governos (futuramente apenas em formato digital, não mais físico), o dinheiro das empresas, como a Libra, ou o dinheiro do povo.

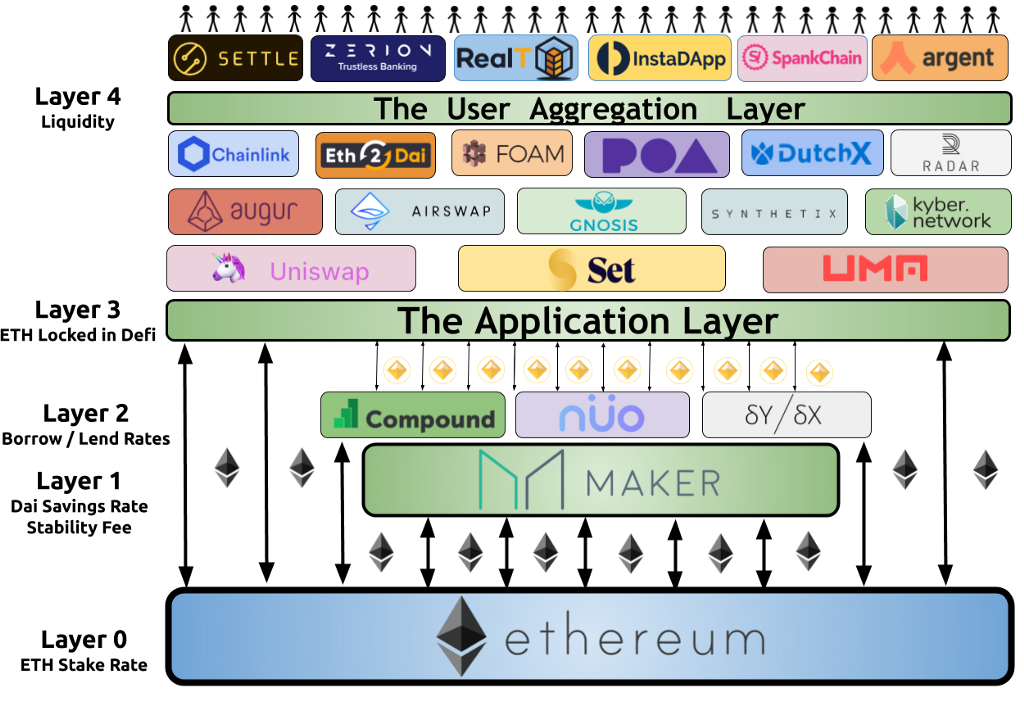

Fonte: https://bankless.substack.com/ (Ryan Sean Adams & David Hoffman)

Propostas de Melhora do Bitcoin (BIPs)

Apesar de ter dado a impressão do contrário, o código fonte do Bitcoin pode ser mudado. Mudanças no código podem efetivamente serem realizadas através das chamadas BIPs (Bitcoin Improvement Proposals), ou Propostas de Melhora do Bitcoin, feitas por meio da plataforma de código aberto Github. Qualquer um pode submeter uma proposta de mudança, a qual será analisada pela comunidade, quem possui grandes incentivos em aprovar uma mudança que aprimore o código. Desta maneira, caso for considerada favoravelmente, essa atualização ficará disponível para os validadores.

As BIPs são documentos que fornecem informação à comunidade ou documentos que descrevem novas características que poderiam ser implementadas no próprio Bitcoin ou, no seu entorno de programação. Existem 3 tipos de BIPs:

- A BIP informacional, a qual adverte de problemas ou propõe novas orientações.

- A BIP padrão, a qual propõe mudanças que afetarão a todas, ou grande parte, das implementações do Bitcoin, atingindo inclusive o código fonte. Por causa disso, as BIPs padrão precisam de um consenso comunitário.

- A BIP processual, as quais propõem mudanças, como as BIP padrão, mas que não afetam ao código fonte, se não ao entorno do protocolo. Entretanto, habitualmente também requerem consenso.

Bifurcações duras e bifurcações suaves

A diferença de entornos centralizados, nos quais o consenso é ditado ou imposto desde cima, em entornos descentralizados como o do Bitcoin atingir consenso não é nem tão fácil, nem tão rápido, até porque nem validadores, nem mineradores estão obrigados a aceitar as atualizações propostas. Efetiva e praticamente, o Bitcoin é livre.

Já que as mudanças não têm por que serem aceites, pode acontecer que alguns nós não atualizem suas regras de consenso, e sendo assim, não poderiam validar blocos criados por nós que sim atualizaram as regras. Se esta discrepância persiste, a blockchain original acaba se desmembrando em duas, uma com as regras novas e outra com as regras antigas, acontecendo o que se conhece como bifurcação dura (hard fork). As bifurcações duras às vezes tornam-se necessárias para salvar a blockchain de algum bug e outras vezes são sugeridas por desenvolvedores discordantes através dos chamados software forks. Efetivamente, caso estes grupos disponham de apoio suficiente de validadores e mineradores, cria-se uma cópia da blockchain original, contendo todas as transações até o último bloco minerado, e continua-se minerando blocos numa blockchain já diferente, desmembrada da anterior.

A blockchain de Bitcoin já passou por várias bifurcações duras deste tipo, sendo o Bitcoin Cash, produzida a partir do bloco 478558, uma das mais importantes e polêmicas. Outras bifurcações como Bitcoin Gold, Bitcoin Diamond ou Bitcoin Satoshi’s Vision podem resultar familiares ao leitor.

Entretanto, a maioria das mudanças do Bitcoin são feitas através de BIPs que apenas aprimoram o código ou seu entorno, sem mudar muito sua essência. Neste caso se diz que a blockchain sofreu uma bifurcação suave (soft fork). Uma das bifurcações suaves mais conhecidas e mais suplicadas pelos usuários, devido às subidas das taxas de transferência, foi o chamado SegWit ou Segregated Witness (Testemunha Segregada), implementado através da proposta BIP141. O SegWit foi importante porque aprimorava a maleabilidade das transações, implementava um suporte adequado para protocolos de segunda camada, como a Lightning Network, e deixava mais espaço nos blocos, o que diminuiu consideravelmente os custos de transação.

A REVOLUÇÃO DENTRO DA REVOLUÇÃO: ETHEREUM

Ethereum

Em 2013, um menino autodidata de 19 anos chamado Vitalik Buterin, pensou em desenvolver uma BIP, uma proposta de melhora do Bitcoin. Sua ideia consistia em generalizar o Bitcoin para que se tornasse mais abrangente, de maneira a poder transacionar qualquer informação e não apenas dinheiro virtual. Com isso, o Bitcoin se tornaria a base para o desenvolvimento de muitas aplicações. Entretanto, quando Buterin tentou implementar sua proposta percebeu que não daria certo, pois o próprio código do Bitcoin, como temos visto, prima a descentralização e segurança por cima da escalabilidade. Contudo, longe de desistir, Buterin pensou que seria melhor criar um entorno diferente desde zero e para isso juntou-se a um grupo de desenvolvedores, fundando a rede de Ethereum.

Em 2013, um menino autodidata de 19 anos chamado Vitalik Buterin, pensou em desenvolver uma BIP, uma proposta de melhora do Bitcoin. Sua ideia consistia em generalizar o Bitcoin para que se tornasse mais abrangente, de maneira a poder transacionar qualquer informação e não apenas dinheiro virtual. Com isso, o Bitcoin se tornaria a base para o desenvolvimento de muitas aplicações. Entretanto, quando Buterin tentou implementar sua proposta percebeu que não daria certo, pois o próprio código do Bitcoin, como temos visto, prima a descentralização e segurança por cima da escalabilidade. Contudo, longe de desistir, Buterin pensou que seria melhor criar um entorno diferente desde zero e para isso juntou-se a um grupo de desenvolvedores, fundando a rede de Ethereum.

Ethereum, ou melhor dito, Ethereum Virtual Machine, é uma plataforma pública e livre baseada em blockchain com a capacidade de poder executar programas. Assim, o Ethereum oferece o entorno perfeito para que qualquer usuário construa aplicativos descentralizados, comumente chamados dapps (decentralized apps).

O Ether

Exceto algumas pequenas diferenças como a maior rapidez de mineração, estimada em uns 15 segundos de média, o funcionamento da blockchain de Ethereum, na sua versão atual, a 1.0, é bastante parecida ao funcionamento da blockchain de Bitcoin. Desde o ponto de vista dos incentivos, o sistema atual de Ethereum também usa nós validadores e mineradores que realizam hashes para fechar blocos e receber com isso sua recompensa chamada de Ether, ou abreviadamente, ETH.

Uma das diferenças talvez mais importantes é que, ao contrário do Bitcoin, o Ether não é só uma moeda senão uma moeda dentro um entorno de programação. Efetivamente, o ETH é a moeda que atua como meio de pagamento para que os mineradores selem transações contendo a informação que faz os programas rodarem. Esta taxa é chamada de gás. O gás é pago em Gweis, ou Gigaweis. Os Gigaweis são subunidades do ETH. Especificamente, 1 Gwei equivale a 0,000000001 ETH. Contudo, a unidade mínima do ETH seria o wei, a qual seria análoga ao shatoshi em Bitcoin. A equivalência entre ETH e wei seria:

1 Ether = 1 000 000 000 000 000 000 wei

No entorno da rede virtual de Ethereum, o gás, especificamente 1 Gwei, é a unidade mínima de trabalho computacional feito pelos mineradores. Assim, dependendo da capacidade da rede, esse trabalho computacional pode se tornar mais relaxado ou mais puxado, o qual marca o preço do gás. Por exemplo, quando a rede de Ethereum estiver saturada, o preço do gás sobe, pois nesse caso haveria que pagar mais por requisitar os serviços de um minerador. Já se os mineradores estiverem ociosos, o atendimento se torna barato e o preço do gás cai.

No entorno da rede virtual de Ethereum, o gás, especificamente 1 Gwei, é a unidade mínima de trabalho computacional feito pelos mineradores. Assim, dependendo da capacidade da rede, esse trabalho computacional pode se tornar mais relaxado ou mais puxado, o qual marca o preço do gás. Por exemplo, quando a rede de Ethereum estiver saturada, o preço do gás sobe, pois nesse caso haveria que pagar mais por requisitar os serviços de um minerador. Já se os mineradores estiverem ociosos, o atendimento se torna barato e o preço do gás cai.

Outro conceito importante além do preço do gás é o limite do gás. Podemos entender o limite do gás usando a mesma analogia dos ônibus que aplicamos para entender o funcionamento da blockchain do Bitcoin. A diferença está em que, no caso do Bitcoin, com algumas ressalvas, cada transação equivalia basicamente a um passageiro. Já no caso do Ethereum, ao invés do ônibus transportar passageiros, ele transportaria famílias, sendo estas famílias pequenas, no caso de uma simples transferência de ETH, ou grandes, caso forem transações mais complexas que envolvam maior número de bytes. Desta maneira, o limite do gás seria a quantidade de gasolina máxima que cada uma destas famílias estaria disposta a fornecer para que o ônibus chegue a seu destino.

Uma vez que o preço do gás e o limite do gás são fixados, a transação é processada. O usuário acabará pagando a taxa de transação, sendo esta igual a:

Taxa_Transação = Gas_Consumido * Preço_Gas

Se esta taxa de transação requerida for menor ou igual que o produto do limite do gás vezes seu preço, pago pelo usuário, então a transação será efetivada e o restante do gás usado até o limite será devolvido. Já se esta taxa de transação requerida for maior que o produto do limite do gás vezes seu preço, então a transação não será efetivada, mas esse produto sim será cobrado pelo minerador, pois ele gastou esforço computacional em tentar efetivá-la.

Outro problema que pode acontecer seria no caso de oferecer um preço do gás baixo demais. De fato, se esse valor não for suficiente, o motorista do ônibus não aceitará dar carona para essa família e acabará indo embora sem eles. Ou seja, essa transação não será completada, ficando pendente (pending transaction). Isso acontece porque os mineradores são incentivados a colocar no bloco as transações dos usuários que mais rendam, pois se não fosse assim a rede estaria continuamente saturada, tornando-a inútil. Nesse caso então, essa família teria que esperar que outro motorista aceite dar carona por esse valor ou, senão, ela teria que pagar mais pelo preço do gás, pois no momento em que eles querem viajar os mineradores estariam muito ocupados.

Tudo isso pode parecer um tanto confuso, mas a maioria das carteiras de Ethereum estimam automaticamente tanto o preço do gás quanto o limite necessário. Portanto, o usuário não tem que se preocupar na forma em que este mecanismo funciona.

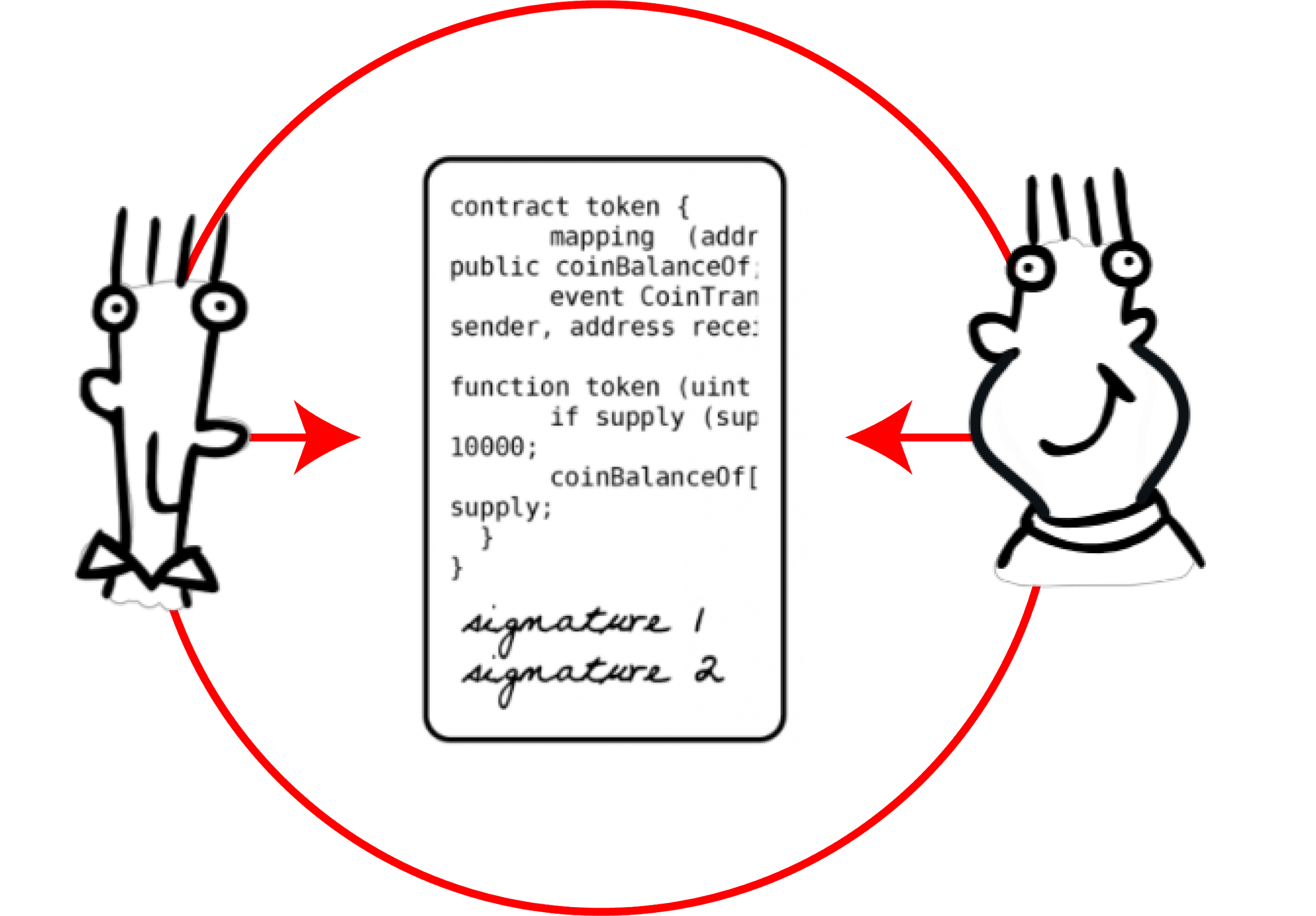

Contratos inteligentes

Além de proteger aos usuários das perdas de poder aquisitivo, o grande potencial do Bitcoin está em que permite que as pessoas transacionem livremente sem necessidade de intermediários, neste caso os bancos. Já o grande potencial de Ethereum está em que permite aos usuários assinar acordos através dos chamados contratos inteligentes ou smart contracts, para os quais também nenhum tipo de intermediário é necessário.

Isto pode parecer fútil, mas é completamente disruptivo. De fato, por primeira vez na história da economia e as finanças, pessoas não precisam de terceiros para fechar acordos. Os contratos inteligentes acabam com o grande atrito em forma de tempo e dinheiro que o sistema tradicional impõe na hora de empreender e transacionar. Agora, com poucos cliques de mouse, desde qualquer terminal, qualquer usuário pode estabelecer acordos com outras partes interessadas ainda sem sequer ter se conhecido.

Um exemplo de contrato inteligente simples, na linguagem de Solidity, a linguagem padrão de Ethereum, seria o seguinte:

contract Nascimento {

string store = “No dia 5/11/2020 nasceu Maria Silva Silva”;

}

Este contrato (contract) chamado “Nascimento” cria um espaço na blockchain de Ethereum, onde é armazenada (store) uma cadeia de caracteres (string) que indica o nascimento de alguém. Este contrato, porém, não estaria completo, pois precisaria implementar outras funções como, por exemplo, pedir a assinatura do usuário, através da sua chave privada. Em qualquer caso, acreditamos ser suficiente para ter uma ideia do funcionamento de um contrato inteligente.

Este contrato (contract) chamado “Nascimento” cria um espaço na blockchain de Ethereum, onde é armazenada (store) uma cadeia de caracteres (string) que indica o nascimento de alguém. Este contrato, porém, não estaria completo, pois precisaria implementar outras funções como, por exemplo, pedir a assinatura do usuário, através da sua chave privada. Em qualquer caso, acreditamos ser suficiente para ter uma ideia do funcionamento de um contrato inteligente.

Os contratos inteligentes abrem toda uma gama de possibilidades dentro da rede Ethereum, sendo os ERC tokens uma das formas mais usadas até a presente data. Entretanto, antes de aprofundar nesses ERC tokens se torna necessário entender primeiro outros detalhes.

Oráculos

Muitos contratos inteligentes precisam de informações do exterior para serem automaticamente construídos ou para serem rodados de maneira autônoma. O mecanismo através do qual essa informação é alimentada do exterior para o interior da blockchain é através dos chamados oráculos, os quais interagem com determinados websites através de Application Programming Interfaces (APIs). Simplificadamente, os oráculos são a ponte de ligação entre o mundo físico e o mundo virtual.

Muitos contratos inteligentes precisam de informações do exterior para serem automaticamente construídos ou para serem rodados de maneira autônoma. O mecanismo através do qual essa informação é alimentada do exterior para o interior da blockchain é através dos chamados oráculos, os quais interagem com determinados websites através de Application Programming Interfaces (APIs). Simplificadamente, os oráculos são a ponte de ligação entre o mundo físico e o mundo virtual.

Os oráculos são tão necessários quanto delicados, pois ao interagir com o mundo fora da blockchain representam pontos centrais de vulnerabilidade. Esta vulnerabilidade foi de fato aproveitada recentemente (fevereiro 2020) por um hacker usando um tipo especial de contrato inteligente para empréstimos instantâneos (flash loans), empréstimos que são assinados e encerrados ainda no mesmo bloco.

A comunidade ainda se debate sobre como resolver o chamado problema dos oráculos: se construir oráculos mais seguros, porém centralizados, ou se construir oráculos mais descentralizados, porém imparáveis ante eventuais falhas.

Sistema de Arquivos Interplanetário (IPFS)

A descentralização da Web 3.0 introduzida pelas criptomoedas, e neste caso especificamente por Ethereum, permite mudar radicalmente a maneira em que os usuários acessam à informação. Atualmente, os usuários acessam a suas plataformas habituais (email, sites de notícias, redes sociais, sites de streaming, …) estabelecendo uma comunicação desde seu terminal (computador, celular ou tablet) até o servidor, o qual hospeda essa informação. Neste sentido, os usuários dependem dos servidores, os quais detêm todo o poder da informação nas suas mãos. É bem-sabido que estes entes centrais representam pontos de vulnerabilidade da rede, os quais deixam expostos a seus usuários em caso de falha. Efetivamente, vazamentos de dados íntimos dos usuários, ou o tráfico destes dados com fins comerciais ou políticos, têm sido frequentes em plataformas conhecidas durante os últimos anos.

O Sistema Interplanetário de Arquivos ou InterPlanetary File System (IPFS) resolve esse problema. Neste sistema ao invés de acessar ao servidor, o usuário, desde sua terminal, solicita a informação a todos os nós que, descentralizadamente, a possuem. A grande vantagem deste sistema é que como a informação fica distribuída, esta não pode ser censurada nem o acesso a ela pode ser barrado.

O Sistema Interplanetário de Arquivos ou InterPlanetary File System (IPFS) resolve esse problema. Neste sistema ao invés de acessar ao servidor, o usuário, desde sua terminal, solicita a informação a todos os nós que, descentralizadamente, a possuem. A grande vantagem deste sistema é que como a informação fica distribuída, esta não pode ser censurada nem o acesso a ela pode ser barrado.

Serviço de Nomes de Ethereum (ENS)

O sistema IPFS pode ser implementado através do chamado Serviço de Nomes de Ethereum ou Ethereum Name Service (ENS). Este serviço de ENS é o que as DNS são no protocolo TCP/IP. Neste protocolo de transferência de dados entre terminais, cada terminal é identificada por uma IP, ou seja, por um número de 4 octetos nada fácil de lembrar. Para então facilitar o uso, o Sistema de Nomes de Domínio ou Domain Name Service (DNS) permite associar um nome comum a uma IP.

O sistema IPFS pode ser implementado através do chamado Serviço de Nomes de Ethereum ou Ethereum Name Service (ENS). Este serviço de ENS é o que as DNS são no protocolo TCP/IP. Neste protocolo de transferência de dados entre terminais, cada terminal é identificada por uma IP, ou seja, por um número de 4 octetos nada fácil de lembrar. Para então facilitar o uso, o Sistema de Nomes de Domínio ou Domain Name Service (DNS) permite associar um nome comum a uma IP.

De maneira análoga, o sistema ENS, portanto, associa um nome fácil de lembrar a uma chave pública da carteira de um usuário, que por sua vez pode ficar atrelada a um espaço de memória no sistema IPFS. Ou seja, o serviço ENS permite ao usuário dispor de um espaço web, que ademais de se tornar seu site pessoal, também seria sua carteira.

Antes de continuar nos adentrando no mundo do Ethereum é importante reparar em como, o sistema ENS depende do sistema IPFS, o qual depende de um contrato inteligente, o qual, por sua vez, depende da blockchain de Ethereum. Os protocolos finais são apenas possíveis graças a que existem os anteriores. Neste sentido, os protocolos de Ethereum emergem de maneira orgânica.

Organizações Autônomas Descentralizadas (DAOs)

Devido mais uma vez à centralização, muitos usuários têm perdido a confiança nas instituições. Ditas instituições seriam de fato mais eficientes se não estivessem controladas por dirigentes, os quais, por serem pontos de falha, sempre são susceptíveis a subornos ou outros tipos de ataques.

Graças à blockchain de Ethereum, coletivos de indivíduos com propósitos em comum podem criar um conjunto de regras específicas e plasmá-las em um contrato inteligente, o qual e xecutaria automaticamente, sem necessidade de supervisores, as ações já pré-determinadas no mesmo. Este tipo de organizações chamam-se de Organizações Autônomas Descentralizadas ou Decentralized Autonomous Organizations (DAOs) e sua criação tem se multiplicado nos últimos anos.

xecutaria automaticamente, sem necessidade de supervisores, as ações já pré-determinadas no mesmo. Este tipo de organizações chamam-se de Organizações Autônomas Descentralizadas ou Decentralized Autonomous Organizations (DAOs) e sua criação tem se multiplicado nos últimos anos.

Ao contrário do que possa parecer, a maioria das DAOs não são  organizações privadas ou fechadas. Elas são organizações públicas na blockchain de Ethereum, accessíveis a participantes ou colaboradores, caso estes compartilhem os mesmos objetivos.

organizações privadas ou fechadas. Elas são organizações públicas na blockchain de Ethereum, accessíveis a participantes ou colaboradores, caso estes compartilhem os mesmos objetivos.

As plataformas Aragon ou MolochDAO podem ser boas opções para o leitor criar sua própria DAO ou para coordenar um projeto e pedir financiamento caso tiver uma ideia original.

MakerDAO. Moedas estáveis

Uma das DAOs mais importantes é MakerDAO. MakerDAO é uma comunidade encarregada de manter e governar o protocolo Maker, o qual permite aos usuários criar uma criptomoeda chamada DAI, a partir de outras criptomoedas usando estas últimas como colateral.

Uma das DAOs mais importantes é MakerDAO. MakerDAO é uma comunidade encarregada de manter e governar o protocolo Maker, o qual permite aos usuários criar uma criptomoeda chamada DAI, a partir de outras criptomoedas usando estas últimas como colateral.

O interessante da criptomoeda DAI é que ela é atrelada ao dólar. Este tipo de criptomoedas, na verdade tokens (vamos entender isso justamente no próximo apartado), que mantém sua paridade com alguma moeda fiat se denominam moedas estáveis ou stable coins. As moedas estáveis são muito importantes porque protegem aos usuários do mundo cripto dos episódios de forte volatilidade que às vezes sofrem as criptomoedas; volatilidade que, por outro lado, é natural devido à baixa capitalização que ainda possui este mercado.

As moedas estáveis também permitem aos usuários mais tradicionais sair do mundo fiat e entrar no mundo cripto, tirando proveito das suas vantagens, sem, por falta de confiança, ter exposição às criptomoedas.

DAIs, vaults e CDPs

O DAI é criado depositando uma criptomoeda ou token como colateral dentro de um tipo especial de contrato inteligente chamado de cofre ou vault. A estabilidade do DAI é feita através de um sistema de pesos e contrapesos baseado na lei da oferta e da demanda, com o intuito de atrelar seu preço ao preço do dólar (USD). Para isso, o protocolo Maker implementou dois mecanismos: a taxa de estabilidade ou stability fee (SF), a qual incide na oferta de DAIs, e a chamada taxa de poupança do DAI ou DAI Savings Rate (DSR), a qual incide na demanda por DAIs.

O DAI é criado depositando uma criptomoeda ou token como colateral dentro de um tipo especial de contrato inteligente chamado de cofre ou vault. A estabilidade do DAI é feita através de um sistema de pesos e contrapesos baseado na lei da oferta e da demanda, com o intuito de atrelar seu preço ao preço do dólar (USD). Para isso, o protocolo Maker implementou dois mecanismos: a taxa de estabilidade ou stability fee (SF), a qual incide na oferta de DAIs, e a chamada taxa de poupança do DAI ou DAI Savings Rate (DSR), a qual incide na demanda por DAIs.

Por exemplo, se o preço do DAI ficar por baixo de 1 USD torna-se necessário aumentar a oferta de DAIs no mercado para desvalorizá-lo. Para isso, a taxa de estabilidade é diminuída. Esta taxa de estabilidade seria a taxa anual que o usuário pagaria por cunhar DAI e estar usufruindo dele. Desta maneira, se a taxa de estabilidade for diminuída, o incentivo para cunhar DAIs aumentaria, o qual por sua vez faria aumentar a oferta de DAIs no mercado, o que levaria seu preço a cair frente ao dólar.

Já ao contrário, se o preço do DAI ficar por cima de 1 USD, a taxa de estabilidade seria aumentada, o qual incentivaria a liquidar empréstimos, ou seja, a destruir DAIs. Nesse caso, o contrato inteligente é encerrado, e para isso, os DAIs criados são entregues. A partir daí, o cofre é aberto, os DAIs entregues são destruídos e finalmente o colateral é resgatado. Essa “queima de DAIs” diminui logicamente sua oferta, o qual provocaria uma subida de seu preço frente ao dólar.

Estas cunhagens e queimas de DAIs através da taxa de estabilidade são, digamos, um ajuste grosso com o intuito de atingir fundamentalmente a oferta. Entretanto, pode ser usada também a DAI Savings Rate (DSR) para mexer na demanda, efetuando uma espécie de ajuste fino. De fato, se a DSR subir, os usuários seriam incentivados a estocar DAI em um contrato inteligente, o qual equivale, digamos, a depositar o DAI numa conta poupança. Logicamente, se os juros por estocar DAI aumentarem, sua demanda também aumentaria, o qual provocaria uma subida de seu preço frente ao dólar. E ao contrário, se a DSR baixar, os incentivos por comprar DAI para poupar diminuiriam, diminuindo assim também sua demanda, o qual provocaria uma queda de seu preço frente ao dólar.

Observe-se como o funcionamento do DAI é bastante parecido aos mecanismos usados pelos bancos centrais, estudados no capítulo anterior. Lembre-se como, nas operações de mercado aberto os bancos centrais ficam com um colateral (títulos de dívida) em troca de dinheiro novo, o qual faz baixar a taxa básica de juros, desvalorizando o preço do dinheiro. Já no protocolo Maker, de maneira similar, ao depositar uma criptomoeda ou token como colateral se recebem DAIs, aumentando sua oferta, e portanto, levando a sua desvalorização.

A diferença, entretanto, entre um banco central e o protocolo Maker é que, pelas razões que estudamos no capítulo anterior, o primeiro tem uma tendência a desvalorizar continuamente o preço do dinheiro. Já o segundo, diretamente não, apesar de que, indiretamente, já que todas as moedas fiat são forçadas a sua desvalorização, o DAI, estará logicamente atrelado a tal desvalorização.

Do ponto de vista técnico, quando o DAI é cunhado, diz-se que usuário tomou uma Posição de Débito Colateralizado ou Collateralized Debt Position (CDP). Ou seja, o usuário possui uma dívida, os DAIs cunhados, a qual se encerra caso o colateral usado como garantia perca uma certa porcentagem do seu valor. Essa fração se chama porcentagem de liquidação (liquidation ratio) e o protocolo Maker a situa em 150%. Esta porcentagem de segurança determina efetivamente o preço de liquidação do CDP através da seguinte formula:

Preço_liquidação = DAI_cunhado * Porcentagem_liquidação / Quantidade_colateral

Podemos entender tudo mediante um exemplo. O preço atual de 1 ETH são aproximadamente 400 dólares, então suponhamos que 1 ETH = 400 DAIs. Poderíamos então usar 1 ETH como colateral para cunhar 400 DAIs. Mas se o fizermos estaríamos cunhando DAIs a partir do total, o 100% do ETH usado, e isso não é possível. Efetivamente devemos colocar no mínimo um 150% de colateral. Ou seja, como mínimo 1,5 vezes mais valor em ETH que valor em DAI. Por segurança, porém, o recomendável é escolher de 200% para cima. Então, supondo um 200% de colateral, podemos cunhar de maneira segura 200 DAIs deixando 1 ETH como depósito dentro do vault. Desta maneira, se o valor do ETH oscilar ao redor de 400 dólares o vault estará seguro. Entretanto, se esse valor cair por baixo de 300 dólares, que seria o preço de liquidação, dado pela fórmula anterior:

200 DAIs * 1,5 / 1 ETH = 300 DAIs = 300 USD

então automaticamente se ativa o chamado processo de liquidação, através do qual o colateral do usuário é vendido com um desconto do 3% em troca de DAIs, os quais são usados para pagar a dívida. Além disso, o procolo cobrará a chamada multa por liquidação, situada no 13% do total colateralizado. Com isso o contrato inteligente do vault é encerrado. O usuário então perde seu colateral, mas fica com os DAIs que ele tomou emprestados e que não foram devolvidos.

As posições de CPD podem parecer arriscadas, mas não o são desde que o usuário faça uma gestão adequada do seu vault, mantendo uma posição colateralizada de 200% ou 250% como mínimo. Desta maneira, gerenciando adequadamente esse risco, o usuário poderá usufruir perpetuamente de seus DAIs, os quais são uns dos principais tokens que abrem a porta a inúmeros protocolos financeiros descentralizados, alguns dos quais estudaremos na próxima seção.