A atual crise financeira americana ilustra de modo tão claro as conseqüências das distorções que o estado provoca na economia que ela deveria figurar em todos os livros-texto.

Vejamos.

Em 2001/2002, os EUA estavam em uma leve recessão provocada pelo estouro da bolha da NASDAQ, pelo 11 de setembro e pelo colapso da Enron.

O que fez então o Federal Reserve para tentar evitar a recessão?

(Adendo: os governos, em todos os lugares, sempre partem do princípio de que recessões são coisas infaustas que devem ser evitadas a todo custo – quando, na verdade, recessões nada mais são do que desejáveis correções em uma economia que foi artificialmente inflada por injeções monetárias do banco central).

Repetindo: o que fez então o Federal Reserve para tentar evitar a recessão?

Ele trocou o toner da sua impressora e colocou-a em plena atividade. Tudo parte daquela velha ilusão keynesiana de que basta imprimir dinheiro e toda a riqueza será criada. Dali em diante a impressora nunca mais foi desligada.

Em dezembro de 2001, a base monetária era de 605 bilhões de dólares.http://research.stlouisfed.org/publications/usfd/20011227/usfd.pdf (página 2)

Em agosto de 2007, ela já era de 860 bilhões de dólares. (http://research.stlouisfed.org/publications/usfd/page3.pdf)

Um aumento de 42%.

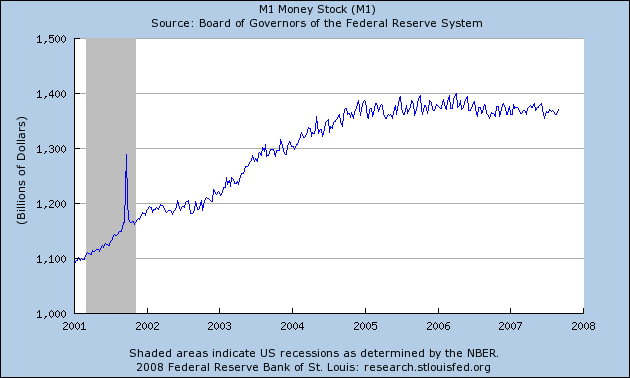

Em termos de M1, o aumento foi de 24,5%:

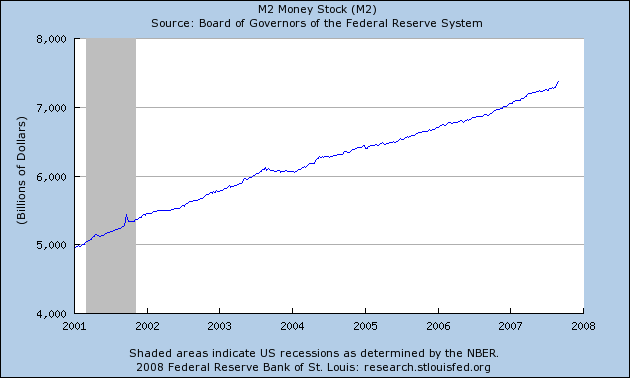

Em termos de M2, o aumento foi de 46%:

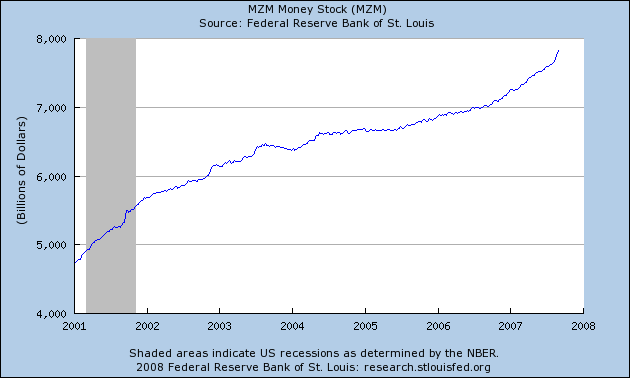

Em termos de MZM (Money of Zero Maturity – Dinheiro de Maturidade Zero; é uma medida da oferta monetária criada nos anos 1990. É igual ao M2, menos os depósitos a prazo, mais todo o dinheiro em fundos mútuos que investem em dívidas de curto prazo. Inclui todos os tipos de instrumentos financeiros que podem ser facilmente convertidos em dinheiro sem penalizações e sem riscos de perdas de capital. Em resumo: ele mede a quantidade de dinheiro que está imediatamente disponível na economia para gasto e consumo), o aumento foi de 64,5%:

Porém, a inflação de preços, em todo esse período, foi de 17%. (http://www.measuringworth.com/inflation/#)

Ainda que as estatísticas do governo americano não incluam alimentação, energia e imóveis em seus cálculos de inflação, por considerarem que esses itens têm preços muito voláteis – o que por si só já mascara em muito a inflação real – é válido perguntar: por que todo o aumento da oferta monetária não se transmutou em aumentos de preços?

Resposta: porque boa parte desse dinheiro não vai direto para a “economia real”; a maior parte é aplicada em modismos, como bolsa de valores e imóveis. E foi justamente nessas áreas que vimos o surgimento de bolhas insustentáveis.

A Teoria Austríaca explica que o aumento indiscriminado da base monetária – que consequentemente causa o aumento dos agregados monetários M1, M2, M3 E MZM – irá causar inflação de preços, investimentos errôneos e, finalmente, ciclos econômicos.

E foi exatamente esse tipo de distorção monetária criada pelo governo americano que gerou a febre imobiliária. Como previsto.

E como se não bastasse esse descontrole monetário, o governo ainda criou leis populistas que obrigavam os bancos a conceder financiamentos a pessoas sem qualquer condição financeira e/ou com histórico creditício duvidoso (ver mais aqui) – uma insensatez típica do ideal americano que proclama que ser dono de um imóvel é um direito natural.

Deu no que deu – e não tinha como dar algo diferente.

E o que fazer agora?

Nada. Absolutamente nada. Apenas deixar que o mercado encontre sozinho a solução.

Infelizmente, não foi essa a opção do governo americano. Lembre-se de que toda a crise (o estouro da bolha) começou no final de julho de 2007 e, desde então, o governo americano só fez intervir, crente de que assim poderia resolver a situação. Ele já patrocinou a compra do Bear Stearns pelo JP Morgan Chase, criou um programa de devolução de dinheiro de impostos (tax rebates), encampou as semi-estatais Fannie Mae e Freddie Mac, emprestou $85 bilhões para a AIG e agora vem tentando aprovar esse pacote de $700 bilhões de dólares para salvar seus camaradas das finanças.

Isso ajudou a melhorar a crise? Não. Ao contrário, piorou.

F.A. Hayek ganhou o Prêmio Nobel por ter demonstrado que é a manipulação arbitrária dos juros por parte do banco central que cria os ciclos econômicos. Em 1932, no auge da Grande Depressão, ele fez a seguinte descrição a respeito das estúpidas políticas monetárias que estavam sendo implementadas naquela época:

“Ao invés de facilitar a inevitável liquidação dos investimentos errôneos que foram induzidos pela expansão econômica dos últimos três anos, todos os meios imagináveis têm sido utilizados para impedir que o processo de reajustamento ocorra; e um desses meios – que tem sido repetidamente tentado, ainda que sem sucesso, desde os primórdios até os mais recentes estágios da depressão – é justamente a política da expansão deliberada do crédito…

“Combater a depressão por meio de uma forçosa expansão do crédito é tentar curar o mal fazendo uso do próprio meio que o criou; por estarmos sofrendo de uma má alocação da produção, queremos criar ainda mais más alocações – um procedimento que só irá levar a uma crise muito mais severa assim que a expansão creditícia acabar…. É provavelmente por causa desse experimento, bem como por causa das tentativas de se impedir quebradeiras logo que a crise surgiu, que estamos vivenciando uma depressão de duração e severidade excepcionais.”

Parece até que Hayek deu essa palestra recentemente.

A idéia por trás desse pacote de $700 bilhões que o governo americano insiste em querer aprovar pode ser perfeitamente resumida da seguinte forma: tirar dinheiro de pessoas que fizeram bons investimentos e dar esse dinheiro para pessoas que fizeram maus investimentos na esperança de que essas pessoas que fizeram maus investimentos irão fazer bons investimentos no futuro e que as pessoas que fizeram bons investimentos irão continuar fazendo bons investimentos ainda que elas tenham menos dinheiro para tal.

Nessa mesma linha, quando perguntado o que pensava sobre a idéia de o governo socorrer os mutuários afundados em toda sorte de dívidas, Ron Paul, inspirando-se em Bastiat, respondeu:

“Se eles gastaram mais dinheiro do que tinham e agora não estão conseguindo pagar suas dívidas, restam-lhes duas opções: ou eles cortam gastos e trabalham mais para quitar suas dívidas, ou, se necessário, entram com pedido de concordata. Mas eles não têm o direito de requerer que outras pessoas paguem a conta, pessoas essas que podem ser bem mais pobres e que mal estejam conseguindo se manter. Quando você pede que o contribuinte faça isso, uma outra pessoa fica em apuros para pagar a conta. Essa é uma verdade absoluta: Alguém sempre vai ter de pagar. Essa idéia de que não haverá vítimas é uma completa falácia.”

Em resumo: o que os EUA estão vivenciando agora é uma auto-correção do mercado a toda violência e distorção que lhe foi imposta pelo estado. O mercado pode ser enganado por algum tempo, mas, no final, sua realidade sempre prevalecerá. E o mercado está dizendo que os preços atuais dos imóveis e de todos os ativos baseados em imóveis estão artificialmente sobrevalorizados (artificialmente porque foi essa injeção monetária do Fed que causou esse fenômeno). Por isso, o mercado está demandando a correção desses preços.

Se o governo não se intrometer, deixar que os preços caiam normalmente e parar com essas nacionalizações de empresas insolventes, a recessão (leia-se: correção) será profunda, porém curta. Mas, se o governo ficar inventando paliativos, estratagemas e artifícios vários para manter os preços artificialmente elevados – como esse pacote de US$700 bilhões, felizmente reprovado – a recessão será muito mais longa, conquanto sua intensidade possa ser ligeiramente menor.

Toda e qualquer recessão sempre vai durar o tempo que o governo do momento estiver disposto a agüentar.

E os EUA estão vivenciando esse exemplo clássico.