Os mercados são cruelmente eficientes, o que em grande parte significa que as pessoas não irão se aventurar em projetos de investimentos arriscados que não estejam alinhados às preferências dos poupadores. Todas as oportunidades de lucro serão exploradas em equilíbrio, e nenhum projeto potencialmente lucrativo será deixado de lado.

Os mercados são cruelmente eficientes, o que em grande parte significa que as pessoas não irão se aventurar em projetos de investimentos arriscados que não estejam alinhados às preferências dos poupadores. Todas as oportunidades de lucro serão exploradas em equilíbrio, e nenhum projeto potencialmente lucrativo será deixado de lado.

Uma das conseqüências desastrosas da expansão do crédito é que muitos projetos que antes foram rejeitados pelos investidores irão agora ser empreendidos por causa dos sinais incorretos emitidos pelas taxas de juros artificialmente reduzidas para o mercado de capitais. Esses problemas serão acrescidos pelo fato de que os poupadores – devido à queda dos juros – irão retirar seus recursos reais do mercado de capitais, o que significa que os investimentos outrora lucrativos agora serão maus investimentos que darão prejuízos.

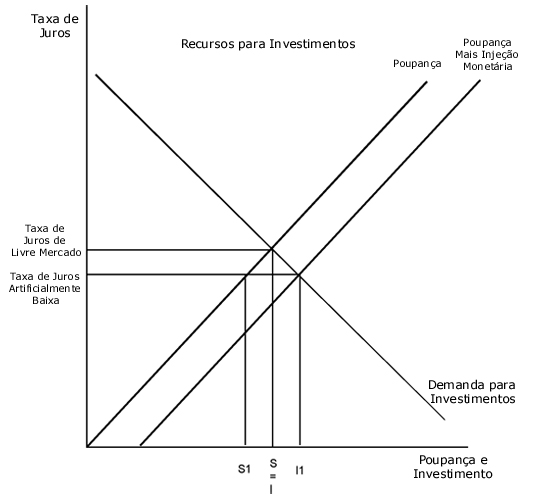

Isso tem dois componentes. Primeiro, pegando de F. A. Hayek, precisamos considerar o que é um “mercado funcionando corretamente” antes de considerarmos o que é um “mercado funcionando erroneamente”. Em um mercado de investimentos que esteja “funcionando corretamente”, o equilíbrio será estabelecido a uma taxa de juros em que o investimento (a quantidade demandada de recursos para investimentos) é igual à poupança (a quantidade fornecida de recursos para investimentos). Se as taxas de juros puderem flutuar livremente e, assim, fornecer sinais confiáveis ao mercado de capitais, os processos de mercado irão eliminar planos de produção não-lucrativos e recompensar planos de produção lucrativos. À uma taxa de juros de 5%, por exemplo, todos os projetos que gerem um retorno de 4% ao ano não serão empreendidos porque o custo do capital iria exceder o retorno do investimento. Todos os projetos de investimentos que gerem retornos maiores que 5% serão empreendidos. Isso está ilustrado no diagrama a seguir, onde o mercado para recursos a serem investidos se equilibra à taxa de juros de mercado mostrada abaixo. [1]

Nesse ponto, alguém pode argumentar que taxas de juros mais baixas são boas porque estimulam mais investimentos. Isso seria verdade apenas se a taxa mais baixa fosse consistente com as preferências intertemporais de consumo dos poupadores. Quando examinamos os resultados de uma injeção monetária no mercado de recursos para investimentos que diminua a taxa de juros para uma que seja artificialmente baixa, vemos que a quantidade demandada de recursos para investimentos aumenta (para I1) ao passo que a quantidade fornecida de recursos para investimentos diminui (para S1).

Suponha que o Banco Central intervenha e diminua a taxa de juros, aumentando a oferta monetária. A taxa de juros cai, e – no mercado de recursos para investimentos – isso faz parecer aos poupadores e investidores que as preferências intertemporais de consumo se alteraram. Mas isso não é o que realmente ocorre. Se as preferências intertemporais de consumo não tiverem mudado – em outras palavras, se a curva de oferta de recursos para investimentos não se alterou – os poupadores irão se mover para trás na curva da poupança em resposta às taxas de juros mais baixas – afinal, se as taxas de juros agora estão mais baixas, o custo de oportunidade do consumo atual também é menor. As pessoas vão consumir mais e investir menos, levando a um aumento do consumo atual e a menos recursos disponíveis para investimentos.

Ao mesmo tempo, no entanto, as empresas irão investir mais ao virem que as taxas de juros estão mais baixas. Isso irá mandar o sinal incorreto de que os consumidores preferem um maior consumo futuro a um menor consumo presente; as empresas, portanto, irão tentar alongar o período de produção e, assim, elas irão investir em projetos de longo prazo que, ao final, irão se revelar investimentos ruins assim que o Banco Central tirar o pé do acelerador monetário.

Há duas implicações importantes. Primeira: uma taxa de juros artificialmente baixa destrói informações cruciais sobre as preferências intertemporais de consumo dos poupadores. Não há como saber qual deve ser a taxa de juros, e isso aumenta a incerteza nos mercados financeiros. Dado que a taxa de juros é supostamente o preço que capitaliza todos os custos esperados e benefícios de um projeto em particular, torna-se difícil distinguir os projetos lucrativos dos não-lucrativos. Até o ponto em que isso pode ser feito, os investidores terão que investir pesadamente em triagens direcionadas a extrair informações que já teriam sido reveladas caso as taxas de juros de livre mercado estivessem atuando.

Segunda: os novos projetos que estão sendo empreendidos terão características de risco que não são consistentes com as preferências intertemporais de consumo do público poupador e consumidor. Projetos que não eram lucrativos a uma taxa de juros de livre mercado de 5% também não serão lucrativos a uma taxa de juros distorcida de 4%, considerando que a taxa de juros consistente com as preferências intertemporais de consumo é de 5%. Essa má alocação de recursos é acrescida do fato de que os poupadores reduziram a oferta real de recursos disponíveis para investimento.

No todo, taxas de juros incorretas criam um cabo-de-guerra entre os consumidores, que agora preferem consumo presente ao consumo futuro, e investidores, que estão recebendo o sinal incorreto de que os consumidores preferem consumo futuro ao consumo presente. No longo prazo, isso resulta numa série de maus investimentos à medida que as pessoas tentam empreender planos de produção que são inconsistentes com a taxa de juros que vigora no livre mercado; além do mais, essas distorções também reduzem o investimento líquido da economia porque as pessoas estarão aptas a investir somente os recursos reais disponíveis.

Os problemas atuais do mercado imobiliário americano sugerem que estamos colhendo as conseqüências do crédito fácil. Um aumento da oferta monetária facilita a capacidade de os consumidores conseguirem empréstimos e aumenta a disposição dos emprestadores se submeterem a riscos que antes eram questionáveis. Investimentos que não teriam sido feitos caso o mercado refletisse as taxas de juros corretas serão feitos em um ambiente em que vigore preços incorretos no mercado de capitais; todas as concomitantes distorções na estrutura dos preços relativos irão surgir, e a correção necessária pode demorar um tempo para aparecer. Mas até que isso aconteça, provavelmente já será tarde demais, e o único provável recurso político será um “salvamento” [2], do tipo que está sendo promovido em Washington, D.C., na esteira da crise das hipotecassubprime.

Antes de finalizar, uma palavra deve ser dita sobre o debate moral implícito na crise do mercado imobiliário. Tyler Cowen [3] escreveu em seu blog que as pessoas adoram uma boa estória de moralidade mesmo onde não existe nenhuma. Assim, todo o debate sobre o mercado imobiliário é retratado como um conflito entre os infelizes tomadores de empréstimosubprime e os emprestadores inescrupulosos e predadores. Como Cowen corretamente aponta, essa não é uma questão moral, mas, sim, uma questão de política monetária; Cowen não é ele próprio um crente da Teoria Austríaca dos Ciclos Econômicos, mas ele está certo ao observar que os atuais problemas que flagelam o mercado imobiliário estão relacionados a negligências políticas, e não a negligências morais.

Sem dúvida tem havido procedimentos dúbios em todos os lados das transações do mercado imobiliário. Mas concentrar-se nas ações de certos emprestadores inescrupulosos, ou nas de alguns tomadores de empréstimos que intencionalmente exageraram sua renda, é negligenciar a questão maior em favor de considerações menores. O problema sistemático advém do fato de que a política monetária envia sinais incorretos para o mercado de capitais, diminuindo a capacidade de os emprestadores distinguirem os empréstimos bons dos ruins; ela também envia sinais incorretos para os potenciais tomadores de empréstimos sobre o tanto de recursos que eles podem e o tanto que não podem arranjar. A crise dos empréstimos subprime imobiliários parece ser aquele caso proverbial de que as galinhas estão voltando para casa para pernoitar[4] .

Nota

[1] Essa análise segue de perto aquela oferecida por Roger Garrison em seu livro Time and Money: The Macroeconomics of Capital Structure. Um excelente PowerPoint explicando a interpretação do professor Garrison sobre a Teoria Austríaca dos Ciclos Econômicos e outros materiais estão disponíveis aqui (em português!).

[2] “Salvamento”, nesse caso, significa o Fed imprimir dinheiro e comprar títulos desses bancos falidos com o intuito de injetar liquidez nos mesmos. Como isso aumenta a oferta monetária, a tendência é que a inflação aumente sensivelmente, que é o que vem acontecendo de fato. [N. do T.]

[3] Professor da George Mason University e colunista do New York Times. [N. do T.]

[4] Provérbio (em inglês: “The chickens are coming home to roost”) que significa que todas as coisas ruins ou tolas feitas no passado estão agora começando a causar problemas.