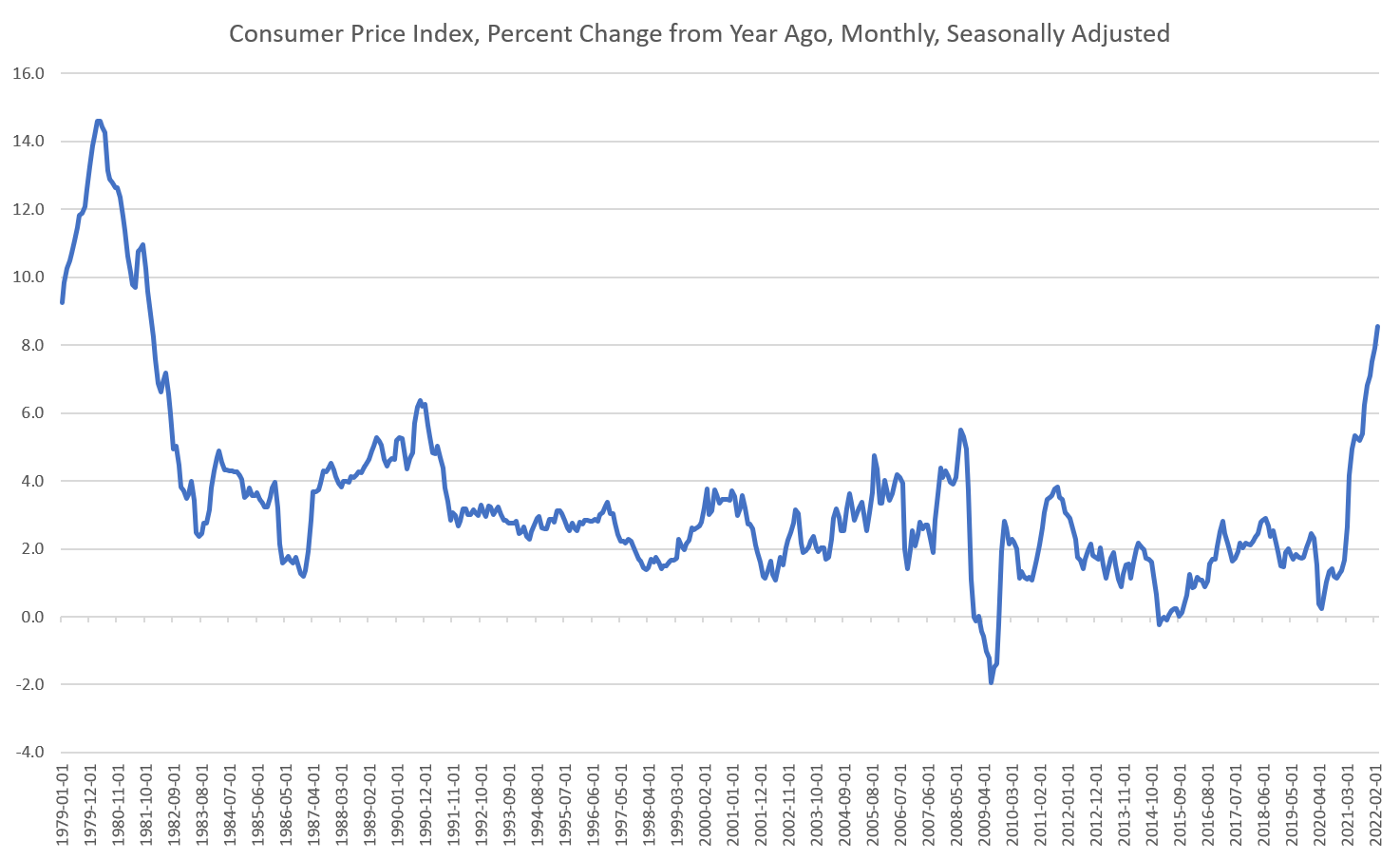

O último relatório do governo coloca a taxa oficial de inflação de preços ao consumidor em doze meses em 8,5%, a mais alta desde dezembro de 1981:

À medida que os economistas debatem as causas e a cura dessa inflação de preços, vale a pena recontar quais escolas de pensamento viram que isso ia acontecer. Embora os indivíduos possam ter nuances, em geral os austríacos têm alertado que as políticas imprudentes do Fed ameaçam o dólar. Em contraste, como documentarei neste artigo, dois dos líderes das escolas keynesiana e monetarista de mercado não viram que isso ia acontecer.

Meu pior erro profissional

Antes de mergulhar nisso, preciso resolver um problema: meu pior erro profissional ocorreu durante os primeiros anos dos programas “QE” (quantitative easing) do Fed, quando apostei na inflação (de preços ao consumidor) com dois colegas economistas. Acabei perdendo essas apostas e, assim, dei a Paul Krugman a oportunidade de me dar um sermão sobre minha desonestidade intelectual porque me agarrei ao meu (ostensivamente falsificado) modelo austríaco mesmo depois que minha previsão explodiu na minha cara. De fato, se você verificar minha página na Wikipédia, verá que, aparentemente, minha história de vida é que nasci, fiz meu doutorado e perdi uma aposta de inflação – nessa ordem. (Para os interessados nos detalhes, resumi o episódio com links relevantes neste post postmortem no blog. Também participei de um Simpósio Reason em 2014 junto com Peter Schiff e outros, comentando sobre a ausência de inflação.)

Desde que as rodadas de QE falharam em produzir uma inflação de preços ao consumidor na escala que alguns de nós advertiram, os keynesianos e os monetaristas do mercado, compreensivelmente, cantaram vitória, dizendo que eles eram confiáveis e os austríacos pessimistas não. (Com certeza, os monetaristas de mercado foram muito mais civilizados neste episódio do que os keynesianos proeminentes.) Portanto, não é com regozijo ou vingança que escrevo este artigo, mas sim para esclarecer as coisas e documentar para a posteridade que os principais keynesianos e monetaristas de mercado negligenciaram totalmente esse surto de inflação de preços.

O campo keynesiano: Paul Krugman e Klaus Schwab

Vamos começar pela parte divertida: Paul Krugman não se saiu bem à luz de nossa atual experiência inflacionária. Ainda em junho de 2021, Krugman escreveu um artigo no New York Times intitulado “A semana em que o pânico da inflação morreu”. Aqui estão alguns trechos importantes, com meu negrito adicionado, e lembre-se de que, quando Krugman escreveu isso, a taxa de inflação mais recente do Índice de Preços ao Consumidor (CPI) era de apenas 4,9%:

Lembra quando todo mundo estava em pânico com a inflação, alertando ameaçadoramente sobre a estagflação dos anos 1970? OK, muitas pessoas ainda estão dizendo essas coisas, alguns porque é o que eles sempre dizem, alguns porque é o que eles dizem quando há um presidente democrata….

Mas para aqueles que prestam mais atenção ao fluxo de novas informações, o pânico da inflação é, você sabe, algo que durou só até a semana passada.

Sério, tanto os dados recentes quanto as declarações recentes do Federal Reserve, bem, esvaziaram o argumento de um surto sustentado de inflação … [Para entrar em pânico com a inflação, você tinha que acreditar que o modelo do Fed de como a inflação funciona está errado ou que o Fed não teria coragem política para esfriar a economia se ela se tornasse perigosamente superaquecida.

Ambas as crenças agora perderam a maior parte de qualquer credibilidade que poderiam ter tido….

O Fed tem argumentado que os recentes aumentos de preços são igualmente transitórios… A visão do Fed é de que este episódio, como o pico de inflação de 2010-11, logo terminará.

E agora parece que o Fed estava certo…

…. Os apocalípticos monetários erraram várias vezes desde o início dos anos 1980, quando Milton Friedman continuou prevendo um ressurgimento da inflação que nunca chegou. Por que a ânsia de festejar como se fosse 1979?

Para ser justo, o apoio do governo à economia é muito mais forte agora do que durante os anos de Obama, então faz mais sentido se preocupar com a inflação desta vez. Mas a veemência da retórica da inflação tem sido extremamente desproporcional aos riscos reais – e esses riscos agora parecem ainda menores do que há algumas semanas.

É claro que a repúdio confiante de Krugman daqueles pessimistas que odeiam Biden explodiu na cara dele, enquanto a inflação do IPC continuava subindo cada vez mais. Em uma coluna do NYT de dezembro de 2021, Krugman jogou a toalha e admitiu que estava errado, mas à sua maneira especial (novamente, com meu negrito):

O atual surto de inflação veio de repente…. Mesmo depois que os números da inflação dispararam, muitos economistas — inclusive eu — argumentaram que o aumento provavelmente seria transitório. Mas, pelo menos, agora está claro que a inflação “transitória” durará mais do que a maioria de nós desse time esperava….

… Acredito que o que estamos vendo reflete principalmente os deslocamentos inerentes da pandemia, em vez de, digamos, gastos excessivos do governo. Também acredito que a inflação vai diminuir ao longo do próximo ano e que não devemos tomar nenhuma atitude drástica. Mas economistas razoáveis discordam, e eles podem estar certos…

As últimas projeções dos membros do conselho e dos presidentes do Fed são de que a taxa de juros que o Fed controla aumente no próximo ano, mas menos de um ponto percentual, e que a taxa de desemprego continue caindo.

Talvez surpreendentemente, minha própria posição sobre a substância da política não seja tão diferente da de Furman ou da do Fed. Acho que a inflação consiste principalmente de impasses e outros fatores transitórios e vai cair, mas não tenho certeza, e estou definitivamente aberto à possibilidade de que o Fed aumente as taxas, possivelmente antes de meados do próximo ano….

Talvez a verdadeira lição aqui deva ser o quão pouco sabemos sobre onde estamos neste estranho episódio econômico. Economistas como eu, que não esperavam muita inflação, estavam errados, mas economistas que previam inflação estavam certos pelas razões erradas, e ninguém sabe realmente o que está por vir.

Para aqueles que estão contando o placar em casa, lembre-se de que, quando apontei que os keynesianos Christina Romer e Jared Bernstein estavam notoriamente errados em suas previsões de desemprego após o pacote de estímulo de Obama, Krugman nos disse que “algumas previsões importam mais do que outras”. Portanto, desta vez, Krugman não pode argumentar que suas previsões de inflação malfeitas são irrelevantes. Em vez disso, como vemos acima, ele está alegando que seus oponentes estavam certos, mas pelas razões erradas. Mesmo quando Krugman está errado, ele ainda é melhor que seus inimigos!

E para completar, vamos reproduzir esta citação de Klaus Schwab (que tem doutorado em economia e engenharia) e Thierry Malleret em COVID-19: The Great Reset. Escrevendo em julho de 2020, Schwab e Malleret afirmaram:

Nesta conjuntura atual, é difícil imaginar como a inflação pode aumentar tão cedo…. A combinação de tendências estruturais potentes e de longo prazo, como envelhecimento e tecnologia… e uma taxa de desemprego excepcionalmente alta, que restringirá os salários por anos, pressiona fortemente a inflação. Na era pós-pandemia, é improvável uma forte demanda do consumidor. (pág. 70)

Então, quando ele não está planejando dominar o mundo, Klaus Schwab está fazendo previsões errôneas de inflação.

O líder dos monetaristas de mercado, Scott Sumner

Como eu disse anteriormente, os monetaristas do mercado são muito mais civilizados do que Krugman, Brad DeLong e alguns outros keynesianos importantes. (E até onde eu sei, eles também não estão empenhados em dominar o mundo.) Mas, repetindo: desde 2008, o único trunfo que os monetaristas do mercado tinham em sua rivalidade com os austríacos era que muitos de nós alertamos prematuramente sobre a inflação de preços ao consumidor à la década de 1970, enquanto os monetaristas do mercado contavam com os rendimentos dos TIPS (títulos protegidos contra a inflação do Tesouro) e outros indicadores de mercado para assegurar a seus leitores que a inflação não seria um problema.

Nesse contexto, então, é muito interessante que Scott Sumner, fundador e líder dos monetaristas de mercado, tenha escrito uma postagem no blog intitulada “Política do Fed: o início da era de ouro”, em janeiro de 2020. Aqui estão os principais trechos, com meu negrito:

Estamos entrando em uma era de ouro dos bancos centrais, onde o Fed se tornará mais eficaz e estará mais perto de atingir suas metas do que em qualquer outro momento da história. Nas próximas décadas, a inflação permanecerá próxima de 2% e a taxa de desemprego geralmente será relativamente baixa e estável. E isso certamente não será devido à política fiscal, que atualmente é a mais imprudente pró-cíclica da história americana.

… A política do Fed está se tornando mais eficaz porque está se movendo gradualmente em uma direção monetarista de mercado….

Se eles continuarem se movendo nessa direção, o crescimento do PIB continuará a se tornar mais estável, o ciclo econômico continuará moderado, a inflação permanecerá em um dígito baixo e o desemprego permanecerá relativamente baixo e estável.

Não será perfeito; o ciclo econômico não está completamente morto. Haverá uma recessão ocasional. Mas o ciclo econômico está definitivamente morrendo….

Como analogia, quando eu era jovem, lia frequentemente sobre aviões caindo nos EUA…. Minha filha é uma caloura na faculdade e não se lembra de um único grande acidente aéreo nos EUA, excluindo alguns pequenos aviões nos anos 2000…. Após cada acidente, os problemas foram corrigidos e os aviões ficaram um pouco mais seguros.

Recessões e acidentes aéreos: eles estão ficando menos frequentes e exatamente pelo mesmo motivo.

Antes de encerrar, deixe-me lidar com a resposta óbvia do campo monetarista de mercado: eles poderiam defender as alegações de Sumner argumentando que o Fed apenas se desviou do caminho ideal por causa da covid. Bem, claro, mas Sumner ainda estava errado por depositar tanta fé nos banqueiros centrais e em sua “independência”.

Além disso, como explico em meu capítulo sobre monetarismo de mercado neste livro, o critério de Sumner de “crescimento do NGDP” como medida de política rígida ou frouxa é quase uma tautologia. Eu poderia argumentar: “Continuaremos a ver preços subindo por causa das políticas imprudentes do Fed, a menos que o crescimento da demanda diminua, e nesse caso não o faremos”.

Artigo original aqui