No seu livro sobre “A Grande Depressão Americana” (America’s Great Depression – 1. ed 1963, 5ed 2000, edição Kindle 2014), Murray Rothbard aplica a teoria austríaca do ciclo de negócios e denuncia as medidas que foram tomadas para lutar contra a depressão dos anos trinta do século 20. Confrontado com a crise no Brasil de hoje, a análise de Rothbard ganha nova atualidade. Como foi o caso com a Grande Depressão, medidas de incentivar mais gastos e inflacionar a economia junto com manter salários altos e subsidiar o desemprego pioram a crise. A receita de Rothbard para sair da depressão é o contrário do que foi feito no passado e do que se pratica hoje.

No seu livro sobre “A Grande Depressão Americana” (America’s Great Depression – 1. ed 1963, 5ed 2000, edição Kindle 2014), Murray Rothbard aplica a teoria austríaca do ciclo de negócios e denuncia as medidas que foram tomadas para lutar contra a depressão dos anos trinta do século 20. Confrontado com a crise no Brasil de hoje, a análise de Rothbard ganha nova atualidade. Como foi o caso com a Grande Depressão, medidas de incentivar mais gastos e inflacionar a economia junto com manter salários altos e subsidiar o desemprego pioram a crise. A receita de Rothbard para sair da depressão é o contrário do que foi feito no passado e do que se pratica hoje.

A tese principal de Rothbard diz que as intervenções do governo prolongavam e agravavam a depressão. A crise econômica tornou-se numa “grande” depressão não por causa de defeitos do sistema capitalista, mas sim, ao contrário: a Grande Depressão foi o resultado de impedir a adaptação natural da economia pelas forças de mercado. A receita rothbardiana para terminar com uma crise mais rápido que possível e também para evitar crises futuras é laissez-faire: deixar os mercados livres e abster-se de intervenções.

Esta tese que no tempo da publicação da versão original em 1963 apareceu como pura heresia num clima intelectual dominado pelo keynesianismo. No entanto, ao longo das últimas décadas cada vez mais publicações confirmaram a análise de Rothbard. Hoje em dia é um sinal de ignorância e má educação econômica quando alguém deve ainda pronunciar que a intervenção governamental salvou o capitalismo de si mesmo e que foi a política ativa do governo que puxou América fora da Grande Depressão. Rothbard documenta – e novas pesquisas confirmam a sua tese principal – que o intervencionismo já começou com a administração de Hoover (1929-1933) e piorou durante o governo de Roosevelt (1933-1945). Não foi apenas a política monetária do Banco Central americana já nos anos 20 que preparou o caminho para a crise, são também o intervencionismo no sistema de mercado e no sistema de preços e salários, o protecionismo desenfreado e a “incerteza do regime” que explicam o surgimento, a duração e a profundidade da Grande Depressão.

A lista é longa das intervenções políticas erradas. Resumindo a análise de Rothbard, pode-se enumerar os seguintes pontos sobre o que é necessário para sair da crise:

– em vez de impedir, é preciso acelerar a liquidação dos maus investimentos;

– em vez de inflacionar a economia, é necessário deixar o nível de preços baixar;

-em vez de manter altos os salários, é preciso deixar os salários cair;

– em vez de estimular o consumo, é necessário desestimular consumo;

– em vez de aumentar, se precisa reduzir os impostos;

– em vez de aumentar os gastos do governo, é necessário a redução dos gastos;

– em vez de impedir, é preciso promover a poupança;

– em vez de estender, é necessário limitar o assistencialismo.

Uma abordagem deste jeito representa nada menos que um choque profundo para quase todos os “policy-makers” no governo e no banco central do Brasil. No entanto, como Rothbard documenta e a moderna pesquisa confirma, foram medidas como manter os preços e salários altos e de estimular o consumo em favor de poupança que prolongou e aprofundou a Grande Depressão. A política conjuntural foi caracterizada pelo ativismo governamental sem se dar conta de que é o intervencionismo mesmo que provoca a emergência das crises. Expansões baseadas em estímulos expansionistas vão fracassar e quando chega o colapso de credito, a economia necessariamente entra na depressão. A aparente solução keynesiana não funciona: é impossível de continuar expandindo o credito indefinidamente porque quanto mais tempo dura o boom inflacionário, mais doloroso e rigoroso será o necessário processo de ajuste. Mais cedo o mais tarde, o boom artificial vai acabar antes ou depois a hiperinflação.

A expansão forçada pelo aumento da demanda há um limite natural pela poupança que determina o tamanho do financiamento do estoque de capital. Não só para acumular capital precisa-se poupança, mas também para manter o processo da produção. A função do capitalista existe em criar e manter a estrutura de capital e financiar a produção durante o tempo até o consumidor entre em jogo como pagador no final do processo.

Como explica Mises (p. 640), uma expansão artificial confronta a limitação pela escassez que a economia ainda não possui recursos suficientes para manter um estoque de capital elevado em este tamanho como projetado da política:

“A classe empresarial globalmente considerada está, por assim dizer, na posição de um mestre de obras cuja tarefa é construir uma casa com uma quantidade limitada de materiais de construção. Se o nosso mestre de obras superestimar a quantidade disponível, elaborará um projeto para o qual os meios ao seu dispor não são suficientes. Superdimensiona as fundações e, só mais tarde, ao prosseguir a construção, percebe que faltam materiais para terminar a estrutura da casa. É claro que o erro do nosso mestre de obras não foi fazer um excesso de investimento, mas empregar inadequadamente os meios que tinha à sua disposição.”

O melhor método de lutar contra uma depressão é laissez-faire. Laissez-faire é também o melhor método para evitar que depressões acontecem. Como a expansão do crédito lança as sementes da depressão posterior, o governo tem de impedir qualquer expansão inflacionária do crédito. Assim, explica Rothbard (p. 65), “a tarefa mais importante do governo é abster-se ele mesmo de gerar inflação.” Porém, governos preferem “colocar a culpa pelos preços crescentes, que são a consequência inevitável da inflação, no público em geral ou em alguns segmentos indesejados do público, como por exemplo as empresas, os especuladores ou os estrangeiros”, mesmo de que a responsabilidade da expansão de crédito reside “no colo do próprio governo.”

O Brasil experimenta atualmente uma grave crise econômica. Esta crise é a consequência da política adotada durante mais de uma década. Agora a economia brasileira confronta o risco de uma depressão prolongada. Uma crise econômica como hoje temos no Brasil é o resultado de uma expansão excessiva da demanda relativa a poupança. O ponto central da crise é a falta de recursos para manter a estrutura da produção no seu atual tamanho. A contração econômica é o efeito da falta de poupança. Um adicional aumento da dívida pública pode apenas piorar este hiato. Do mesmo jeito, mais consumo reduz a poupança e aprofunda o desequilíbrio entre a poupança disponível e os requerimentos financeiros para manter o elevado estoque de capital.

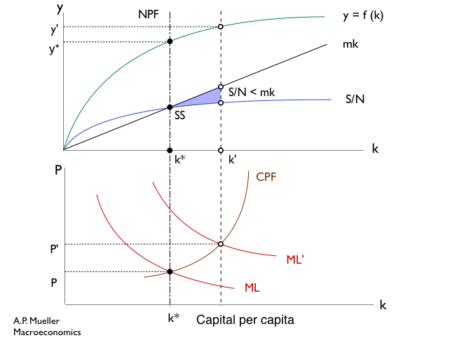

Como mostra o seguinte modelo (para detalhes veja a caixa de explicações com referências), a expansão monetária-fiscal (deslocamento da curva da liquidez macroeconômica pela direita de ML para ML’), acelera a atividade econômica (y’) além do seu nível natural (y*) que é determinada pela fronteira de produção natural (NPF). O excesso de acumulação de capital junto com a falta da redução de consumo abre um hiato (área marcada azul na figura 1) entre a poupança per capita (S/N) e os investimentos necessários para manter o estoque de capital per capita (mk).

Essa constelação é insustentável. Para sair da crise, precisa-se aumentar a poupança e assim fechar o hiato entre os custos de manter a estrutura de capital elevada e a capacidade de gerar poupança. Sem aumento da poupança – seja por um aumento da taxa de poupança ou por causa do progresso tecnológico – a economia precisa passar por uma depressão deflacionária, que elimina os maus investimentos e move a economia no seu equilíbrio natural (SS). Rothbard deve razão. A expansão monetária-fiscal (deslocamento da curva ML para ML’) precisa ser revisada da volta para ML. Este movimento significa uma deflação (redução do nível de preços de P’ para P) e uma volta da renda per capita (y’ para y*) junto com a liquidação de maus investimentos por uma redução do estoque de capital (movimento de k’ para k*).

A política econômica brasileira promove o contrário que indica este modelo. Sem uma clara posição contra o intervencionismo, a confiança não voltará. A economia continuará a ser paralisada pelas incertezas. Mesmo com o novo governo não muda este cenário se não chegaria com uma profunda mudança da política em favor de livre mercados.

Mesmo depois mais de quatro décadas desde sua primeira edição, a análise do Rothbard não perdeu a sua atualidade. A solução é laissez-faire. Porém, laissez-faire não significa fazer nada – ao contrário: significa liberar a multidão dos atores econômicos dos impedimentos do governo para que podem buscar ativamente melhorar suas vidas. Não mais intervencionismo, mais sim menos impostos, menos dívida pública, menos inflação e menos burocracia, menos regulamentações abrem o caminho da criatividade empresarial e assim para a prosperidade do país. Tirar o país da pobreza não se faz com mais esmola, mas sim com mais produtividade.

ANEXO: Caixa de texto

| O modelo GSMS-SS

O modelo GSMS-SS (“Goods Side-Money Side” e “Steady State”) apesenta o modelo austríaco do ciclo de negócios em uma nova forma. O modelo integra a teoria do crescimento econômico (modelo Swan-Solow) e a moderna teoria quantitativa da moeda (equação de Fisher) e faz uma estrita distinção entre os determinantes do produto como consequência da acumulação de capital, especialização e progresso tecnológico e o lado monetário que produz as variações da demanda pela expansão e contração monetária. O modelo elabora o início do ciclo de negócios como uma expansão monetária-fiscal que acelera a expansão econômica além do produto natural dado pelos fatores de produção. Na apresentação gráfica acontece um deslocamento da curva da “liquidez macroeconômica” pela direita. A liquidez macroeconômica (ML = macroeconomic liquidity) é a massa monetária (dinheiro vivo e depósitos a vista) multiplicada pelas transações em relação ao capital per capita (k). Segundo a teoria quantitativa da moeda este valor é igual a renda nacional nominal (Y) que é formada pelo produto real (Q) multiplicado pelo nível de preços (P). O lado real no modelo GSMS inclui a fronteira natural de produção (natural production frontier NPF) que é independente da demanda porque representa este tamanho do produto que é possível de produzir sem excesso ou subutilização dos fatores de produção. Diferentemente da NPF, a fronteira cíclica da produção (cyclical production frontier – CPF) mostra o uso atual dos recursos que podem temporariamente ser em excesso uso ou em depressão (crise conjuntural). O ponto central de notar é que uma variação da liquidez macroeconômica pode apenas afetar a fronteira cíclica da produção e não a fronteira natural da produção (NFL). Assim uma expansão fiscal ou monetária apenas pode deslocar a curva cíclica, enquanto o produto natural fica sob a determinação dos fatores de produção como estão elaborados pela teoria de crescimento econômico: poupança (como determinante da acumulação de capital), progresso tecnológico (posição da função de produção) e as depreciações (d) que diminuem o estoque de capital. Referências: – A. P. Mueller, Capital-based credit cycle analysis, SSRN October 2016 – A. P. Mueller, A Teoria Austríaca do Ciclo de Negócios na Perspectiva do Modelo GSMS. MISES: Revista Interdisciplinar de Filosofia, Direito e Economia Vol 2 – Nº1 – A. P. Mueller, Beyond Keynes and the Classics. Proceso de Mercado. Procesos de mercado: revista europea de economía política, ISSN 1697-6797, Vol. 11, Nº. 2, 2014, págs. 111-135 |

Análise muito boa, parabéns pelo artigo. No Brasil poucas pessoas chegam a analisar a perspectiva de retomada em saída de crise a partir de uma ótica efetivamente austríaca e genuinamente liberal, com ênfase no papel da poupança, no desestímulo a uma política econômica centralizada no consumo (de inspiração keynesiana), no corte massivo de despesas e impostos, na desregulamentação de atividades e desburocratização da atividade produtiva. Cheguei a redigir um comentário com uma mensagem bastante compatível com esta veiculada pelo professor Anthony Mueller, ela dava justamente ênfase no papel da poupança e numa agenda de reformas para saída de crise. Segue aqui o Link: https://medium.com/@mateusbernardino/a-insuficiência-de-poupança-a473c51b14b4#.4prouj90x