Este artigo foi extraído do livro “O que o governo fez com o nosso dinheiro“, futuro lançamento do IMB

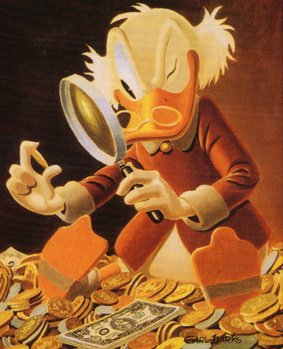

O crítico da liberdade monetária não é facilmente silenciado. Há, em particular, o antigo fantasma do “entesouramento”. A imagem que inevitavelmente vem à mente é a do velho avarento e egoísta que, talvez irracionalmente, talvez por motivos malvados, amontoa e acumula dinheiro (ouro) no porão ou no sótão de sua casa, sem utilizá-lo e sem emprestá-lo — desta forma, estancando o fluxo de circulação e transação da moeda, gerando depressões e outros problemas.

O crítico da liberdade monetária não é facilmente silenciado. Há, em particular, o antigo fantasma do “entesouramento”. A imagem que inevitavelmente vem à mente é a do velho avarento e egoísta que, talvez irracionalmente, talvez por motivos malvados, amontoa e acumula dinheiro (ouro) no porão ou no sótão de sua casa, sem utilizá-lo e sem emprestá-lo — desta forma, estancando o fluxo de circulação e transação da moeda, gerando depressões e outros problemas.

Mas será que o entesouramento é realmente uma ameaça?

Em primeiro lugar, o que aconteceu foi simplesmente que o velho avarento aumentou sua demanda por dinheiro. Como resultado — e supondo-se que isso esteja ocorrendo ao longo de toda a economia —, os preços dos bens terão de cair e o poder de compra da onça de ouro irá aumentar. Não houve nenhuma perda para a sociedade, a qual irá continuar funcionando com uma oferta agora menor, porém mais “poderosa”, de onças de ouro. Cada onça de ouro possui agora um poder de compra maior.

Portanto, mesmo no pior cenário possível, nada de errado aconteceu; a liberdade monetária não criou dificuldades.

Mas há outro detalhe que está sendo ignorados: não é de modo algum irracional que as pessoas queiram manter consigo uma quantia maior ou menor de dinheiro. Em termos mais técnicos, não há nada de errado com o fato de que as pessoas queiram a todo o momento variar seus encaixes.

Façamos aqui uma análise mais aprofundada da questão dos encaixes. Por que as pessoas desejam ter encaixes? Isto é, por que as pessoas desejam portar dinheiro vivo? Por que elas desejam ter liquidez? Suponhamos que todos fôssemos capazes de prever o futuro com a mais absoluta certeza. Neste caso, ninguém jamais teria de manter encaixes disponíveis. Ninguém jamais teria de se preocupar em ter liquidez. Ninguém jamais teria de se preocupar em ter consigo, a todo o momento, uma determinada quantia de dinheiro prontamente disponível. Afinal, todos saberiam com exatidão quanto iriam gastar e quanto de receita teriam em qualquer data futura. O indivíduo não precisaria ter à mão nenhuma quantia de dinheiro vivo. Ele poderia simplesmente emprestar todo o seu dinheiro e cobrar os juros exatamente naquelas datas em que tivesse de incorrer em despesas, e exatamente no valor necessário.

Mas, é claro, a realidade é outra. Vivemos em um mundo de incertezas. As pessoas não sabem com exatidão o que lhes acontecerá ou quais serão suas receitas e custos futuros. Quanto mais incertas e temerosas forem as pessoas, maior será o valor dos encaixes que desejarão manter; e quanto mais seguras forem, menor será este valor. Outra razão para se manter encaixes também advém da incerteza. Se as pessoas creem que o preço do dinheiro cairá no futuro próximo — isto é, se elas creem que haverá inflação de preços —, então elas gastarão mais agora, enquanto o dinheiro ainda tem valor, desta forma “desentesourando” e reduzindo sua demanda por dinheiro. Inversamente, se elas creem que o preço do dinheiro aumentará no futuro — isto é, que haverá redução de preços —, então elas irão aguardar para gastar o dinheiro apenas mais tarde, quando ele estiver valendo mais. Neste caso, a demanda por dinheiro irá aumentar. A demanda das pessoas por encaixes, portanto, aumenta e diminui por motivos sensatos.

Estão enganados aqueles economistas que acreditam que há algo de errado quando o dinheiro não está em “circulação” constante e ativa. É verdade que o dinheiro só é útil para intermediar a troca de coisas de valor,mas ele não é útil apenas no momento em que ocorre a troca. Essa verdade sempre foi muito negligenciada. O dinheiro é igualmente útil quando repousa “inerte” nos encaixes de alguém, mesmo que esteja dentro da gaveta de um avarento.[1] E o motivo é que este numerário está sendo guardado agora à espera de uma possível troca futura — dando ao seu dono, neste momento, a prestimosidade de permitir trocas a qualquer momento, presente ou futuro, que ele queira.

Vale lembrar que todo o ouro deve, em algum momento, pertencer a alguém, o que significa que todo o estoque de ouro tem necessariamente de estar nos encaixes das pessoas. Se houver 3.000 toneladas de ouro na sociedade, então todas essas 3.000 toneladas devem ter donos e estar, em qualquer dado momento, nos encaixes de cada indivíduo. O total da soma dos encaixes será sempre idêntico à quantidade total de dinheiro na sociedade. Consequentemente, e ironicamente, não fosse pela incerteza do mundo real, não haveria absolutamente nenhum sistema monetário! Em um mundo de certezas plenas, ninguém estaria disposto a portar dinheiro. A consequência disso? A demanda por dinheiro na sociedade cairia infinitamente, os preços disparariam e qualquer sistema monetário que estivesse em uso entraria em colapso. Em vez de encaixes serem um fator incômodo e desagradável, interferindo nas trocas monetárias, eles são absolutamente necessários para o funcionamento de qualquer economia monetária.

Adicionalmente, é um equívoco dizer que o dinheiro “circula”. Como todas as metáforas inspiradas nas ciências físicas, dizer que o dinheiro “circula” sugere algum tipo de processo mecânico independente da vontade humana, cujo fluxo se move a uma dada rapidez ou “velocidade”. Na realidade, o dinheiro não “circula”; ele simplesmente é, a cada momento, transferido do encaixe de uma pessoa para o encaixe de outra pessoa. A existência do dinheiro, repetindo, depende da disposição das pessoas em manter encaixes.

No início desta seção, vimos que o “entesouramento” nunca acarreta qualquer perda para a sociedade. Agora, veremos que aquele movimento no preço do dinheiro causado por alterações na demanda por dinheiro produz um benefício social positivo — tão positivo quanto qualquer benefício gerado pelo aumento na oferta de bens e serviços. Vimos que a soma dos encaixes de uma sociedade é igual e idêntica à oferta monetária total. Suponhamos que a oferta monetária permaneça constante: digamos, 3.000 toneladas. Agora, suponha que por algum motivo qualquer — talvez uma crescente apreensão nas pessoas —, a demanda das pessoas por encaixesaumente. Certamente, satisfazer essa demanda é um benefício social positivo. Mas como tal demanda poderá ser satisfeita se a soma total de dinheiro deve permanecer a mesma?

É simples: com as pessoas agora dando mais valor aos seus encaixes, a demanda por dinheiro aumenta e os preços caem. Como consequência, a mesma soma total de encaixes agora possui um maior poder de compra. A mesma quantidade de dinheiro agora confere um saldo “real” maior; a mesma soma de dinheiro é agora proporcionalmente maior do que os preços dos bens. O trabalho que o dinheiro tem de efetuar agora é menor. Uma mesma quantia de dinheiro compra mais bens e serviços. Ou, o que dá no mesmo, uma menor quantia de dinheiro compra a mesma quantidade de bens e serviços de antes. Em suma, os encaixes efetivos do público aumentaram. Inversamente, uma redução na demanda por dinheiro gerará um aumento nos gastos das pessoas e preços maiores. Este desejo do público por encaixes efetivos menores, algo que voluntariamente expresso, será satisfeito pela necessidade de que uma determinada quantidade de dinheiro tenha agora de efetuar mais trabalho.

Assim, ao passo que uma alteração no preço do dinheiro oriunda de mudanças na oferta monetária irá simplesmente alterar a efetividade da unidade monetária, sem conferir nenhum benefício social, uma redução ou um aumento no preço do dinheiro causados por uma mudança na demanda por encaixes de fato produz um benefício social, pois satisfaz o desejo do público por uma proporção maior ou menor de encaixes necessários para efetuar as atividades realizadas pelo dinheiro. Por outro lado, um aumento na oferta de dinheiro frustraráa demanda do público por encaixes mais efetivos (mais efetivos em termos de poder de compra).

Sempre que perguntadas, as pessoas quase sempre dirão que querem o máximo de dinheiro que puderem conseguir. Mas o que elas realmente querem não é um maior número de unidades monetárias — mais onças de ouro ou pedaços de papel —, mas sim unidades mais eficazes, isto é, capazes de comprar mais bens e serviços. Vimos que a sociedade não pode satisfazer sua demanda por mais dinheiro simplesmente aumentando a oferta deste, pois um aumento da oferta monetária irá simplesmente diluir a eficácia de cada unidade monetária — e o dinheiro, na prática, não será realmente mais abundante do que antes.

O padrão de vida das pessoas (salvo nos usos não monetários do ouro) não pode ser aumentado pela mineração de uma maior quantidade de ouro. Se as pessoas querem onças de ouro mais eficazes em seus encaixes, elas poderão obtê-las somente por meio de uma queda nos preços e de um consequente aumento na eficácia de cada onça de ouro.

Estabilizar o nível de preços?

Alguns teóricos afirmam fervorosamente que um sistema monetário livre não seria sensato, pois “o nível de preços não seria estável”, isto é, o preço da unidade monetária variaria. O dinheiro, dizem eles, supostamente tem de ser um padrão de medida fixo, uma espécie de gabarito que jamais é alterado. Consequentemente, seu valor, ou seu poder de compra, deve ser constante. Mas isso, como já vimos, é uma impossibilidade. Um aumento na quantidade de bens e serviços aumenta o poder de compra do dinheiro. Uma redução nessa quantidade diminui o poder de compra. Se um determinado setor da economia é mais produtivo do que outro setor, seus preços cairão mais. Da mesma forma, uma simples alteração nas preferências dos indivíduos por determinados bens e serviços pode alterar os preços de toda a economia. É, portanto, perfeitamente factível que, em uma economia normal, preços subam em determinados setores, e caiam em outros. É impossível, portanto, querer que o poder de compra do dinheiro seja imutável.

E dado que o preço do dinheiro reconhecidamente flutua no livre mercado, então, segundo os defensores da “estabilidade” do poder de compra do dinheiro, a liberdade deveria ser sobrepujada pelo gerenciamento governamental para se garantir tal estabilidade.[2] A estabilidade, dizem eles, proporcionaria justiça, por exemplo, para credores e devedores, que teriam a certeza de que estariam devolvendo unidades monetárias, ou onças de ouro, com o mesmo poder de compra de quando emprestaram ou tomaram emprestado.

Todavia, caso credores e devedores queiram se resguardar de mudanças futuras no poder de compra do dinheiro, eles podem facilmente fazer isso no livre mercado. Ao elaborarem seus contratos, eles podem acordar que o ressarcimento seja feito em uma soma monetária ajustada por algum índice que mensure as mudanças ocorridas no valor do dinheiro. Os defensores da fictícia estabilidade do poder de compra do dinheiro há muito defendem tais medidas, porém, muito estranhamente, os próprios emprestadores e tomadores de empréstimo, que supostamente mais se beneficiariam com essa estabilidade, muito raro tiram proveito desta oportunidade. Deveria então o governo forçar certos “benefícios” a pessoas que livremente já os rejeitaram?

Aparentemente, empreendedores preferem correr riscos, neste mundo de irremediável incerteza, e confiar mais em suas capacidades de antecipar as condições do mercado do que em decretos governamentais. Afinal, o preço do dinheiro não é diferente de nenhum outro preço no livre no mercado. Qualquer preço pode mudar em resposta a alterações na demanda dos indivíduos. Por que seria diferente com os preços monetários?

Com efeito, a estabilização artificial do valor do dinheiro iria distorcer e afetar seriamente as atividades do mercado. Como já aludimos na seção anterior, as pessoas inevitavelmente teriam frustrados seus desejos de alterar a real proporção de seus encaixes; não haveria nenhuma oportunidade de alterar seus encaixes em relação aos preços. No que mais, um genuíno aumento no padrão de vida das pessoas decorre de investimentos em capital, o que aumenta a produtividade. E um aumento na produtividade tende a reduzir os preços (e os custos) e, por conseguinte, a distribuir os frutos da livre iniciativa para todo o público, elevando o padrão de vida de todos os consumidores. Aumentar forçadamente o nível dos preços impede essa disseminação de um padrão de vida mais elevado.

O dinheiro, em suma, não é “um padrão de medida fixo”. É uma mercadoria que serve como meio para trocas. Haver uma flexibilidade em seu valor, em resposta a alterações nas demandas dos consumidores, é tão importante e tão benéfica quanto o livre estabelecimento de qualquer outro preço no mercado.

[1] A partir de que momento o encaixe de um indivíduo se torna um vergonhoso “entesouramento”? A partir de que momento um indivíduo prudente se torna um avarento? É impossível estabelecer qualquer critério definitivo. Geralmente, a acusação de “entesouramento” significa que A está portanto mais dinheiro do que B julga ser apropriado para A.

[2] Como o governo faria isso não nos importa no momento. Basicamente, envolveria mudanças — operadas pelo governo — na oferta monetária.