A resposta pode não ser a que você pensa que é.

[Este artigo contém conteúdo significativo extraído deste artigo anterior sobre a cultura do cancelamento da China em 2021. Este artigo também está disponível em chinês aqui.]

Quando o governo chinês implementou sua nova política de reforma econômica em 1980 (o que agora é chamado de 改革开放), um importante fator motivador foi a necessidade desesperada de capital. Embora houvesse solavancos ao longo do caminho, ele acabou conseguindo esse capital em abundância, tornando-se o principal destino do mundo para investimentos estrangeiros diretos em manufatura.

Desde então, a China atraiu mais de US$2,5 trilhões em investimentos estrangeiros acumulados. De acordo com dados do governo chinês, no final de 2018, a China tinha 960.000 empresas estrangeiras investidas.

No entanto, algo mais aconteceu ao longo do caminho: aos poucos, graças aos altos níveis de poupança, a China retomou seu próprio processo interno de acumulação de capital, a ponto de o capital estrangeiro há muito deixar de ser a fonte primária de novos investimentos. Somente em 2021, o investimento em ativos fixos na China totalizou o equivalente a aproximadamente US$8,5 trilhões de dólares.[1]

E, no entanto, em seu índice comparativo de níveis de liberdade econômica, a Heritage Foundation, uma “instituição de pesquisa e educação com sede nos EUA, cuja missão é construir e promover políticas públicas conservadoras”, ainda faz seus leitores acreditarem que a China oferece um nível de liberdade econômica equivalente ao de Uganda.[2] Isso se encaixa na descrição popular na mídia ocidental da China como uma economia autoritária de planejamento centralizado, com funcionários do partido dando todas as ordens.

Tanto os socialistas ocidentais quanto grande parte da “direita conservadora” muitas vezes parecem concordar que o sucesso da China é construído com base neste planejamento central sublimemente inspirado mais – no caso de muitos especialistas de direita – “trabalho escravo”. No entanto, se o sucesso econômico realmente fosse tão simples, por que a União Soviética e a China maoísta fracassaram tão miseravelmente em superar o Ocidente?

Parece que algo não está batendo aqui.

Parte da resposta pode ser encontrada corrigindo algumas impressões errôneas generalizadas sobre o setor privado da China e comparando os números da China com a situação no Ocidente.

Aqui está um exemplo típico do tipo de declaração enganosa que leva a tais impressões errôneas, neste caso publicada pelo Fórum Econômico Mundial em maio de 2019.[3] Diz:

“A China abriga 109 corporações listadas na Fortune Global 500 – mas apenas 15% delas são de propriedade privada.”

Por que isso é enganoso?

A principal razão é que o que conta em termos de impacto econômico não é a capitalização de mercado de uma empresa, mas sim sua participação no valor agregado criado na economia.

De acordo com a Fortune Magazine, nos EUA, as empresas da Fortune 500 representam aproximadamente dois terços do PIB dos EUA com US$13,7 trilhões em receitas e US$1,1 trilhão em lucros.[4] A parcela do PIB chinês gerada pelas principais empresas acima mencionadas é, em contraste, muito menor.

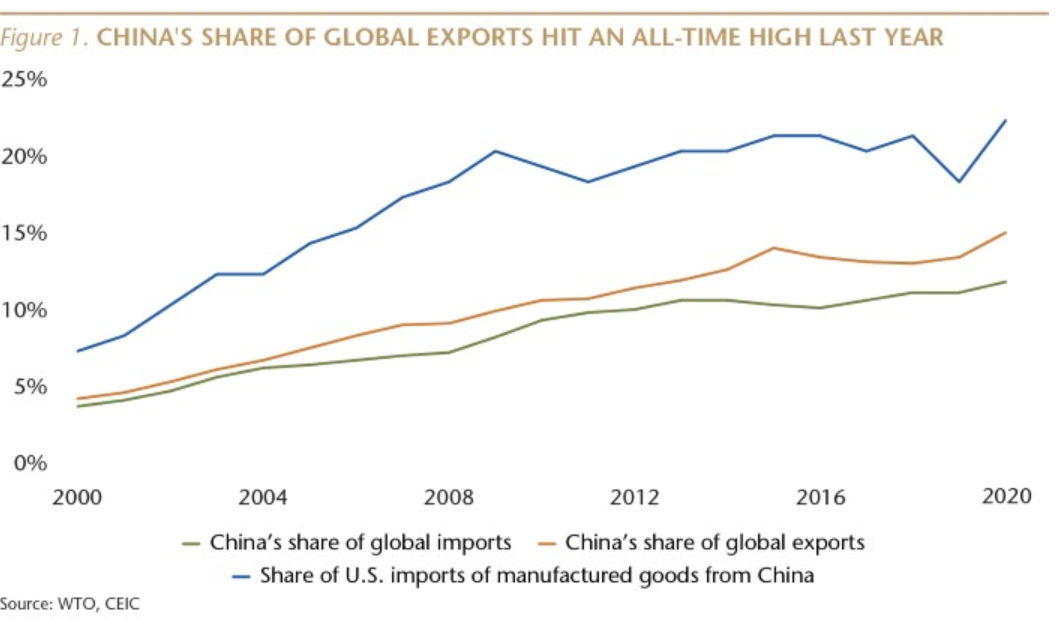

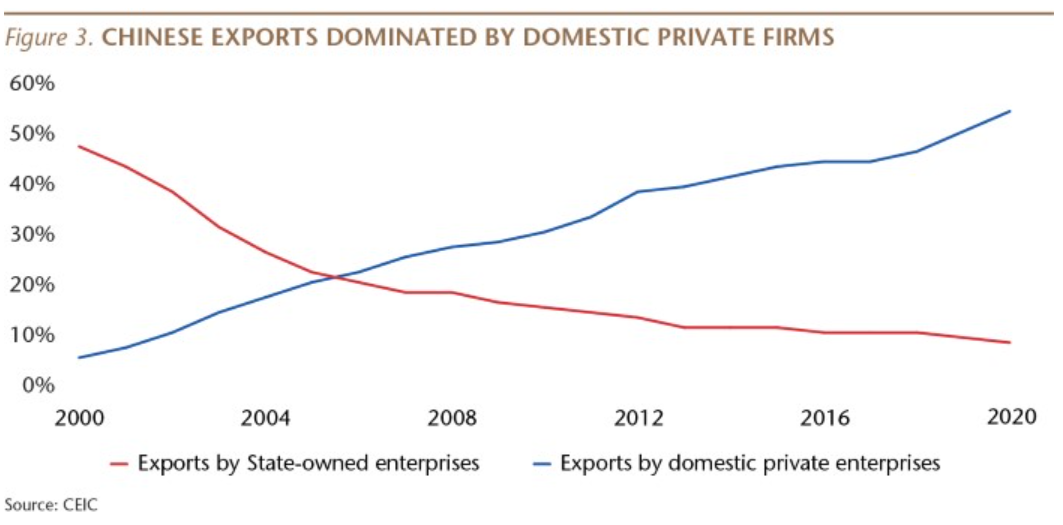

Em termos de vendas, exportações, emprego e investimento, a participação das gigantes estatais chinesas é comparativamente pequena.

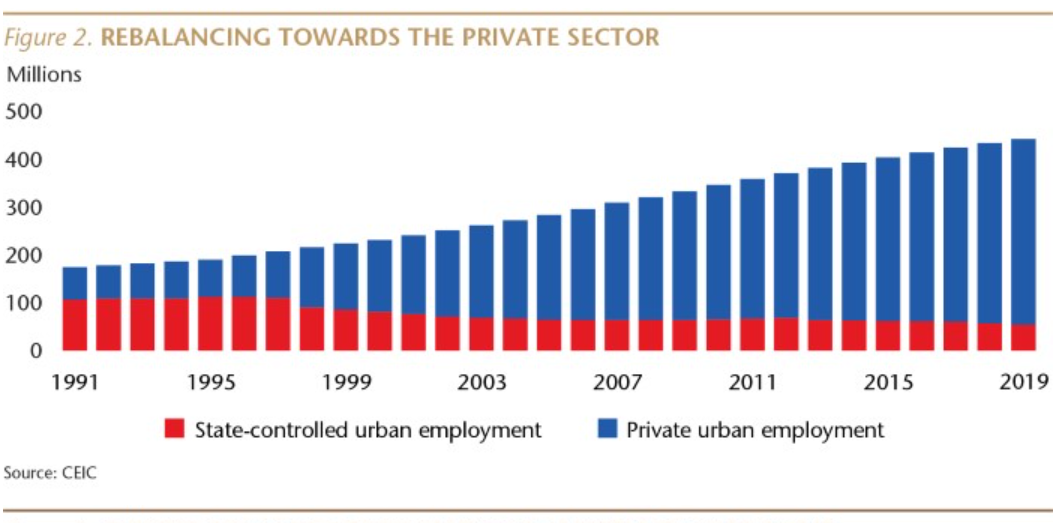

Apenas para citar algumas estatísticas, o setor privado chinês gera ~93% de todos os novos pedidos de patentes, ~85% dos novos investimentos em manufatura e, líquido, 100% de todos os novos empregos.[5] De acordo com um estudo citado pela Forbes em 2019, as startups chinesas são muito mais propensas a serem de propriedade privada e autofinanciadas do que, por exemplo, as da Europa (72% versus 54%). São contribuições que as empresas estatais não podem substituir. A maioria dos setores, incluindo os principais, como processamento de pagamentos e o setor de TI/Internet, são totalmente controlados por empresas privadas.

Crédito: Matthews Ásia

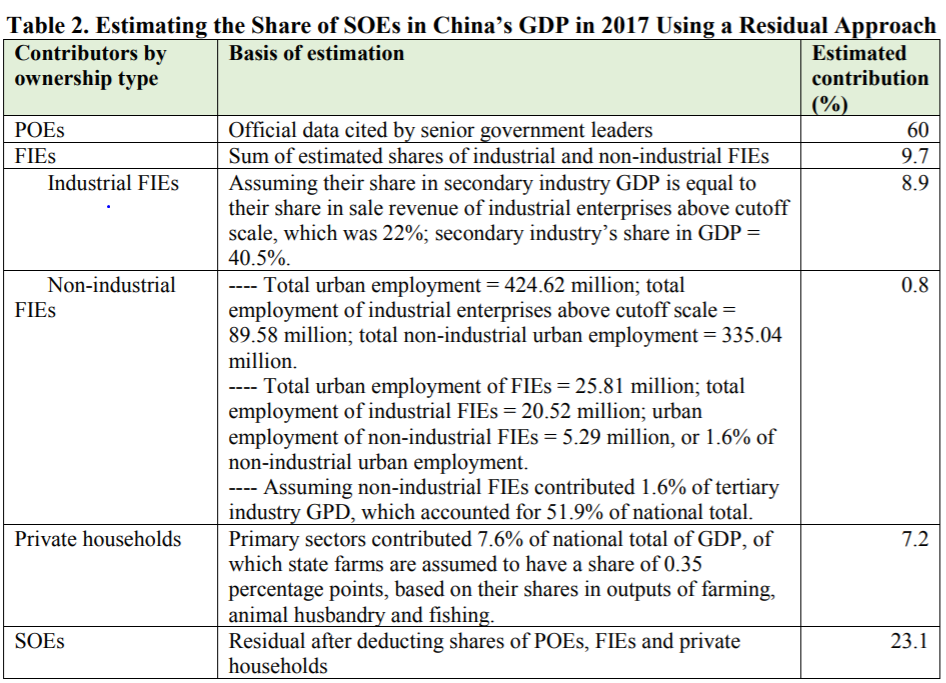

Conforme mostra a análise a seguir publicada pelo Banco Mundial em 2019, aproximadamente 75% da economia da China permanece fora do controle direto do governo,[6] e não há sinais de reversão dessa tendência.

POEs = empresas privadas, FIEs = empresas de investimento estrangeiro (外资), SOEs = empresas estatais (国营企业)

Apesar de uma tendência clara para uma regulamentação mais pesada, e apesar dos ataques perturbadores a algumas das principais empresas privadas da China que mencionamos em nosso artigo sobre a cultura de cancelamento e o avanço do socialismo na China, a partir de janeiro de 2022, as empresas privadas da China permanecem altamente competitivas e – como resultado – altamente inovadoras.

E mesmo onde o governo tenta interferir, como nas mídias sociais, ainda há um limite para o quanto ele pode sabotar usando várias formas de coerção externa. Realisticamente, sabemos por experiência que os planejadores centrais do governo não podem gerenciar altos níveis de complexidade. Quanto mais eles tentam planejar, mais desastrosos são os resultados.

Qual é a alternativa?

O fato de a China ter atraído tanto investimento estrangeiro, além de seu domínio de tantos mercados em todo o mundo, levanta a pergunta óbvia: o que a tem China que a torna muito mais competitiva do que suas contrapartes ocidentais?

Para responder a essa pergunta, precisamos examinar mais de perto a situação no Ocidente.

Em distinto contraste com a China, no Ocidente não há nenhuma relação antagônica entre as grandes empresas e o grande governo. Pelo contrário. Em 2020, a maioria desses negócios foi declarada essencial, enquanto muitas empresas menores foram condenadas a fechar. No final, inúmeras pequenas e médias empresas fecharam suas portas para sempre, enquanto as vendas e os valores das ações das principais corporações dispararam.

Toda essa amizade no Ocidente pode ser simplesmente acidental? Um capricho do destino? Isso parece improvável. Não, provavelmente há uma razão muito boa para isso e, embora não seja um tópico sobre o qual a imprensa financeira ocidental escreva, os dados financeiros disponíveis publicamente fornecem algumas pistas importantes: dentro do grupo das 500 empresas da Fortune mencionados anteriormente, em termos de ações, os fundos de investimento interligados da Blackrock e Vanguard[7] têm participações de controle em pelo menos 80%, senão 90%.[8] Isso significa que pelo menos 50-60% da economia dos EUA é efetivamente controlada por Larry Fink da Blackrock, enquanto a parte não-Blackrock da economia é de apenas 40-50%. Os mais de 80% das empresas da Fortune 500 controladas pela Blackrock/Vanguard incluem empresas tão diversas quanto Facebook, Microsoft, Walmart, Amazon ou McKesson.

A Blackrock mantém um relacionamento próximo com o governo federal dos EUA e o Federal Reserve dos EUA, sendo que em 2019 ela até assumiu a gestão do programa de compra de títulos corporativos de US$750 bilhões do Federal Reserve. O software de gerenciamento de ativos Aladdin da Blackrock está agora em uso por dezenas de empresas, incluindo, de acordo com alguns relatórios, o próprio Federal Reserve, bem como vários outros bancos centrais. Como o Financial Times do Reino Unido observou em 2017, o Aladdin:

“… atua como o sistema nervoso central para muitos dos maiores players do setor de gestão de investimentos – e, como o Financial Times descobriu – para várias grandes empresas não financeiras. Vanguard e State Street Global Advisors, os maiores gestores de fundos depois da BlackRock, são usuários, assim como metade das 10 maiores seguradoras por ativos, bem como o fundo de pensão governamental de US$1,5 trilhão do Japão, o maior do mundo. Apple, Microsoft e a empresa-mãe do Google, Alphabet – as três maiores empresas de capital aberto dos EUA – todas dependem do sistema para administrar centenas de bilhões de dólares em suas carteiras de investimentos de tesouraria corporativa.”

Ao considerar esses números, deve-se notar, no entanto, que algumas empresas da Fortune 500 têm classes de ações especiais com direitos de voto aprimorados. Dois exemplos proeminentes disso são Meta (Facebook) e Alphabet (Google), ambas com classes de ações especiais com mais direitos de voto controlados pelos fundadores. Como exemplo, enquanto a Blackrock/Vanguard, por meio de seus vários fundos e subfundos, controla pelo menos 29% das ações ordinárias da Meta, Mark Zuckerberg, com controle de apenas ~10% do total de ações, ainda controla 57,7% do poder de voto.

Isso significa que Mark Zuckerberg pode ignorar as opiniões de Larry Fink em sua tomada de decisão? Provavelmente não. Afinal, mesmo além de sua influência sobre o governo, a Blackrock ainda tem a capacidade de destruir o preço das ações da Meta a qualquer momento.

Como ponto de comparação, a Blackrock controla pelo menos 28% das ações do Twitter, “concorrente” do Facebook. No final de 2019, o ex-CEO Jack Dorsey detinha 2,3%. Em seu relatório aos acionistas submetido à SEC, o Twitter não menciona nenhuma classe especial de ações.

A Blackrock/Vanguard também controla pelo menos 27,3% da Pfizer e 25,3% da Moderna, ambas grandes beneficiárias da imprensa em 2021. Embora não seja impossível, é muito difícil superar um acionista com 25% de participação, especialmente um com o tipo de influência que Blackrock tem.

Como o próprio Fink deixou claro em sua carta aos CEOs de 2017, a Blackrock não é um investidor passivo e, quando a Blackrock emite decretos políticos (como o decreto de vacina emitido em meados de 2021 ou decretos para sancionar produtos de Xinjiang), na maior parte seus CEOs não têm escolha a não ser seguir esses passos, independentemente do impacto em seus resultados.

Essas empresas da Blackrock são comparáveis às empresas estatais da China (SOEs)? Talvez não em todos os sentidos, mas em muitos. Para os leitores ocidentais que desejam entender as principais diferenças entre a economia da China e a do Ocidente, esse ponto é absolutamente crucial. Ambos são, por definição, não competitivos e sujeitos a todos os males do planejamento central. Assim como as SOEs da China, a Blackrock tem de fato acesso direto à máquina de impressão de dinheiro do banco central e seus principais funcionários entram e saem regularmente das agências reguladoras do governo.[9]

Tanto para a Blackrock quanto para as empresas estatais da China, as considerações políticas são o resultado final, não as econômicas. Em muitas indústrias americanas, literalmente todas as grandes empresas são controladas pela Blackrock, o que necessariamente limita o grau de concorrência real.

Embora existam muitas semelhanças, há uma enorme diferença entre as SOEs da China e as empresas Blackrock do Ocidente. As SOEs chinesas representam apenas ~25% da economia chinesa, um número que empalidece em comparação com a participação de 50-60%+ que a Blackrock desfruta nos EUA.[10] Nos Estados Unidos e em grande parte na Europa – embora menos bem documentado lá – a Blackrock tornou-se o estabelecimento de planejamento central. Em 2020-2021, a realidade desse planejamento central se revelou de inúmeras maneiras, mas talvez a mais óbvia tenha sido na exploração implacável da Blackrock das redes sociais outrora florescentes que ela controla. O domínio de mercado de longo prazo e o sucesso comercial do Facebook e do Twitter foram sacrificados no altar da agenda política da Blackrock. O controle e a manipulação da opinião pública são componentes-chave de qualquer estrutura de poder, e os eventos dos últimos dois anos provaram que a Blackrock (ou as pessoas que controlam Blackrock) têm a capacidade e a vontade de usar esse controle.

O resultado

O setor privado altamente competitivo da China é a chave para seu sucesso relativo? O controle cada vez mais monopolizado sobre as indústrias no Ocidente é o fator-chave para explicar sua relativa fraqueza? Atribuir um peso a esses fatores pode ser difícil, mas isso não nos impede de crer que esses fatores podem, de fato, desempenhar um papel importante.

Artigo original aqui

__________________

Notas

[1] https://tradingeconomics.com/china/fixed-asset-investment

[2] Por outro lado, as três ex-colônias britânicas Cingapura, Nova Zelândia e Austrália – três dos países com os bloqueios mais rígidos e mais longos do mundo nos últimos dois anos – oferecem os mais altos níveis de liberdade econômica.

[3] https://www.weforum.org/agenda/2019/05/why-chinas-state-owned-companies-still-have-a-key-role-to-play

[4] https://fortune.com/fortune500/2019

[5] Estatísticas de 2017. Fonte: 2019年中国民营经济报告, https://baijiahao.baidu.com/s?id=1647322086137116909

[6] https://documents1.worldbank.org/curated/en/449701565248091726/pdf/How-Much-Do-State-Owned-Enterprises-Contribute-to-China-s-GDP-and-Employment.pdf

[7] Estes incluem Vanguard, Blackrock, State Street e muitos outros, muitos dos quais parecem, em grande medida, possuir um ao outro. O maior acionista da Blackrock é a Vanguard, e seu segundo maior acionista é ele mesmo. Esses fundos também gerenciam fundos mútuos cujas ações dão direito a voto. O CEO da Blackrock, Larry Fink, é o rosto mais público deste grupo, doravante referido como “Blackrock” para fins de simplicidade. Os verdadeiros acionistas beneficiários não são de conhecimento público.

[9] Este artigo fornece vários exemplos: https://www.businessinsider.com/what-to-know-about-blackrock-larry-fink-biden-cabinet-facts-2020-12

[10] Blackrock, Vanguard e seus outros fundos associados também têm grandes participações nas principais empresas europeias, mas o grau de controle na Europa é muito menos documentado. Eles também têm algumas participações em empresas chinesas listadas no exterior, que o governo chinês parece considerar altamente suspeito. No entanto, em termos percentuais, suas participações chinesas são insignificantes.

Me impressiona saber que no final das contas esses grandes fundos de investimentos são em último aspecto um dos braços do leviatã.