A renúncia do primeiro-ministro da Islândia, Geir Haarde, a 23 de janeiro do corrente ano, marcou a primeira baixa política provocada pela atual crise financeira que avassala o país. Conquanto a situação islandesa tenha recebido pouca atenção em relação às outras calamidades que vêm ocorrendo nos mercados financeiros mundiais, a fonte das agruras islandesas pode ser encontrada em vários desses mesmos países que também estão em crise. Infelizmente, embora os eventos que vêm afetando a população islandesa sejam severos, o tamanho diminuto do país – aproximadamente 320.000 habitantes – fez dele um alvo muito fácil de passar despercebido. Entretanto, as repercussões do colapso islandês tanto sobre os próprios islandeses como sobre os mercados financeiros globais nos dão fortes motivos para dedicarmos séria atenção às causas – e curas – desse evento lastimável e totalmente evitável.

A renúncia do primeiro-ministro da Islândia, Geir Haarde, a 23 de janeiro do corrente ano, marcou a primeira baixa política provocada pela atual crise financeira que avassala o país. Conquanto a situação islandesa tenha recebido pouca atenção em relação às outras calamidades que vêm ocorrendo nos mercados financeiros mundiais, a fonte das agruras islandesas pode ser encontrada em vários desses mesmos países que também estão em crise. Infelizmente, embora os eventos que vêm afetando a população islandesa sejam severos, o tamanho diminuto do país – aproximadamente 320.000 habitantes – fez dele um alvo muito fácil de passar despercebido. Entretanto, as repercussões do colapso islandês tanto sobre os próprios islandeses como sobre os mercados financeiros globais nos dão fortes motivos para dedicarmos séria atenção às causas – e curas – desse evento lastimável e totalmente evitável.

Lamentavelmente, o foco que vem sendo dado às causas da crise é completamente enviesado, confundindo a verdadeira fonte da crise e resultando em receitas que não correspondem às ações realmente necessárias. Na edição de 4 de dezembro de 2008 da revista Fortune, o repórter Peter Gumbel diz que as reformas de mercado feitas pelo ex-primeiro ministro Davíð Oddsson, durante seu mandato de 1991 a 2004, são as reais culpadas pela depressão. Da mesma forma, Poul Thomsen, chefe da missão do FMI enviada à Islândia para estudar a natureza do problema, comentou recentemente em uma entrevista que a raiz do problema islandês estava no ambiente desregulamentado que permitiu o desenvolvimento de um sistema bancário superdimensionado.[1] De fato, após sua privatização, o sistema bancário islandês viu seus ativos crescerem para mais de 1.400% do PIB!

O que os analistas e autores frequentemente são incapazes de perceber é a razão por que o setor bancário se expandiu dessa forma e tão rapidamente. Com efeito, como veremos nesse artigo, a estrutura de incentivos da economia islandesa foi toda manipulada por meio de garantias governamentais, taxas de juros artificialmente baixas e, principalmente, por meio de maciças injeções monetárias, que fizeram com que a economia fosse inundada de liquidez. Além disso, aos islandeses que queriam financiar um imóvel foram oferecidas taxas de juros tentadoramente baixas por intermédio do Fundo de Financiamento Imobiliário (Housing Financing Fund – HFF), uma agência estatal cujas dívidas eram garantidas explicitamente pelo governo, o que resultava em juros reduzidos para o financiamento de imóveis.

(Não deixa de ser interessante que, enquanto que a Freddie Mac e a Fannie Mae – que davam garantias meramente implícitas às hipotecas americanas – foram o centro de muita controvérsia, suas sósias islandesas têm passado relativamente incólumes.)

Como de praxe, as receitas sugeridas para a solução da crise recomendam mais intervencionismos, algo que irá apenas exacerbar a situação. Apenas se tivermos uma compreensão verdadeira acerca da natureza artificial e insustentável da expansão econômica (boom) ocorrida na última década é que poderemos chegar a soluções efetivas para o colapso que varreu o país.

O Descompasso da Maturação e as Expansões Econômicas Artificiais

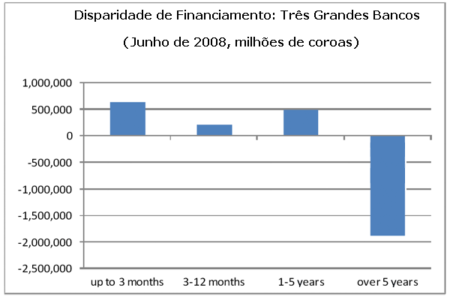

A crise da Islândia possui um elo em comum com as outras crises que vêm afetando atualmente as economias desenvolvidas: todas possuem sistemas bancários fortemente envolvidos na prática da maturação descompassada. Em outras palavras, os bancos da Islândia emitiam obrigações de curto prazo para captar dinheiro para investir em ativos de longo prazo. A figura 1 apresenta as disparidades de financiamento – isto é, passivos (obrigações) menos ativos – para determinados prazos de maturidade. Os dados do gráfico são para os três maiores bancos da Islândia – Kaupthing, Glitnir e Landsbanki.[2]

Figura 1: Disparidade de financiamento para os três grandes bancos (em milhões de coroas)

Fonte: Kaupthing, Glitnir, Landsbanki: relatório anual de 2008

Observe que, nas obrigações de curto prazo, o volume de passivos supera o de investimentos (ativos). Já para as obrigações de longo prazo, o volume de passivos é menor que o de ativos.

Destarte, o sistema bancário teve de rolar (renovar) continuamente suas obrigações de curto prazo até que seus investimentos do longo prazo se maturassem completamente, gerando-lhes caixa. Se nesse ínterim ocorresse um evento em que os bancos islandeses se mostrassem incapazes de encontrar novos emprestadores que lhes permitissem seguir rolando suas dívidas, eles poderiam enfrentar uma crise de liquidez. Pior: isso poderia desencadear o colapso do sistema financeiro do país. Os recentes eventos mostram que foi exatamente isso o que aconteceu.

Considerando-se esses recentes eventos, a questão que imediatamente nos vem à mente é “por que, para começo de conversa, os bancos islandeses incorreram em práticas tão arriscadas?”. Antes de tudo, convém esclarecer que a prática da maturação descompassada pode acabar se revelando um negócio bastante lucrativo; trata-se apenas de uma arbitragem básica de juros. Normalmente, as taxas de juros de longo prazo são maiores que suas correspondentes taxas de curto prazo. Um banco pode lucrar a diferença – o spread entre as taxas de curto e longo prazo – por meio dessas transações. Entretanto, ao mesmo tempo em que a maturação descompassada pode se mostrar lucrativa, ela é uma prática muito arriscada, uma vez que as dívidas de curto prazo requerem reinvestimentos contínuos (isto é, uma “rolagem” contínua deve ocorrer).

Como nos outros países, os bancos islandeses desfrutavam da garantia de que seu governo iria salvá-los caso suas apostas no mercado se revelassem errôneas. Entretanto, enquanto que tal garantia era meramente implícita na maioria dos países desenvolvidos, o Banco Central da Islândia (BCI) deixou explícito que daria tal garantia.[3] O BCI efetivamente operava como um “rolador de última instância”, prontamente fornecendo empréstimos de curto prazo assim que o mercado requeria. Com efeito, os três maiores bancos islandeses – Kaupthing, Glitnir e Landsbanki – se tornaram tão grandes em relação ao próprio PIB do país que eles passaram a se considerar grandes demais para quebrar. Isso levou aos problemas de risco moral: “se tivermos problemas de rolagem que venham a ameaçar nossa solvência, alguém – seja o governo ou o banco central – virá em nosso socorro. Caso contrário, haverá um choque violento que reverberará por toda a comunidade financeira”. O resultado dessa garantia explícita foi uma prática excessiva e temerária de maturação descompassada.

O efeito mais óbvio desse empreendimento é que ele representa uma prática financeiramente instável e que pode gerar insolvências em todo o sistema bancário. Entretanto, outro efeito ainda mais importante da maturação descompassada é que ela provoca distorções na economia real ao distorcer a estrutura do capital – como demonstrado pela teoria austríaca dos ciclos econômicos (veja mais aqui). Ao expandirem o crédito, os bancos criam depósitos à vista (contas-correntes, que, por definição, têm maturação zero) a fim de concederem empréstimos ao público (uma maturação de longo prazo). Um processo similar de maturação descompassada ocorreu, como veremos, quando os bancos islandeses contraíram empréstimos principalmente nos mercados internacionais (via empréstimos interbancários de curto prazo, acordos de recompra, papeis comerciais lastreados em ativos, etc.) com o intuito de investir em empréstimos de longo prazo, tais como hipotecas residenciais e comerciais.[4]

O problema fundamental com a maturação descompassada é que a real poupança disponível é insuficiente para financiar o término de todos os projetos que começaram a ser empreendidos. Os emprestadores pouparam para apenas 3 meses (no caso, o prazo dos títulos comerciais) ou sequer pouparam (nesse caso, o prazo dos depósitos em conta-corrente). Em momento algum eles disponibilizaram poupança para os próximos 30 ou 40 anos (que é o prazo das hipotecas ou dos investimentos mais vultosos).

Esse descompasso da maturação engana tanto os investidores quanto os empreendedores: nenhum deles sabe a quantia realmente disponível de poupança de longo prazo. Assim, quando os bancos contraem empréstimos de curto prazo para investir em ativos de longo prazo, as taxas de juros de longo prazo são artificialmente reduzidas – pois está havendo uma maior oferta de recursos para esse tipo de investimento. Os empreendedores passam a acreditar que a disponibilidade de poupança de longo prazo é maior do que de fato é e, consequentemente, incorrem em investimentos que só mais tarde revelar-se-ão errôneos e que, por isso, terão de ser liquidados. Esses investimentos revelam-se errôneos no momento em que se torna óbvio que não há uma poupança real suficiente para sustentar o projeto até sua finalização.

No caso islandês, os investimentos errôneos foram feitos principalmente nas indústrias de alumínio e construção. Tanto as minas de alumínio quanto os imóveis comerciais e residenciais representam projetos de investimento de longo prazo que foram financiados por fundos de curto prazo – e não por uma poupança de prazo igual ao prazo de maturação desses projetos.

Outra consequência dos maus investimentos islandeses foi o desvio de recursos para o setor financeiro, que se expandiu enormemente. Nesse processo, os recursos foram retirados das indústrias de bens de consumo e canalizados para o setor financeiro. Como um professor observou, era comum pescadores abandonarem suas profissões e virarem banqueiros de investimento, apenas para satisfazer a insaciável demanda do lucrativo e recém-descoberto setor financeiro:

“Todo mundo estava estudando Black-Scholes” (o modelo estocástico de precificação de opções), diz Ragnar Arnason, professor de pesca da Universidade da Islândia, que viu seus alunos trocar sua matéria de economia da pesca pela de economia monetária. “As faculdades de engenharia e matemática estavam oferecendo cursos de engenharia financeira. Havia centenas e centenas de pessoas estudando finanças”.[5]

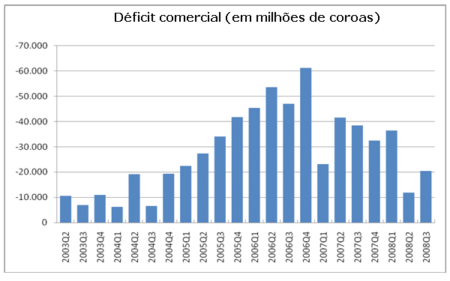

Como resultado, a Islândia se tornou uma nação exportadora de serviços financeiros e importadora de bens. Assim que a Islândia parou de produzir bens e serviços “reais”, um substancial déficit comercial foi a inevitável consequência, como mostra a figura 2.

Figura 2: Balança Comercial (em milhões de coroas)

Fonte: Banco Central da Islândia, Statistics (2009)

Essa distorcida estrutura da produção ameaçou “matar de fome” a população durante o colapso cambial ocorrido no último trimestre de 2008, quando a Islândia teve problemas para obter divisas externas para pagar suas importações – das quais o país havia se tornado tão dependente.

Entretanto, o descompasso da maturação por si só não explica suficientemente o caso islandês. Como os fundos domésticos que possibilitavam a prática lucrativa da maturação descompassada eram limitados – afinal, a economia islandesa é pequena -, os bancos passaram a procurar fundos em outras economias. Assim, os bancos islandeses saíram em busca de fundos estrangeiros de curto prazo para investi-los a longo prazo, tanto doméstica quanto internacionalmente. Isso se tornou ainda mais interessante quando se considera que as taxas de juros da Islândia eram maiores do que as taxas praticadas pelos bancos centrais estrangeiros, que haviam adotado políticas monetárias ainda mais frouxas. Isso nos leva ao segundo e mais específico problema da Islândia: o descompasso monetário.

Quem Empresta ao Emprestador de Última Instância?

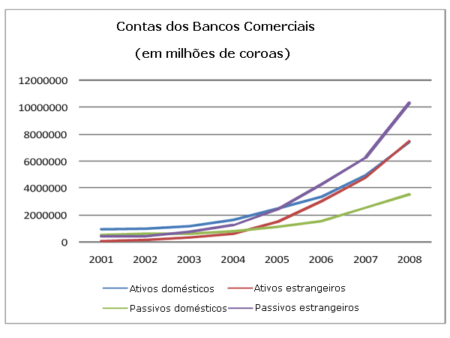

Durante a última década, o sistema financeiro islandês acumulou uma porção significativa de seu compulsório em moedas estrangeiras. Na figura 3, podemos ver a evolução das reservas bancárias depositadas junto ao Banco Central da Islândia de 2001 até o fim de 2008. Se atentarmos para o aumento ocorrido nos passivos externos ao longo desse período de sete anos, veremos que houve um aumento de espantosos 2.300%. Os passivos domésticos, por sua vez, também experimentaram um significante aumento de 600% – resultado das baixas taxas nominais de juros, que, em termos reais (isto é, descontada a inflação), estavam próximas de zero.

Olhando para as posições relativas das quatro variáveis em 2001, vemos que naquela época as instituições financeiras estavam praticando políticas mais “normais” – havia muito mais ativos em moeda nacional do que em estrangeira, postura esse que minimiza o risco oriundo de oscilações na taxa de câmbio. Observe, porém, a evolução dos ativos estrangeiros. Esta foi a classe de ativos que inchou mais do que qualquer outra, aumentando impressionantes 10.600% ao longo do período!

Figura 3: Contas dos Bancos Junto ao Banco Central (em milhões de coroas)

Fonte: Banco Central da Islândia, relatório anual de 2008

Uma das principais fontes de financiamento externo foram os empréstimos em ienes japoneses.[6] O Banco do Japão vinha há muitos anos adotando uma política monetária frouxa para combater um prolongado período de recessão. Como resultado dessas taxas artificialmente baixas, os empréstimos denominados em ienes puderam ser obtidos a juros historicamente baixos – juros que algumas vezes chegavam a 1% ao ano. Como consequência dessas taxas artificialmente baixas, um amplo volume de liquidez de curto prazo foi disponibilizado e investido na agora famosa maturação descompassada. Enquanto essa liquidez externa permaneceu alta, os bancos islandeses não tiveram o menor problema em seguir obtendo contínuos financiamentos de curto prazo. Entretanto, assim que o mercado de empréstimos interbancário secou após a quebra do Lehman Brothers em setembro de 2008, os bancos islandeses repentinamente se viram incapazes de cobrir seus déficits de financiamento.

Um setor problemático que foi alimentado por esses empréstimos externos foi o mercado hipotecário doméstico. Com efeito, esse mercado particularmente complexo passou por um período de intensa descoordenação durante a última década, gerando os resultados perniciosos que só agora se tornaram aparentes.

O Fundo de Financiamento Imobiliário (HHF), agência estatal formada em 1999 para assumir os ativos e obrigações do extinto Conselho Imobiliário Estatal, era quem fazia os empréstimos hipotecários para os islandeses. Já em meados de 2004, quase 90% das famílias islandeses possuíam um empréstimo da HHF, sendo que os títulos da HHF dominavam mais da metade do mercado de títulos domésticos da Islândia. Enquanto que em muitos outros países os esquemas estatais de assistência hipotecária eram voltados apenas para os indivíduos considerados mais necessitados, a sociedade islandesa – que se orgulha de tratar a todos igualmente – não via necessidade alguma de fazer qualquer tipo de discriminação entre quem deveria e quem não deveria receber assistência hipotecária.

Os recém-privatizados bancos islandeses, liderados pelos três grandes, se viram incapazes de concorrer com esse sistema estatal. Apenas baixar as taxas de juros não era o suficiente. Assim, os bancos foram progressivamente forçados a reduzir a qualidade das garantias que recebiam em troca de seus financiamentos hipotecários, prática essa que resultou em uma subprecificação generalizada dos riscos.

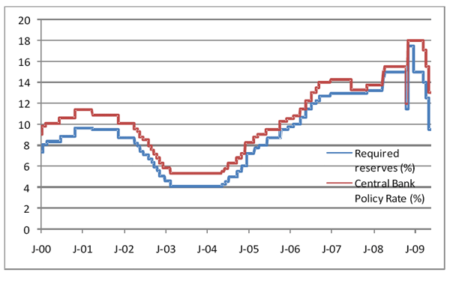

O mercado de empréstimos interbancários foi adicionalmente exacerbado por duas políticas praticadas pelo banco central. Primeiro, uma redução nos compulsórios exigidos do sistema bancário de reservas fracionárias (como mostrado na figura 4) gerou uma repentina disponibilidade de liquidez no mercado financeiro, o que fez com que muitos bancos saíssem à procura de um lugar onde despejar essa liquidez extra (Hunt, Tchaidze and Westin 2005: 33n8).

Figura 4: Compulsório (azul, em %) e a política de juros do BCI (vermelho, em %)

Fonte: Banco Central da Islândia, Statistics (2009)

N. do T: uma coisa chama bastante a atenção neste gráfico. Enquanto que no Brasil a taxa de compulsório sempre esteve em volta de 36%, o BC da Islândia chegou a trabalhar com uma taxa de meros 4% durante mais de um ano, subindo depois paulatinamente para ainda parcos 13%. Não é à toa que os bancos brasileiros são considerados sólidos.

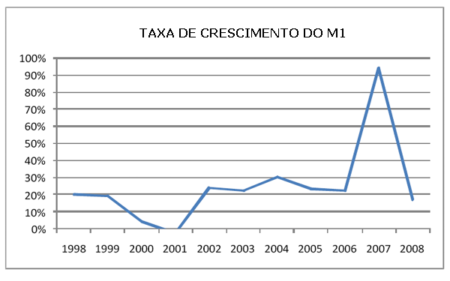

Segundo, uma política monetária extremamente acomodatícia – tanto domesticamente quanto internacionalmente – disponibilizou um amplo volume de liquidez para ser emprestado e investido. No caso específico da Islândia, agregados monetários mais amplos, como o M1, cresceram a uma taxa de 20 a 30% ao ano durante todos os anos entre 2002 e 2007 (figura 5).[7]

Figura 5: taxa de crescimento de M1 (%)

Fonte: Banco Central da Islândia, Statistics (2009)

Ademais, aproximadamente metade dos empréstimos praticados dentro da Islândia carregava taxas de juros flexíveis e de curto prazo. As taxas de juros eram irresistivelmente baixas, reduzidas artificialmente pelo banco central. Com um volume de liquidez abundantemente disponível a preços historicamente baixos, os destinos naturais dessa expansão monetária se valorizaram a níveis sem precedentes. O preço de um imóvel médio na Islândia viu seu valor aumentar quase 30% em coroas islandesas – e a cada ano entre 2003 e 2007 houve uma apreciação maior do que 10% em seus preços.

Um boom significante havia se materializado, a maior parte dele ocorrido em moeda estrangeira sob juros cativantemente baixos. Entretanto, quando esse castelo de cartas finalmente começou se esfacelar, todo esse boom baseado em moedas estrangeiras também ruiu. Com a falência do banco americano Lehman Brothers, os bancos que haviam incorrido na maturação descompassada – a essência do modelo islandês – viram-se repentinamente apertados para rolar o financiamento necessário para manter sua liquidez. Infelizmente, ao contrário de outros países do mundo – onde um afrouxamento monetário adotado pelos seus respectivos bancos centrais foi capaz de fornecer algum alívio temporário -, a Islândia foi obrigada a padecer um destino muito mais terrível. A moeda islandesa – a coroa ou króna – derreteu, tornando os bancos – tanto os privados quanto o central – incapazes de levantar o dinheiro necessário para continuar financiando suas obrigações.

Antes de perguntar por que o Banco Central da Islândia foi tão ineficaz em mitigar a atual crise, é importante apontar que o fim da liquidez e os resultantes efeitos negativos sobre o valor dos ativos financeiros – uma consequência do fim das rolagens – não ocorreram por puro acaso, como muitos economistas parecem pensar. Ao contrário, essas ocorrências foram resultado dos maus investimentos causados pelas práticas de dois descompassos – da maturação e da moeda. Quando os preços das commodities e dos imóveis começaram a cair, e os preços dos bens de consumo dispararam, já era óbvio que muitos ativos do sistema bancário islandês iriam perder valor e que a estrutura de produção da Islândia teria de sofrer um sério reajuste. Isso desencadeou uma fuga da coroa que pôs fim à prática de rolagem.

Conclusão

No fim, um sistema bancário que foi considerado “grande demais para quebrar” rapidamente passou a ser visto como o verdadeiro elefante branco que era – “grande demais para salvar”. Durante o boom, os passivos do sistema bancário trocaram os ativos domésticos pelos ativos estrangeiros, o que gerou alocações errôneas e prejudiciais na economia real. Ademais, o aumento relativo na lucratividade do setor bancário fez com que muitos recursos islandeses fossem retirados da economia real – dominada pelas atividades marinhas – e canalizados para o mundo mais moderno das finanças e dos bancos. Esses desequilíbrios levarão tempo para ser corrigidos, uma vez que a economia real precisa retornar a uma estrutura sustentável – uma estrutura condizente com as preferências e desejos dos consumidores.

De fato, como comentou recentemente um pescador que virou banqueiro, “Creio ser mais fácil pegar alguém na indústria de pesca e ensinar a ele questões cambiais, do que pegar alguém da indústria bancária e ensinar a ele como pescar” (Lewis 2009).

As más alocações sistêmicas ocorridas na estrutura real da produção – aquelas atividades que forneciam o sustento dos habitantes islandeses – foram provocadas pela maturação descompassada empreendida. Embora a essa altura possa parecer muito fácil jogar a culpa desse desastre na ignorância e arrogância dos banqueiros que incorreram nesse procedimento arriscado, a verdadeira raiz do problema está em um local mais oculto. Os banqueiros, desde tempos imemoriais, já estão bem cientes dos riscos desse tipo de procedimento. Com efeito, a “regra de ouro” do setor bancário é antiga de mais de 150 anos – o prazo dos empréstimos que um banco concede deve ser igual ao prazo dos empréstimos que um banco recebe (Hübner 1854).

As intervenções governamentais são a verdadeira raiz do problema, uma vez que elas distorcem a estrutura de incentivos com as quais os banqueiros têm de lidar, limitando sua propensão a seguir essa prática sensata. A garantia explícita dada pelo Banco Central da Islândia alterou as preferências de risco dos banqueiros daquele país, resultando em empreendimentos de risco que foram assumidos como sustentáveis. As contínuas injeções de liquidez feitas pelo banco central garantiram que as rolagens de empréstimos de curto prazo não representariam um problema significativo. Finalmente, os esforços colaborativos de todos os bancos centrais ao longo da última década para reduzir as taxas de juros a níveis historicamente baixos deixaram arraigada nos indivíduos a ideia de que o crédito barato poderia fazer com que uma economia crescesse indefinida e sustentavelmente. Os eventos ocorridos em massa em 2008 demonstraram conclusivamente a falácia dessa visão.

Infelizmente, as políticas recomendadas para a Islândia foram sugeridas sem o mínimo conhecimento da real fonte do colapso econômico. Willem Buiter e Anne Sibert (2008) apresentaram a mais completa análise da crise islandesa até o momento. Porém, ao lidarem apenas com as questões evidentes, eles consideram que o principal problema da Islândia foi ter um banco central incapaz de criar o crédito necessário quando a necessidade surgiu. Logo, como recomendação, eles acreditam que Islândia deveria se juntar à União Monetária Européia para ter um banco central crível como emprestador de última instância. O que eles não percebem – infelizmente para aqueles que irão ouvir suas recomendações – é que o boom era insustentável desde o início; prolongá-lo irá apenas fornecer um alívio temporário – se tanto. As más alocações de capital distorceram a porção produtiva da economia de tal modo que seria impossível continuar indefinidamente. O risco moral criado pelo diminuto banco central islandês já havia nos brindado com uma implosão econômica espetacular; será que deveríamos acreditar que o risco moral criado pelo poderoso Banco Central Europeu seria menos maléfico?

A solução não está em ter um banco central como um emprestador ou “rolador” de última instância. Ao contrário: como Ludwig von Mises já havia declarado em 1912, a solução está nos bancos se conformarem à regra de ouro do setor:

Em relação à atividade dos bancos como negociadores de crédito, a regra de ouro diz que um elo orgânico deve ser criado entre as transações de crédito e as transações de débito. O crédito que o banco concede deve corresponder quantitativa e qualitativamente ao crédito que ele recebe. Expressando mais precisamente, “A data em que os débitos do banco vencem não devem preceder a data em que seus correspondentes créditos maturam”. Somente assim pode o perigo da insolvência ser evitado. (The Theory of Money and Credit)

A fatalidade da prática bancária da maturação descompassada de ativos e passivos tornou-se patente. Torçamos para que os apelos de alguns não piorem a situação – que é o que vai acontecer casos as ‘soluções’ propostas sejam colocadas em prática.

______________________________________________________

Referências

Andersen, Camilla. 2008. “Iceland Gets Help to Recover from Historic Crisis.” IMF Survey Magazine 37(12). December 2.

Bagus, Philipp and David Howden. 2009. “The Legitimacy of Loan Maturity Mismatching: A Risky, but not Fraudulent, Undertaking.” Journal of Business Ethics.

Buiter, Willem H., and Anne Sibert. 2008. “The Iceland banking crisis and what to do about it: The lender of last resort theory of optimal currency areas.” CEPR Policy Insight, 26.

Central Bank of Iceland. 2001. “New Act on the Central Bank of Iceland.” Press Release November 13.

Gumbel, Peter. 2008. “Iceland: The Country that become a hedge fund.” Fortune, December 4.

Hunt, Benjamin, Robert Tchaidze, and Ann-Margret Westin. 2005. Iceland: Selected Issues. IMF Country Report No. 05/366.

Hübner, Otto. 1854. Die Banken. Leipzig: Verlag Heinrich Hübner.

Lewis, Michael. 2009. “Wall Street on the Tundra.” Vanity Fair, April.

Mises, Ludwig von. [1912] The Theory of Money and Credit.

Tchaidze, Robert, Anthony Annett, and Li Lian Ong. 2007. “Iceland: Selected Issues.” IMF Country Report No. 07/296.

———————————————————————————————————–

Notas

[1] Ver Andersen (2008) para o relatório completo do FMI.

[2] Esses três bancos dominavam o cenário financeiro da Islândia, com ativos que incharam a até 1100% do PIB islandês em 2007 (Buiter and Sibert 2008:4) e abrangiam quase que 80% do total de ativos bancários do país.

[3] Ver CBI (2001) para o comunicado que, dentre outras coisas, prometia uma nova era de estabilidade de preços por meio de uma estrutura de metas de inflação, além do comprometimento explícito de ser o emprestador formal de última instância.

[4] Existe, entretanto, diferenças importantes entre a expansão do crédito e outros tipos de maturação descompassada: a expansão do crédito sempre aumenta a oferta monetária. Ademais, um depósito à vista criado sem qualquer lastro pode levar a uma expansão bem maior dos outros depósitos à vista caso o restante do sistema bancário faça o mesmo. Outros tipos de maturação descompassada não aumentam a oferta monetária. Outra diferença jaz na questão ética dessas práticas. A expansão creditícia pode ser considerada de natureza fraudulenta, ao passo que o ato de pegar empréstimos de curto prazo ao mesmo tempo em que se concede empréstimos de longo prazo (ou seja, praticar uma maturação descompassada) seria apenas algo meramente arriscado. Sobre essa questão, ver Bagus e Howden (2009).

[5] Como citado em Lewis (2009).

[6] Como relatam Buiter and Sibert (2008: 16), aproximadamente 80% dos empréstimos em moedas estrangeiras às famílias islandesas eram denominados nas duas moedas com as menores taxas de juros – o franco suíço e o iene japonês.

[7] Adicionalmente, mesmo agências estatais como a HHF forneceram liquidez a um sistema já bastante saturado. Apenas em 2005, o Fundo direcionou seu próprio excesso de liquidez para os bancos comerciais, concedendo empréstimos de aproximadamente 80 bilhões de coroas.