Os economistas da Escola Austríaca de economia definem inflação de maneira diferente da maioria dos economistas domainstream. O típico livro-texto de macroeconomia adotado pelas instituições superiores define inflação como “um aumento no nível geral dos preços” (Mankiw, Macroeconomia, 5ª Edição, pág. 530). O eminente economista austríaco, Ludwig von Mises, propõe outra maneira:

Os economistas da Escola Austríaca de economia definem inflação de maneira diferente da maioria dos economistas domainstream. O típico livro-texto de macroeconomia adotado pelas instituições superiores define inflação como “um aumento no nível geral dos preços” (Mankiw, Macroeconomia, 5ª Edição, pág. 530). O eminente economista austríaco, Ludwig von Mises, propõe outra maneira:

O que as pessoas hoje chamam de inflação não é inflação – isto é, o aumento na quantidade de dinheiro e de seus substitutos -, mas, sim, o aumento generalizado dos preços das commodities e dos salários, que é a conseqüência inevitável da inflação. (Mises, Planning for Freedom, pág. 79).

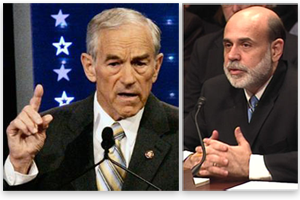

Houve uma recente discussão entre o congressista Ron Paul e Ben Bernanke (veja no youtube) durante o testemunho de Bernanke perante a Comissão Mista de Economia do Congresso, em 8 de novembro de 2007. O congressista Paul, ardoroso seguidor da teoria austríaca, ao invés de se referir ao PPI (Producer Price Index[1]) ou ao CPI (Consumer Price Index[2]), referiu-se ao agregado monetário MZM[3]:

Atualmente, é claro, não podemos mais seguir a oferta monetária com o agregado M3 (que não é mais divulgado pelo Fed), mas podemos seguir uma de suas estatísticas, que é o MZM – o dinheiro prontamente disponível -, e vemos ali que a inflação está viva e vai bem. Aquela oferta monetária está crescendo a aproximadamente 20 por cento ao ano.

Em uma típica análise austríaca dos ciclos econômicos, Ron Paul atribuiu tanto a bolha da NASDAQ como a mais recente bolha imobiliária à manipulação feita pelo Fed nas taxas de juros. A interpretação que Paul faz da Teoria Austríaca dos Ciclos Econômicos (TACE) sugere que as mensagens transmitidas pelo mecanismo de preços chegam distorcidas aos consumidores e particularmente aos investidores, e consequentemente fazem com que investimentos ruins ocorram na economia. Especificamente, Paul diz que as taxas de 1% que se seguiram aos ataques de 11 de setembro evidenciam as distorções que o Federal Reserve provoca na economia, e que o Fed está fazendo o papel do fixador de preços. Após ter atribuído o problema das bolhas na economia à expansão da oferta monetária feita pelo Fed, Paul questionou como que uma maior inflação prometida pelo Fed pode ser útil.

O calcanhar-de-aquiles de todas as tentativas estatistas de se fazer um planejamento econômico é o problema do cálculo econômico. Ludwig von Mises, que foi quem primeiro elaborou a teoria do cálculo econômico, provou que o planejamento socialista era teoricamente impossível porque era incapaz de alocar recursos racionalmente, uma vez que os planejadores não tinham as informações que só podem ser fornecidas por preços que são determinados pelo mercado. O raciocínio de Mises se mantém verdadeiro para uma manipulação artificial das “preferências temporais de mercado” (Rothbard, Man, Economy, and State, pág. 375) para as taxas de juros:

O que o cálculo econômico requer é um sistema monetário cujo funcionamento não seja sabotado pela interferência governamental. (Mises, Economic Calculation in the Socialist Commonwealth, pág. 225)

Taxas de juros artificialmente baixas prejudicam a capacidade da economia efetuar cálculos econômicos.

Em 1974, no ano seguinte à morte de Ludwig von Mises, Friedrich August von Hayek ganhou o Prêmio Nobel de Economia por seu “trabalho pioneiro na teoria da moeda e das flutuações econômicas e por sua análise penetrante da interdependência dos fenômenos econômicos, sociais e institucionais”.

As teorias de Hayek que lhe valeram o Nobel advêm diretamente do trabalho de Mises sobre os ciclos econômicos. Hayek mostrou, em seu livro Preços e Produção, como as distorções monetárias causadas pela inflação e pela expansão do crédito fazem com que a estrutura do capital na economia sofra desajustes.

O novo dinheiro que entra na economia não afeta todos os agentes econômicos por igual e nem influencia todos os atores econômicos ao mesmo tempo. O dinheiro recém criado deve entrar na economia em algum ponto específico. Geralmente essa injeção monetária ocorre via expansão do crédito através do setor bancário. Aqueles que são os primeiros a receber esse novo dinheiro se beneficiam às custas daqueles que recebem o dinheiro somente após ele já ter percorrido todas as engrenagens econômicas e os preços já terem tido a chance de se reajustar.

Talvez a mais atual interpretação da TACE seja aquela do Professor Roger Garrison. No modelo de Garrison, como mostrado em seu livro Time and Money, o mercado para fundos emprestáveis está ligado a uma curva de possibilidades de produção que mostra o tradeoff econômico entre o investimento em bens de capital e o consumo. Esses dois diagramas são então ligados a um Triângulo Hayekiano que ilustra a estrutura do capital na economia. Através deste modelo, a manipulação da oferta monetária por um banco central pode ser analisada. Ao baixar as taxas de juros para níveis inferiores àqueles que seriam sustentáveis no livre mercado ocorre uma distorção entre as preferências temporais de investidores e consumidores. Isso resulta em investimentos errôneos feitos pelos empreendedores em bens de capital. No devido tempo, esse “conjunto de erros” dos investidores irá se revelar em uma recessão.

Bernanke respondeu aos comentários de Ron Paul sobre a inflação dizendo que o Fed está agindo de acordo com seu mandato congressional para promover o pleno emprego e manter a estabilidade dos preços. A resposta deBernanke impeliu Paul a abrir um segundo front austríaco na sua guerra sobre teoria econômica com o presidente do Fed. Paul notou que o valor do dólar está caindo não apenas domesticamente, mas também noexterior.

Como você pode fazer isso e perseguir isso, essa política que você quer, sem enfraquecer o dólar ainda mais? Tem uma crise do dólar ocorrendo e o dinheiro das pessoas está sendo roubado; as pessoas que pouparam estão sendo roubadas.

O congressista prosseguiu:

Quero dizer, se você tem uma desvalorização do dólar de 10 por cento, as pessoas foram roubadas em 10 por cento. Mas como pode você perseguir essa política sem tratar da questão de que alguém está perdendo sua riqueza por causa de um dólar que está sendo enfraquecido?

O presidente Bernanke, entretanto, não viu qualquer problema. De acordo com Bernanke:

Se alguém tem sua riqueza em dólares e pretende comprar bens de consumo em dólares e é um típico americano, então o declínio do dólar, o único efeito que haverá em seu poder de compra é fazer com que os bens importados fiquem mais caros.

Conquanto a conclusão de Bernanke esteja correta no sentido de que um declínio no dólar irá fazer com que os bens importados fiquem mais caros, somente um caso de miopia aguda pode impedir alguém de ver que o aumento nos preços dos bens importados não é o “único efeito que haverá nos seu (do americano típico) poder de compra”.

Murray Rothbard estava ciente das profundas implicações causadas pela desvalorização da taxa de câmbio no período que se seguiu ao anúncio do presidente Nixon, em 1971, de que os Estados Unidos estavam se retirando do Padrão-Ouro de Trocas Internacionais.

Turistas americanos sofrem no exterior, e as exportações (que agora baratearam por causa do câmbio) são abocanhadas tão rapidamente pelos consumidores estrangeiros que os preços internos desses produtos acabam aumentando (por exemplo, a inflação dos preços da carne e do trigo ocorrida nos EUA). Os exportadores americanos podem realmente se beneficiar, mas somente às custas do consumidor americano oprimido pela inflação. (Rothbard, What Has Government Done to Our Money?, pág. 54)

Alguns poucos anos após Nixon ter declarado que o Governo dos EUA estava falido e ter se recusado a ressarcir sua dívida em ouro, a economia americana começou a sofrer seu pior declínio desde a Grande Depressão. Uma recessão inflacionária havia chegado e dessa vez o consumidor americano não podia procurar conforto no “misericordioso véu da deflação” (Rothbard, America’s Great Depression, xxxiii). A estagflação dos anos 1970 trouxe consigo alto desemprego e alta inflação.

Outro infortúnio causado por uma desvalorização da taxa de câmbio se dá na estrutura do capital na economia. Ludwig Lachmann enfatizou que “os bens de capital são heterogêneos” (Lachmann, Capital and Its Structure, pág. 2). Qualquer bem de capital em particular (bem de alta ordem, isto é, que não seja um bem de consumo) pode ser usado apenas para um número limitado de propósitos. Em outras palavras, bens de capital não são substitutos perfeitos uns para os outros. Somente combinações específicas de bens de capital podem se complementar mutuamente de tal forma que resulte em uma integração harmoniosa da estrutura do capital na economia.

A limitada variedade de uso de um bem de capital qualquer é aquilo a que Lachmann se referiu como “especificidade múltipla”. Quando bens de capital não podem mais ser empregados lucrativamente na sua configuração original ótima, o proprietário do capital deve revisar seus planos. Esses bens de capital serão então reagrupados e empregados em seus melhores usos alternativos, dentro de uma escala de opções possíveis. Nesse processo, ocorrerá frequentemente uma perda de valor porque o capital agora está empregado em atividades diferentes daquelas para as quais ele foi originalmente planejado.

Mudanças na taxa de câmbio causadas pela expansão monetária do banco central inevitavelmente resultam em mudanças relativas dos preços dos fatores de produção. Isso não é resultado do livre mercado alocando os escassos recursos da sociedade para satisfazer as necessidades mais urgentes – como ocorreria em um ambiente livre de intervenção governamental. Essas mudanças relativas nos preços irão inevitavelmente resultar em uma mudança das taxas de lucratividade industrial em favor de certas indústrias e em detrimento de outras indústrias. O atrito ocorre dentro da economia quando a estrutura do capital se reestrutura relutantemente à medida que vai perdendo valor, pois está acomodando o novo cenário econômico produzido pela interferência governamental no funcionamento do livre mercado.

Conclusão: a inflação destrói a estrutura do capital. Ela o faz não somente através da má alocação intertemporal de recursos, que ocorre quando a taxa de juros não mais reflete a taxa de preferência temporal dos agentes, mas também destrói a estrutura existente do capital ao introduzir imprevisibilidade nos planos dos empreendedores que se apóiam em previsíveis taxas de câmbio.

Perde-se riqueza tanto através da desvalorização da moeda, como também pela transição do capital, que é transferido das suas atividades previamente planejadas – em face de um agora não-lucrativo empreendimento – para ser utilizado em segundas opções. Uma expansão monetária maquinada pelo banco central, produzindo desvalorização da taxa de câmbio, é uma externalidade pecuniária que resulta em uma visão caleidoscópica lachmannesca de um capital eternamente em desequilíbrio.

[1] Índice de Preços ao Produtor – mede a variação de preços no atacado, o que serve como um indicador das futuras mudanças nos preços do varejo. [N. do T.]

[2] Índice de Preços ao Consumidor – mede a variação nos custos de serviços e bens básicos, comparando-os a um período-base fixo. Também é chamado de índice do custo de vida. [N. do T.]

[3] Money of Zero Maturity – Dinheiro de Maturidade Zero; é uma medida da oferta monetária criada nos anos 1990. É igual ao M2, menos os depósitos a prazo, mais todo o dinheiro em fundos mútuos que investem em dívidas de curto prazo. Inclui todos os tipos de instrumentos financeiros que podem ser facilmente convertidos em dinheiro sem penalizações e sem riscos de perdas de capital. Em resumo: ele mede a quantidade de dinheiro que está imediatamente disponível na economia para gasto e consumo. [N. do T.]