Imagine que você está nos EUA e precisa comprar alguns mantimentos. Você entra no carro e vai para um supermercado. Em qual supermercado você vai? Ora, Walmart, claro!

E, sendo uma vítima involuntária da conspiração do açúcar, o que você compra quando está lá? Coca-Cola, naturalmente!

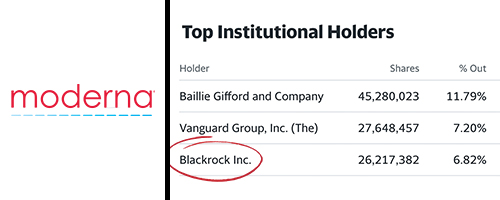

E você sabe que você pode se vacinar no Walmart hoje em dia, certo? Bem, então, você não pode esquecer de tomar sua sexta dose de reforço da Moderna enquanto estiver lá!

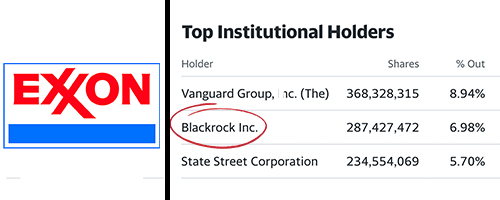

E não se esqueça de abastecer com gasolina no caminho para casa!

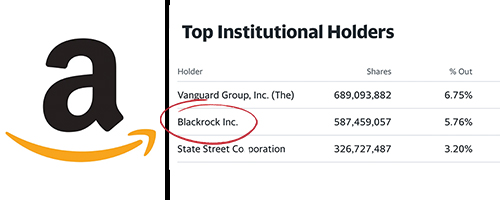

Isso está te deixando apavorado? Então, por que você não se tranca em sua casa e nunca mais sai para fazer compras? Isso vai dar uma lição neles! Afinal, você sempre pode encomendar o que precisar da Amazon, não é mesmo?

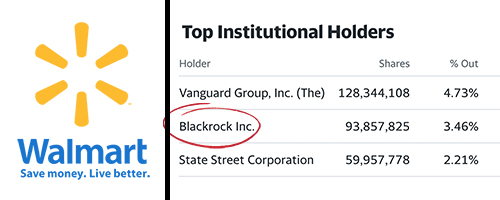

Você está percebendo um padrão aqui? Sim, caso você não tenha ouvido, a BlackRock, Inc. está em toda parte. Ela é dona de tudo.

Infelizmente para nós, no entanto, as garras corporativas assustadoras da besta BlackRock não se contentam simplesmente em se agarrar a uma quase pluralidade de ações de todas as grandes corporações do mundo. Não, a BlackRock agora está cravando suas garras ainda mais fundo, colocando essa riqueza e influência inacreditáveis em uso, reordenando completamente a economia, criando fraudemias e moldando o curso da civilização no processo.

Convenhamos: se você não está preocupado com o poder que a BlackRock exerce sobre o mundo a esta altura, então você não está prestando atenção.

Mas não se preocupe se tudo isso for novidade para você. A maioria das pessoas não tem ideia de onde esse gigante de investimentos veio, como ele chegou ao topo de Wall Street ou o que planejou para o seu futuro.

Vamos preencher essa lacuna no entendimento público.

Você vai aprender a história de como a BlackRock conquistou o mundo.

CAPÍTULO 1: UMA BREVE HISTÓRIA DA BLACKROCK

A BlackRock foi fundada como uma empresa de fusões e aquisições em 1985 por uma dupla de ex-lehmanitas e, desde então, se tornou a maior empresa de investimento alternativo do mundo, certo?

Errado. Trata-se da Blackstone Inc., atualmente comandada por Stephen Schwarzman. Mas não se sinta mal se confundir os dois. A confusão Blackstone/BlackRock foi feita de propósito.

Na verdade, a BlackRock começou em 1988 como uma proposta de negócios do banqueiro de investimentos Larry Fink e um grupo de parceiros de negócios. Fink conseguiu perder US$ 100 milhões em um único trimestre em 1986 como gerente do banco de investimentos First Boston, apostando de maneira errada nas taxas de juros. Abatido por esse revés humilhante (ou assim diz a história), Fink transformou limões em limonada ao elaborar uma visão para uma empresa de investimentos com ênfase na gestão de riscos. Nunca mais Larry Fink seria pego de surpresa por uma crise de mercado!

Fink reuniu alguns parceiros e levou sua proposta aos cofundadores da Blackstone, Pete Peterson e Stephen Schwarzman, que gostaram tanto da ideia que concordaram em estender a Fink uma linha de crédito de US$ 5 milhões em troca de uma participação de 50% no negócio. Originalmente chamada de Blackstone Financial Management, a operação de Fink estava obtendo um bom lucro em poucos meses, quadruplicou o valor de seus ativos em um ano e aumentou o valor de sua carteira sob gestão para US$ 17 bilhões em 1992.

Agora firmemente estabelecido como um negócio viável por direito próprio, Schwarzman e Fink começaram a pensar em separar a empresa da Blackstone e torná-la pública. Schwarzman sugeriu dar à empresa recém-independente um nome com “black” como um aceno às suas origens Blackstone e Fink – tendo prazer na inevitável confusão e aborrecimento que tal movimento causaria – propôs o nome BlackRock.

STEPHEN SCHWARZMAN: Então Larry e eu estávamos sentados e ele disse: “o que você acha de ter um nome familiar? Sabe, com “black” nele. E eu disse que acho que é uma boa ideia. E acho que ele colocou na mesa ou BlackPebble ou BlackRock. E então ele disse: “você sabe, se fizermos algo assim, o nosso pessoal irá nos matar”.

FONTE: Squawk Box CNBC 22 de junho de 2017 6:00am-9:01am EDT

Os dois, evidentemente, compartilham o mesmo senso de humor. “Há uma pequena confusão [entre as empresas]”, admite agora Schwarzman. “E toda vez que isso acontece eu dou uma risada de verdade.”

Mas o gosto compartilhado por causar confusão desnecessária não foi suficiente para manter os parceiros juntos. Em 1994, os dois se desentenderam por causa da indenização por novas contratações (ou talvez devido à angústia com o divórcio em andamento de Schwarzman, dependendo de quem está contando a história), e Schwarzman vendeu as participações da Blackstone na BlackRock por meros US$ 240 milhões. (“Isso foi certamente um erro estrondoso”, Schwarzman admite.)

Tendo feito a cisão com a Blackstone e estabelecido a BlackRock como sua própria entidade, Fink estava firmemente no caminho que levaria sua empresa a se tornar o colosso financeiro mais importante do mundo que é hoje.

Em 1999, com seus ativos sob gestão de US$ 165 bilhões, a BlackRock abriu seu capital na Bolsa de Valores de Nova York a US$ 14 por ação. Expandindo seus serviços em análise e gerenciamento de risco com seu sistema de investimento corporativo proprietário Aladdin (mais sobre isso mais adiante), a empresa adquiriu a empresa de fundos mútuos State Street Research & Management em 2004, fundiu-se com a Merrill Lynch Investment Managers (MLIM) em 2006 e comprou o negócio de fundos de hedge do Quellos Group, com sede em Seattle, em 2007, elevando o valor total dos ativos sob gestão da BlackRock para mais de US$ 1 trilhão.

Mas foi a crise financeira global de 2007-2008 que catapultou a BlackRock para sua atual posição de domínio financeiro. Basta perguntar a Heike Buchter, o correspondente alemão que literalmente escreveu o livro sobre a BlackRock. “Antes da crise financeira eu nem conhecia o nome. Mas nos anos após o colapso da Lehman [Brothers] [em 2008], a BlackRock apareceu em todos os lugares. Em todos os lugares!”, disse Buchter à agência de notícias alemã DW em 2015.

Mesmo antes do fiasco do Bear Sterns se materializar no colapso da Lehman Brothers e o banho de sangue financeiro de setembro de 2008, Wall Street estava coletivamente se voltando para a BlackRock em busca de ajuda. AIG, Lehman Brothers, Fannie Mae e Freddie Mac contrataram a empresa para vasculhar sua crescente confusão de obrigações de crédito nos meses anteriores ao colapso. A BlackRock foi percebida como a única empresa que poderia classificar a matemática vertiginosa por trás dos complicados swaps de dívida e instrumentos financeiros exóticos subjacentes ao sistema financeiro vacilante e muitos chefões de Wall Street tinham o número de telefone de Fink na discagem rápida quando o pânico começou a dominar os mercados.

“Eu penso nisso como Os Caça Fastasmas: Quando você tem um problema, quem você vai chamar? BlackRock!”, o diretor-gerente do UBS, Terrence Keely disse à CNN na época.

E por que não confiariam em Fink para se livrar da confusão do colapso das hipotecas subprime? Afinal, foi ele quem ajudou a lançar toda a indústria de hipotecas subprime tóxicas em primeiro lugar.

Esqueci-me de mencionar isso? Lembre-se de toda aquela história dele “perdendo seu emprego porque ele perdeu US $ 100 milhões na First Boston em 1986”? Isso aconteceu apenas três anos depois de Fink ter feito bilhões para os clientes do banco, construindo sua primeira Obrigação de Hipoteca Colateralizada (CMO) e quase sozinho criando o mercado de hipotecas subprime que fracassaria tão espetacularmente em 2008.

LARRY FINK: Comecei no First Boston em 1976. [. . .] Eu fui o primeiro Freddie Mac Bond Trader [. . .] e assim o mercado hipotecário estava apenas na sua infância. [. . .] E então, em 1982, tivemos a oportunidade de colocar um PC em nossa mesa de operações. Antes disso, você não tinha como colocar um computador naquela mesa de negociação. E ficou muito claro para mim que, se pudéssemos ter capacidade computacional na mesa de operações, teríamos a capacidade de dissecar os fluxos de caixa das hipotecas.

Isso levou, em 1983, à primeira divisão de uma hipoteca em diferentes parcelas. E assim criamos o primeiro CMO.

FONTE: Laurence Fink Talks investing and Blackrock Culture 2020

Então, dependendo de como você olha para ele, Fink era o cara perfeito para se ter no comando para resolver a bagunça que sua monstruosidade CMO tinha criado ou Fink deveria ter ido para a cadeia por isso. Adivinha de que maneira o governo dos EUA escolheu vê-lo?

Sim, você adivinhou. Eles viam Fink como seu salvador, é claro.

Especificamente, o governo dos EUA pediu ajuda à BlackRock, com o sitiado secretário do Tesouro dos EUA, Timothy Geithner, consultando pessoalmente Larry Fink nada menos que 49 vezes ao longo da crise de 18 meses. Para que não haja qualquer dúvida sobre quem estava dando as cartas naquele relacionamento, quando Geithner estava nas cordas e sua posição como secretário do Tesouro estava em perigo no final do primeiro mandato de Obama, o nome de Fink estava na lista daqueles que estavam sendo considerados para substituí-lo.

O Federal Reserve também depositou sua fé na BlackRock, voltando-se para a empresa para obter assistência na administração dos resgates de 2008. Em última análise, a BlackRock acabou desempenhando um papel no financiamento de US $ 30 bilhões da venda do Bear Stearns para a J.P. Morgan, o resgate de US $ 180 bilhões da AIG e o resgate de US $ 45 bilhões do Citigroup.

Quando os executivos da BlackRock conseguiram colocar as mãos em uma apresentação confidencial do Federal Reserve ameaçando submeter a BlackRock ao mesmo regime regulatório dos grandes bancos, o gigante de Wall Street gastou milhões com sucesso pressionando o governo para abandonar a proposta.

Mas fazer lobby junto ao governo é uma forma de conseguir o que se quer. Como qualquer bom guru financeiro dirá, é muito mais econômico garantir que nenhuma regulamentação problemática seja imposta em primeiro lugar. Talvez seja por isso que Fink vem colecionando políticos poderosos há anos, acolhendo-os como consultores, conselheiros e membros do conselho para que ele possa garantir que a BlackRock tenha um agente-chave no centro de qualquer evento político importante.

Como William Engdahl detalha em sua própria exposição da BlackRock:

O fundador e CEO da BlackRock, Larry Fink, está claramente interessado em comprar influência globalmente. Ele fez do ex-deputado alemão da CDU Fridrich Merz chefe da BlackRock Alemanha quando parecia que ele poderia suceder a chanceler Merkel, e o ex-chanceler britânico do Tesouro George Osborne como “consultor político”. Fink nomeou a ex-chefe de gabinete de Hillary Clinton, Cheryl Mills, para o conselho da BlackRock, quando parecia certo que Hillary logo estaria na Casa Branca.

Ele nomeou ex-banqueiros centrais para seu conselho e passou a garantir contratos lucrativos com suas antigas instituições. Stanley Fischer, ex-chefe do Banco de Israel e também mais tarde vice-presidente do Federal Reserve, agora é conselheiro sênior da BlackRock. Philipp Hildebrand, ex-presidente do Banco Nacional Suíço, é vice-presidente da BlackRock, onde supervisiona o BlackRock Investment Institute. Jean Boivin, ex-vice-governador do Banco do Canadá, é chefe global de pesquisa do instituto de investimentos BlackRock.

E não para por aí. Quando chegou a hora de os assessores de Biden nomearem o diretor do Conselho Econômico Nacional – responsável pela coordenação da formulação de políticas em questões econômicas domésticas e internacionais – naturalmente se voltaram para Brian Deese, ex-chefe global de investimentos sustentáveis da BlackRock Inc.

E o resto, como se diz, é história.

. . . ou, mais precisamente, é o presente. Porque quando descascamos as camadas de propaganda dos últimos três anos, descobrimos que os eventos marcantes da fraudemia não têm absolutamente nada a ver com um vírus. Em vez disso, estamos testemunhando uma mudança no sistema monetário e econômico que foi concebido, proposto e depois implementado pela (você adivinhou!) BlackRock.

CAPÍTULO 2: INDO DIRETO

Os historiadores do futuro certamente notarão 2019 como o ano em que a BlackRock começou a tomar o planeta.

Foi em janeiro daquele fatídico ano que Joe Biden foi até o escritório de Larry Fink em Wall Street para buscar a bênção do titã financeiro para sua eleição presidencial. (“Estou aqui para ajudar”, teria respondido Fink.)

Então, em 22 de agosto de 2019, Larry Fink se juntou a figuras ilustres como Al “Climate Conman” Gore, Chrystia “Account Freezing” Freeland” Freeland, Mark “Mark “GFANZ” Carney e o próprio homem, Klaus “Bond Villain” Schwab, no Conselho de Curadores do Fórum Econômico Mundial, uma organização que, informa o FEM, “serve como guardião da missão e dos valores do Fórum Econômico Mundial”. (“Mas que valores são esses, precisamente?”, você pode perguntar. “E o que Yo-Yo Ma tem a ver com isso?”)

Foi outro evento ocorrido no dia 22 de agosto de 2019, no entanto, que chama nossa atenção hoje. Como se vê, 22 de agosto não foi apenas a data em que Fink alcançou seu título de cavaleiro globalista no conselho do FEM, mas também a data em que o golpe de Estado financeiro (mais tarde erroneamente chamado de “pandemia”) realmente começou.

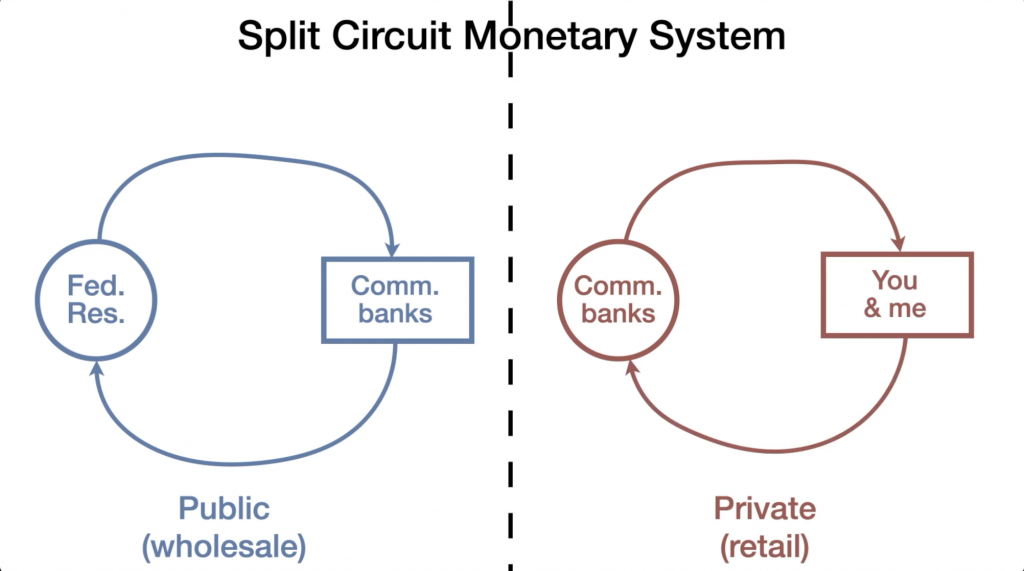

Para entender o que aconteceu naquele dia, no entanto, precisamos dedicar um momento para entender a estrutura do sistema monetário dos EUA. Você vê (simplificando MUITO as coisas para facilitar o entendimento), na verdade existem dois tipos de dinheiro no sistema bancário: há “dinheiro bancário” – o dinheiro que você e eu usamos para transacionar na economia real – e há “dinheiro de reserva” – o dinheiro que os bancos mantêm em depósito no Banco Central. Esses dois tipos de dinheiro circulam em dois circuitos monetários separados, às vezes referidos como o circuito de varejo (dinheiro bancário) e o circuito de atacado (dinheiro de reserva).

Para entender o que isso realmente significa, sugiro que você confira os vídeos indispensáveis de John Titus sobre o assunto, notadamente “Mamãe, de onde vem o dinheiro?” e “Wherefore Art Thou Reserves?” e “Larry e Carstens’ Excelente pandemia“, onde ele explica o sistema monetário de circuito dividido.

JOHN TITUS: Então aqui temos o sistema monetário de circuito dividido. E à esquerda temos o circuito público, onde vou simplificar o diagrama. É o Federal Reserve emitindo dinheiro para bancos comerciais e está voltando para o Federal Reserve. O Federal Reserve pode comprar um ativo de um banco comercial, que se vira e o vende de volta ao Fed. Esse é um circuito básico despojado. No circuito de varejo à direita – em vermelho – os bancos comerciais estão emitindo dinheiro. Mais uma vez, vou simplificar isso. Eles emitem dinheiro para você e para mim. Eles emitem na forma de empréstimos. Pagamos o dinheiro de volta e o ciclo recomeça. E esse é realmente o sistema. Eu queria fazer este diagrama, no entanto, porque você pode ver aqui, no centro do diagrama, os bancos comerciais ocupam uma posição especial no sistema monetário de circuito dividido de duas camadas. Eles são emissores e usuários de dinheiro – no centro aqui. Então você poderia realmente desenhar uma caixa em torno deles. Agora você e eu, no circuito de varejo, mantemos nosso dinheiro em depósito nos bancos comerciais, que, por sua vez, mantêm seu dinheiro em depósito no Fed. Então aí você tem dois sistemas diferentes de depósitos.

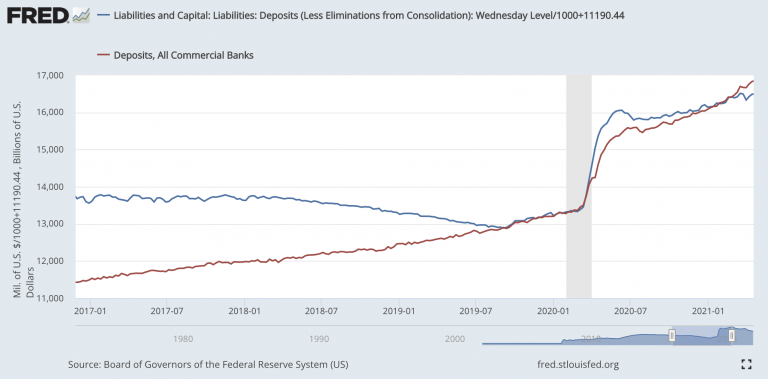

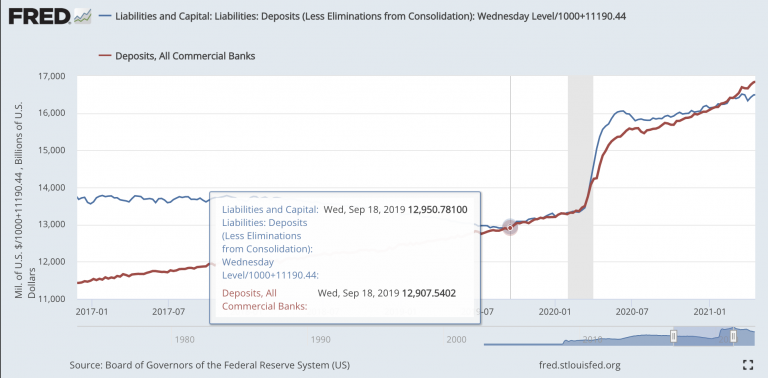

Mas o ponto do sistema de dois circuitos é que, historicamente falando, o Federal Reserve nunca foi capaz de “imprimir dinheiro” no sentido que as pessoas geralmente entendem esse termo. Ele é capaz de criar moeda de reserva, que os bancos podem manter em depósito no Fed para cumprir seus requisitos de capital. Quanto mais reservas eles estacionarem no Fed, mais dinheiro bancário eles poderão conjurar e emprestar para a economia real. A lacuna entre o dinheiro de reserva criado pelo Fed e o dinheiro bancário criado pelos bancos funciona como uma espécie de circuit breaker, e é por isso que a enxurrada de dinheiro de reserva que o Fed criou na esteira da crise financeira global de 2008 não resultou em um aumento nos depósitos bancários comerciais.

Mas tudo isso mudou há três anos. Como Titus observa, no momento dos resgates da fraudemia de 2020, o montante do dinheiro bancário em depósito em bancos comerciais nos EUA – um número que nunca mostrou qualquer correlação com a quantidade total de reservas mantidas em depósito no Fed – de repente disparou em sintonia com o balanço da escalada do Fed.

Claramente, algo aconteceu entre o resgate de 2008 e o resgate de 2020. Enquanto a onda de dinheiro de reserva desencadeada para capitalizar os bancos no resgate anterior não havia encontrado seu caminho para a economia “real”, o dinheiro do resgate de 2020 tinha.

Então, o que aconteceu? A BlackRock aconteceu, foi isso.

Especificamente, em 15 de agosto de 2019, a BlackRock publicou um relatório sob um título tipicamente entediante, “Lidando com a próxima recessão: da política monetária não convencional à coordenação de políticas sem precedentes”. Embora o estudo não tenha chamado a atenção do público em geral, ele gerou alguma imprensa na mídia financeira e, muito mais ao ponto, gerou interesse do grupo de banqueiros centrais que desceram em Jackson Hole, Wyoming, para o Simpósio Econômico Anual Jackson Hole que acontece em 22 de agosto de 2019 – exatamente no mesmo dia em que Fink estava sendo nomeado para o conselho do FEM.

O tema do simpósio de 2019 – que reúne banqueiros centrais, formuladores de políticas, economistas e acadêmicos para discutir questões econômicas e opções políticas – foi “Desafios para Política Monetária”, e o estudo da BlackRock, publicado uma semana antes do evento, foi cuidadosamente elaborado para definir os parâmetros dessa discussão.

Não é surpresa que o relatório tenha chamado a atenção dos banqueiros centrais. Afinal, a proposta da BlackRock veio com pedigree. Dos quatro coautores do relatório, três deles eram ex-banqueiros centrais: Philipp Hildebrand, ex-presidente do Banco Nacional Suíço; Stanley Fischer, ex-vice-presidente do Federal Reserve e ex-governador do Banco de Israel; e Jean Boivin, ex-vice-governador do Banco do Canadá.

Mas, além da autoria do estudo, era o que “Lidando com a próxima recessão” realmente propunha que teria efeitos tão terríveis na ordem monetária global.

O relatório começa por referir o dilema em que se encontravam os banqueiros centrais em 2019. Depois de anos de quantitative easing (QE) e ZIRP (política de taxa de juros zero) e até mesmo da outrora impensável NIRP (política de taxa de juros negativa), os banqueiros estavam ficando sem espaço para operar. Como observa a BlackRock:

O atual espaço político para os bancos centrais globais é limitado e não será suficiente para responder a uma recessão significativa, muito menos dramática. A política monetária convencional e não convencional funciona principalmente através do impacto estimulante de taxas de juros de curto e longo prazo mais baixas. Esse canal está quase esgotado: um terço do universo de títulos públicos e grau de investimento do mercado desenvolvido agora tem rendimentos negativos, e os rendimentos globais dos títulos estão se aproximando de seu piso potencial. Um apoio adicional não pode depender da descida das taxas de juro.

Então, qual foi a resposta da BlackRock para esse enigma? Ora, um grande reinício, claro!

Não, não o Grande Reinício, de Klaus Schwab. Um tipo diferente de “grande reinício”. O reinício “Indo Direto”.

É necessária uma resposta sem precedentes quando a política monetária está esgotada e a política orçamental por si só não é suficiente. Essa resposta provavelmente envolverá “ir direto”: ir direto significa que o banco central encontrará maneiras de colocar o dinheiro do banco central diretamente nas mãos dos gastadores dos setores público e privado. O ir direto, que pode ser organizado de várias maneiras diferentes, funciona por: 1) contornar o canal da taxa de juros quando esse tradicional kit de ferramentas do banco central está esgotado e 2) impor a coordenação de políticas para que a expansão fiscal não leve a um aumento compensatório das taxas de juros.

Os autores da proposta da BlackRock enfatizam que eles não estão falando simplesmente em despejar dinheiro em contas bancárias das pessoas a torto e a direito. Como o co-autor do relatório Philipp Hildebrand fez questão de enfatizar em sua aparição na Bloomberg no dia da divulgação do estudo, esta não era a ideia de “dinheiro de helicóptero” de Bernanke.

PHILIPP HILDEBRAND: Algo que vai na direção essencialmente do que chamamos de ir direto, que seriam maneiras de colocar dinheiro em bolsos de consumidores ou empresas diretamente para gastar. Então, para contornar o canal de taxa de juros em oposição ao banco central tradicional, onde você realmente só sempre trabalha através do canal de taxa de juros.

REPORTER DE BLOOMBERG: Então, tipo dinheiro de helicóptero? Você precisa ser coordenado?

HILDEBRAND: Sim, eu acho que o que significa dinheiro de helicóptero é uma espécie de slogan do famoso estudo que Ben Bernanke apresentou no início dos anos 2000. Mas o ponto é, sim, você tem que ir de uma maneira diferente do que trabalhar através do canal de taxa de juros, porque as taxas de juros já são tão baixas.

FONTE: O risco de uma recessão em 2020 é mais elevado, diz Hildebrand da BlackRock

Também não foi – como o coautor do relatório, Jean Boivin, estava ansioso para enfatizar em sua aparição em janeiro de 2020 no podcast da BlackRock discutindo a ideia – uma versão da Teoria Monetária Moderna (MMT), com o governo simplesmente imprimindo dinheiro bancário para gastar diretamente na economia.

Não, este seria um processo em que as instalações para fins especiais – que eles chamavam de “instalações fiscais de emergência permanente” (SEFFs) – seriam criadas para injetar dinheiro bancário diretamente nas contas comerciais de várias entidades do setor público ou privado. Esses SEFFs seriam supervisionados pelos próprios banqueiros centrais, cruzando assim os fluxos dos dois circuitos monetários de uma maneira que nunca havia sido feita antes.

Quaisquer medidas adicionais para estimular o crescimento econômico terão que ir além do canal de taxa de juros e “ir direto” – quando um banco central creditar contas privadas ou do setor público diretamente com dinheiro. De uma forma ou de outra, isso significará subsidiar gastos – e tal medida seria fiscal e não monetária por design. Isso pode ser feito diretamente através da política fiscal ou expandindo o kit de ferramentas de política monetária com um instrumento de natureza fiscal, como a flexibilização do crédito por meio da compra de ações. Isso implica que um estímulo eficaz exigiria uma coordenação entre a política monetária e fiscal – seja implicitamente ou explicitamente. [ênfase adicionada.]

Muito bem, vamos recapitular. Em 15 de agosto de 2019, a BlackRock apareceu com uma proposta pedindo que os bancos centrais adotassem um procedimento completamente sem precedentes para injetar dinheiro diretamente na economia no caso da próxima recessão. Então, em 22 de agosto de 2019, os banqueiros centrais do mundo se reuniram em Wyoming para sua festa anual para discutir essas mesmas ideias.

Então? Os banqueiros centrais ouviram a BlackRock? Você pode apostar que sim!

Lembra quando vimos como os depósitos bancários comerciais começaram a se mover em sincronia com o balanço do Fed pela primeira vez? Vamos dar outra olhada nisso, sim?

Não foi nos resgates de março de 2020 que a correlação entre o balanço do Fed e os depósitos bancários comerciais – o sinal revelador de um resgate “direto” ao estilo BlackRock – começou. Na verdade, foi em setembro de 2019 – meses antes de a fraudemia brilhar nos olhos de Bill Gates – quando começamos a ver a criação monetária do Federal Reserve encontrando seu caminho diretamente no circuito monetário de varejo.

Em outras palavras, foi menos de um mês depois que a BlackRock propôs esse novo tipo revolucionário de intervenção fiscal que os bancos centrais começaram a implementar essa mesma ideia. O Reinício Indo Direto, melhor entendido como um golpe de Estado financeiro, havia começado.

É certo que essa intervenção direta foi posteriormente compensada pela próxima fraude do Fed para forçar mais dívida do governo aos depositantes, mas essa é outra história. A questão é que o lacre havia sido quebrado na garrafa direta, e não demorou muito para que os banqueiros centrais tivessem uma desculpa perfeita para forçar aquela garrafa inteira goela abaixo do público. O que nos disseram que era uma “pandemia”, na verdade, no nível financeiro, apenas foi uma desculpa para uma injeção absolutamente sem precedentes de trilhões de dólares do Fed diretamente na economia.

A história de exatamente como o reajuste direto foi implementado durante os resgates de 2020 é fascinante, e eu encorajaria você a mergulhar nessa toca do coelho, se estiver interessado. Mas, para os propósitos de hoje, basta entender o que os banqueiros centrais tiraram do Reinício Indo Direto: a capacidade de assumir a política fiscal e começar a projetar a economia da Main Street de uma forma mais… bem, indo direto.

Mas o que a BlackRock ganhou com isso, você pergunta? Bem, quando chegou a hora de decidir a quem chamar para gerir o golpe de resgates da fraudemia, adivinhem a quem o Fed se voltou? Se você disse BlackRock, então (infelizmente) você está exatamente certo!

Sim, em março de 2020, o Federal Reserve contratou a BlackRock para gerenciar três programas de resgate separados: seu programa de títulos lastreados em hipotecas comerciais, suas compras de títulos corporativos recém-emitidos e suas compras de títulos de grau de investimento existentes e ETFs de crédito.

Sem dúvidas, essa bonança de resgate não era apenas mais uma desculpa para a BlackRock ter acesso à bolsa do governo e distribuir fundos para empresas em seu próprio portfólio, embora certamente fosse isso.

E não foi apenas mais uma emergência em que o presidente do Federal Reserve teve que colocar Larry Fink na discagem rápida de seu celular – não simplesmente para banhar a BlackRock com contratos sem licitação, mas para gerenciar sua própria carteira – embora certamente fosse isso também.

Isso também foi uma desculpa conveniente para a BlackRock resgatar um de seus próprios ativos mais valiosos: iShares, a cobrança de fundos negociados em bolsa (ETFs) que adquiriu do Barclays por US $ 13,5 bilhões em 2009 e que havia aumentado para um rolo compressor de US $ 1,9 trilhão até 2020.

Como Pam e Russ Martens – que estão alinhados com a BlackRock em seu blog Wall Street On Parade há anos – detalham em seu artigo sobre o assunto, “A BlackRock está resgatando seus ETFs com dinheiro do Fed e contribuintes sofrendo perdas“:

A BlackRock está sendo autorizada pelo Fed a comprar seus próprios ETFs de títulos corporativos como parte do programa do Fed para sustentar o mercado de títulos corporativos. De acordo com um relatório da Institutional Investor na segunda-feira, a BlackRock, em nome do Fed, “compou US $ 1,58 bilhão em ETFs de alto nível de investimento e alto rendimento de 12 de maio a 19 de maio, com os fundos iShares da BlackRock representando 48% do valor de mercado de US $ 1,307 bilhão no final desse período, disse a ETFGI em um relatório de 30 de maio”.

Sem contratos de licitação e compra de seus próprios produtos? O que poderia estar errado com isso?

Os números falam por si. Depois que a BlackRock foi autorizada a resgatar seus próprios fundos ETF com o dinheiro engraçado direto do Fed, o iShares subiu mais uma vez, superando US $ 3 trilhões em ativos sob gestão no ano passado.

Mas não foi apenas o Fed que estava lançando o tapete vermelho para a BlackRock implementar o próprio plano de resgate. Banqueiros de todo o mundo estavam caindo positivamente sobre si mesmos para fazer a BlackRock gerenciar suas intervenções no mercado.

Em abril de 2020, o Banco do Canadá anunciou que estava contratando (quem mais?) Aconselhamento de Mercados Financeiros (FMA) da BlackRock para ajudar a gerenciar seu próprio programa de compra de títulos corporativos de US $ 10 bilhões. Então, em maio de 2020, o banco central sueco, o Riksbank, também contratou a BlackRock como consultor externo para realizar “uma análise do mercado sueco de títulos corporativos e uma avaliação de possíveis opções de design para um potencial programa de compra de ativos de títulos corporativos”.

Como vimos anteriormente, a Crise Financeira Global havia colocado a BlackRock no mapa, estabelecendo o domínio da empresa no cenário mundial e catapultando Larry Fink para o status da realeza de Wall Street. Com o Reinício Indo Direto de 2020 no entanto, a BlackRock realmente conquistou o mundo. Estava agora ditando intervenções do banco central e, em seguida, agindo em todos os papéis concebíveis e em violação direta das regras de conflito de interesses, atuando como consultor e conselheiro, como gerente, como comprador, como vendedor e como investidor com o Fed e os próprios bancos, corporações, fundos de pensão e outras entidades que estava resgatando.

Sim, com o advento da fraudemia, a BlackRock cimentou sua posição como a Companhia que é dona do mundo.

Mas, mais uma vez, ficamos com as mesmas perguntas irritantes: o que é que a BlackRock está querendo fazer com esse poder? O que ela é capaz de fazer? E quais são os objetivos de Fink e seus camaradas?

Vamos descobrir.

Capítulo 3: O Gênio de Aladdin e o Futuro do Mundo

Como você sabe agora, a BlackRock começou a vida como “Blackstone Financial Management” nos escritórios do The Blackstone Group em 1988. Em 1992, já era tão bem sucedida que o fundador Larry Fink e o CEO da Blackstone, Stephen Schwarzman, criaram um subsidiaria de sua própria entidade, batizando-a BlackRock em uma tentativa deliberada de semear confusão.

Mas foi em 1993 (ou assim diz a história) que indiscutivelmente a mais importante das ferramentas de controle de mercado da BlackRock foi forjada. Foi nesse ano que Jody Kochansky, gestor de carteiras de renda fixa contratado no ano anterior, começou a se cansar de sua tarefa diária de comparar toda a sua carteira com os números de ontem.

A tarefa, feita à mão a partir de impressões em papel, era longa e árdua. Kochansky teve uma ideia melhor: “Nós dissemos, vamos pegar esses dados e, em vez de imprimi-los, vamos classificá-los em um banco de dados e fazer com que o computador compare o relatório de hoje com o relatório de ontem, em todas as posições.”

Pode parecer óbvio para nós hoje, mas em 1993 a ideia de automatizar uma tarefa como essa era radical. Mesmo assim, valeu a pena. Depois de ver a utilidade de ter um relatório automatizado, diário e gerado por computador calculando o risco de cada ativo em uma carteira, Kochansky e sua equipe se prepararam para um exercício de escrita de código de 72 horas que resultou no Aladdin (abreviação de “ativo, passivo e rede de investimento de dívida e derivativos”), uma tecnologia proprietária de análise de investimentos apresentada como “o sistema operacional da BlackRock”.

Vendido como um “sistema de processamento central para gestão de investimentos”, o software agora é o núcleo da BlackRock Solutions, uma subsidiária da BlackRock que licencia o Aladdin para clientes corporativos e investidores institucionais. O Aladdin combina gestão de portfólio e negociação, conformidade, operações e supervisão de risco em uma única plataforma e agora é usado por mais de 200 instituições, incluindo as rivais gestoras de fundos Vanguard e State Street; metade das dez maiores seguradoras do mundo; gigantes da Big Tech como Microsoft, Apple e Alphabet; e vários fundos de pensão, incluindo o maior do mundo, o Fundo de Seguro de Pensão do Governo Japonês de US$ 1,5 trilhão.

Os próprios números contam a história do Aladdin.

Ele é usado por 13.000 funcionários da BlackRock e milhares de clientes da BlackRock.

Ocupa três datacenters nos EUA, com a BlackRock planejando abrir mais dois na Europa.

Ele executa milhares de simulações de Monte Carlo – algoritmos computacionais que modelam a probabilidade de vários resultados em sistemas caóticos – todos os dias em cada uma das dezenas de milhões de títulos sob sua alçada.

E, em fevereiro de 2017, o Aladdin estava gerenciando o risco de US $ 20 trilhões em ativos. Foi quando a BlackRock parou de relatar esse número, já que – como a empresa disse ao Financial Times – “os ativos totais não refletem como os clientes usam o sistema”. Uma fonte anônima na empresa teve uma opinião diferente: “[O] número não é mais divulgado por causa da atenção negativa pelas enormes somas atraídas”.

Neste caso, a frase “enormes somas” quase não faz justiça à riqueza verdadeiramente incompreensível sob o olhar atento deste sistema de computador. Como o Financial Times passou a relatar, a combinação das pontuações de novos clientes usando Aladdin nos últimos anos e o crescimento nos mercados de ações e títulos naquele tempo significou que o valor total dos ativos sob a gestão do sistema é muito maior do que os US $ 20 trilhões relatados em 2017: “Hoje, US $ 21,6 trilhões fica na plataforma de apenas um terço de seus 240 clientes, de acordo com documentos públicos verificados com as empresas e contas em primeira mão”.

Para o contexto, esse número – representando os ativos de apenas um terço da clientela da BlackRock – representa 10% do valor de todas as ações e títulos do mundo.

Mas se a ideia de que esse valor dos ativos do mundo está sob a gestão do software de computador proprietário de uma única empresa te deixou preocupado, a BlackRock tem uma mensagem para você: Relaxe! A linha oficial é que o Aladdin calcula apenas o risco, não diz aos gestores de ativos o que comprar ou vender. Assim, mesmo que houvesse uma linha de código perdida ou um algoritmo vadio em algum lugar dentro da programação do Aladdin obtendo sua análise de investimento catastroficamente errada, a decisão final sobre qualquer investimento ainda seria repassada ao julgamento humano.

. . . Não é preciso nem dizer que isso é mentira. Em 2017, a BlackRock revelou um projeto para substituir os stockpickers humanos de baixo desempenho por algoritmos de computador. Apelidado de “Monarch”, o esquema viu bilhões de dólares em ativos arrancados do controle humano e entregues a um braço obscuro do império BlackRock chamado Systematic Active Equities (SAE). A BlackRock adquiriu a SAE no mesmo negócio de 2009 que a viu pegar iShares do Barclays Global Investors (BGI).

Como já vimos, o negócio da BGI foi incrivelmente lucrativo para a BlackRock, com a iShares sendo comprada por US$ 13,5 bilhões em 2009 e subindo para uma avaliação de US$ 1,9 trilhão em 2020. Testemunhando o compromisso da BlackRock com o projeto Monarch, Mark Wiseman, chefe global de ações ativas da BlackRock, disse ao Financial Times em 2018: “Acredito firmemente que, se olharmos para trás daqui a cinco ou 10 anos, a coisa de que mais nos beneficiamos na aquisição da BGI é realmente a SAE”.

Até o The New York Times estava relatando na época do lançamento da operação Monarch que Larry Fink havia “jogado sua sorte com as máquinas” e que a BlackRock havia “estabelecido um plano ambicioso para consolidar um grande número de fundos mútuos de gestão ativa com pares que dependem mais de algoritmos e modelos para escolher ações”.

“A democratização da informação tornou tudo muito mais difícil para a gestão ativa”, disse Fink ao NY Times. “Temos que mudar o ecossistema – isso significa confiar mais em big data, inteligência artificial, fatores e modelos dentro de estratégias de investimento quant e tradicionais.”

Para que não restem dúvidas sobre o compromisso da BlackRock com essa agenda anti-humana, a empresa dobrou a aposta em 2018 com a criação do AI Labs, que é “composto por pesquisadores, cientistas de dados e engenheiros” e trabalha para “desenvolver métodos para resolver seus problemas técnicos mais difíceis e avançar nos campos de finanças e IA”.

Os modelos reais que a SAE usa para escolher ações estão escondidos atrás de muros de sigilo corporativo, mas sabemos alguns detalhes. Sabemos, por exemplo, que a SAE coleta mais de 1.000 sinais de mercado em cada ação sob avaliação, incluindo tudo, desde as estatísticas óbvias que você esperaria em qualquer análise quantitativa dos mercados de ações – preço de negociação, volume, relação preço-lucro, etc. – até as formas mais exóticas de coleta de dados que são possíveis quando algoritmos de aprendizado complexos estão conectados às quantidades alucinantes de dados agora disponíveis em aparentemente tudo e todos.

Um estudante de MBA de Harvard catalogou algumas dessas novas abordagens de avaliação de ações empreendidas pelos algoritmos da SAE em um post de 2018 sobre o assunto.

Uma das maneiras pelas quais a BlackRock está incluindo o aprendizado de máquina em seu processo de investimento é por “combinação de sinais”, na qual um modelo extrai dados tentando aprender as relações entre retornos de ações e vários dados quantitativos. Por exemplo, analisaria o tráfego da web através de sites corporativos como um indicador do crescimento futuro da empresa ou analisaria dados de geolocalização de smartphones para prever quais varejistas são mais populares. Ao fazer isso, os pesquisadores devem recalibrar e refinar o modelo, para ter certeza de que ele estava agregando valor e não apenas redescobrindo comportamentos de mercado bem conhecidos já conhecidos [sic] pelos gestores de fundos “fundamentais”.

Outra importante aplicação de aprendizado de máquina veio quando foi combinada com o processamento de linguagem natural. Nesse modelo, a tecnologia aprende de forma adaptativa quais são as palavras que podem prever o desempenho futuro das ações. Esse modelo foi usado na análise de relatórios de corretores e documentos corporativos, e a tecnologia descobriu que os comentários do CEO tendem a ser geralmente mais positivos, então começou a dar mais importância aos comentários do CFO, ou à parte de perguntas e respostas das teleconferências.

Então, vamos recapitular. Sabemos que a BlackRock agora administra mais de US$ 21 trilhões em ativos com seu software Aladdin, fazendo com que uma parcela significativa da riqueza mundial dependa dos cálculos de um “sistema operacional” opaco e proprietário da BlackRock. E sabemos que Fink “jogou sua sorte com as máquinas” e está cada vez mais dedicado a encontrar maneiras de alavancar a chamada inteligência artificial, algoritmos de aprendizagem e outras tecnologias de ponta para remover ainda mais os humanos do ciclo de investimento.

Mas aqui está a verdadeira questão: o que a BlackRock está realmente fazendo com seu olho que tudo vê do Aladdin e seus robo-stockpickers SAE e seus laboratórios de IA? Onde Fink e a turma estão realmente tentando nos levar com o que há de mais novo e melhor em magia fintech de ponta?

Felizmente, não precisamos procurar uma agulha em um palheiro para encontrar nossa resposta para essa pergunta. Larry Fink teve a gentileza de escrevê-la para nós em preto e branco.

Veja bem, todos os anos, desde 2012, Fink assumiu o posto de governante de fato da riqueza mundial e escreveu uma “carta aos CEOs” anual expondo os próximos passos em seu esquema de dominação mundial.

. . . Errr, quero dizer, ele escreve a carta “como um fiduciário para nossos clientes que nos confiam a gerencia seus ativos – para destacar os temas que acredito serem vitais para impulsionar retornos duráveis de longo prazo e ajudá-los a alcançar seus objetivos”.

Às vezes chamadas de “chamada à ação” para líderes corporativos, essas cartas do homem que administra uma parte significativa dos ativos investidos no mundo realmente mudam o comportamento corporativo. Que isso é assim deve ser evidente para qualquer pessoa com dois neurônios, e é precisamente por isso que uma equipe de pesquisadores levou meses de estudo meticuloso para publicar um artigo revisado por pares concluindo este fato cegamente óbvio: “as empresas de portfólio são responsivas aos esforços de engajamento público da BlackRock”.

Então, qual é a mais recente preocupação de Larry Fink, você pergunta? Ora, a fraude ESG, claro!

Isso mesmo, Fink usou sua carta de 2022 para criticar seu público cativo de chefes corporativos sobre “O Poder do Capitalismo“, ou seja, o poder do capitalismo para controlar mais perfeitamente o comportamento humano em nome da “sustentabilidade”.

Especificamente:

Já se passaram dois anos desde que escrevi que risco climático é risco de investimento. E nesse curto período, vimos uma mudança tectônica de capital. Os investimentos sustentáveis já atingiram US$ 4 trilhões. As ações e ambições para a descarbonização também aumentaram. Este é apenas o começo – a mudança tectônica para o investimento sustentável ainda está acelerando. Seja capital sendo aplicado em novos empreendimentos focados em inovação energética, ou transferência de capital de índices tradicionais para portfólios e produtos mais personalizados, veremos mais dinheiro em movimento.

Todas as empresas e todos os setores serão transformados pela transição para um mundo emissões líquidas zero. A questão é: você vai liderar ou vai ser liderado?

Oooh, oooh, eu quero liderar, Larry! Escolha-me, escolha-me!… mas, por favor, diga-me como posso levar minha empresa a esta Admirável Nova Ordem Mundial Net Zero.

O capitalismo das partes interessadas tem tudo a ver com a entrega de retornos duradouros e de longo prazo para os acionistas. E a transparência em torno do planejamento da sua empresa para um mundo de emissões líquidas zero é um elemento importante disso. Mas é apenas uma das muitas divulgações que nós e outros investidores pedimos às empresas para fazer. Como administradores do capital de nossos clientes, pedimos às empresas que demonstrem como vão cumprir sua responsabilidade com os acionistas, inclusive por meio de práticas e políticas ambientais, sociais e de governança sólidas.

Sim, para a surpresa de absolutamente ninguém, Larry Fink assinou com a BlackRock o golpe de vários trilhões de dólares que são “práticas e políticas ambientais, sociais e de governança”, mais conhecido como ESG. Para aqueles que ainda não conhecem sobre ESG, talvez queiram se atualizar sobre o tema com minha apresentação no início deste ano sobre “ESG e a Grande Conspiração do Petróleo”. Ou podem ler o resumo do golpe ESG de Iain Davis em seu artigo sobre a globalização dos bens comuns (também conhecido como financeirização da natureza por meio das chamadas “corporações de ativos naturais”):

Isso será feito usando Métricas do Capitalismo de Partes Interessadas. Os ativos serão classificados usando benchmarks ambientais, sociais e de governança (ESG) para o desempenho sustentável dos negócios. Qualquer empresa que exija financiamento do mercado, talvez através da emissão de títulos climáticos, ou talvez títulos verdes para empreendimentos europeus, precisará desses títulos para ter uma classificação ESG saudável.

Uma baixa classificação ESG impedirá os investidores, impedindo que um projeto ou empreendimento comercial decorra. Um alto rating ESG fará com que os investidores se apressem em colocar seu dinheiro em projetos que são apoiados por acordos internacionais. Em combinação, iniciativas financeiras como NACs e ESGs estão convertendo os ODS em regulamentos de mercado.

Em outras palavras, o ESG é um conjunto de métricas fajutas bestas que estão sendo preparadas por think tanks globalistas e possíveis conselhos governantes (como o Fórum Econômico Mundial) para servir como um tipo de sistema de crédito social para corporações. Se as corporações não conseguirem entrar na linha quando se trata de políticas globalistas do momento – seja se comprometendo com compromissos de emissões líquidas zero (ou mesmo Absoluto Zero) destruidores da indústria ou de desbarização por crimes de pensamento ou qualquer outra coisa que possa estar na lista de verificação globalista – sua classificação ESG sofrerá um impacto.

“E daí?”, você pode perguntar. “O que uma classificação ESG tem a ver com o preço do chá na China e por que qualquer CEO se importaria?”

O “e daí” aqui é que, como Fink sinaliza em sua última carta, a BlackRock colocará relatórios ESG e conformidade em sua cesta de considerações ao escolher em quais ações e títulos investir e quais passar.

E Fink não está sozinho. Há agora 291 signatários da Net Zero Asset Managers Initiative, um “grupo internacional de gestores de ativos comprometidos em apoiar a meta de emissões líquidas zero de gases de efeito estufa até 2050 ou antes”. Eles incluem BlackRock, Vanguard, State Street e uma série de outras empresas que administram coletivamente US$ 66 trilhões em ativos.

Em bom português, a BlackRock e suas empresas colegas de investimento globalistas estão alavancando seu poder como gestores de ativos para começar a moldar o mundo corporativo à sua imagem e submeter as corporações à sua vontade.

E, caso você esteja se perguntando, sim, isso também está ligado à agenda de IA.

Em 2020, a BlackRock anunciou o lançamento de um novo módulo para seu sistema automatizado Aladdin: Aladdin Climate .

O Aladdin Climate é o primeiro aplicativo de software a oferecer aos investidores medidas do risco físico das mudanças climáticas e do risco de transição para uma economia de baixo carbono em carteiras com avaliações de títulos e métricas de risco ajustadas ao clima. Usando o Aladdin Climate, os investidores agora podem analisar o risco climático e as oportunidades no nível de segurança e medir o impacto de mudanças de políticas, tecnologia e fornecimento de energia em investimentos específicos.

Para termos uma noção de como seria um mundo dirigido por senhores digitais a mando dessa agenda ESG, basta nos voltarmos para o conflito em curso na Ucrânia. Como Fink escreveu em sua carta aos acionistas no início deste ano:

Por fim, um aspecto menos discutido da guerra é seu potencial impacto na aceleração das moedas digitais. A guerra levará os países a reavaliar suas dependências cambiais. Mesmo antes da guerra, vários governos estavam procurando desempenhar um papel mais ativo nas moedas digitais e definir os marcos regulatórios sob os quais operam. O banco central dos EUA, por exemplo, lançou recentemente um estudo para examinar as potenciais implicações de um dólar digital americano. Um sistema de pagamento digital global, cuidadosamente projetado, pode melhorar a liquidação de transações internacionais, reduzindo o risco de lavagem de dinheiro e corrupção. As moedas digitais também podem ajudar a reduzir os custos de pagamentos transfronteiriços, por exemplo, quando trabalhadores expatriados enviam os ganhos de volta para suas famílias. À medida que vemos um interesse crescente de nossos clientes, a BlackRock está estudando moedas digitais, stablecoins e as tecnologias subjacentes para entender como elas podem nos ajudar a atender nossos clientes.

O futuro do mundo, de acordo com a BlackRock, está agora totalmente em vista. É um mundo em que algoritmos irresponsáveis de aprendizado de computador direcionam automaticamente os investimentos das maiores instituições do mundo para os cofres daqueles que atendem as demandas de Fink e seus camaradas. É um mundo em que as transações serão cada vez mais digitais, com cada transação sendo extraída de dados para o benefício financeiro dos senhores algorítmicos da BlackRock. E é um mundo em que as corporações que se recusarem a seguir a agenda serão desclassificadas caindo no esquecimento e os indivíduos que apresentarem resistência terão suas carteiras de MDBC bloqueadas.

A transição da BlackRock de uma mera empresa de investimentos para um colosso financeiro, político e tecnológico que tem o poder de dirigir os rumos da civilização humana está quase completa.

JAMES O’KEEFE: Conheça Serge Varlay, recrutador da BlackRock.

SERGE VARLAY: Deixe-me dizer-lhe, não é quem é o presidente. É quem está controlando a carteira do presidente.

REPÓRTER DISFARÇADO: E quem é esse?

VARLAY: Os fundos de hedge, a BlackRock, os bancos. Esses caras mandam no mundo.

Financiamento de campanha. Sim, você pode comprar seus candidatos. Obviamente, temos esse sistema em vigor. Primeiro, há os senadores. Esses caras são muito baratos. Você tem 10 mil? Você pode comprar um senador. “Eu poderia te dar 500k agora, sem perguntas, você vai fazer o que precisa ser feito?”

REPÓRTER: Será que todos fazem isso? A BlackRock faz isso?

VARLAY: Todo mundo faz isso. Não importa quem ganha. Eles estão no meu bolso neste momento.

Recruta da BlackRock que “decide o destino das pessoas” diz que “a guerra é boa para os negócios”

CONCLUSÃO

Por mais sombria que seja a exploração desse rolo compressor conquistador do mundo, há um raio de esperança no horizonte: o público está pelo menos finalmente tomando consciência da existência da BlackRock e de sua relativa importância no cenário financeiro global. Isso se reflete em um número crescente de protestos contra a BlackRock e suas atividades. Por exemplo:

AGORA – Sede da BlackRock em Nova York invadida com forcados

Ativistas climáticos marcham para a sede da BlackRock para protestos no Occupy Park Ave – NYC

Observadores atentos podem notar, no entanto, que esses protestos não são contra a agenda BlackRock que expus nesta série. Pelo contrário. Eles são para essa agenda. A principal reclamação desses manifestantes parece ser que Fink e BlackRock estão envolvidos em greenwashing (a injustificada apropriação de virtudes ambientalistas) e que a megacorporação está realmente mais interessada em seus resultados do que em salvar a Mãe Terra.

Bem, dã. Até mesmo o ex-diretor de investimentos sustentáveis da BlackRock escreveu, depois de deixar a empresa, uma extensa exposição de denúncias em quatro partes documentando como o impulso de “investimento sustentável” que está sendo promovido por Fink é uma fraude de cima para baixo.

Minha única reclamação com essa crítica limitada à BlackRock é que ela implica que Fink e seus comparsas estão meramente interessados em acumular dólares. Não estão. Eles estão interessados em transformar sua riqueza financeira em poder do mundo real. Poder que exercerão a serviço de sua própria agenda e se disfarçarão com um falso manto verde porque acreditam – e não sem razão – que é isso que o público quer.

Um pouco mais próximos da verdade, você tem grupos sem fins lucrativos como a Consumers’ Research “criticando” a BlackRock por empobrecer a economia real em benefício próprio e de seus clientes. “Você pensaria que uma empresa que fez sua missão de impor padrões ESG (ambientais, sociais e de governança) às empresas americanas aplicaria esses mesmos padrões aos investimentos estrangeiros, mas a BlackRock não está empurrando sua agenda woke sobre a China ou a Rússia”, explicou o diretor executivo de pesquisa de consumidores, Will Hild, no início deste ano, após o lançamento de uma campanha publicitária direcionada à gigante de investimentos.

Mas essa crítica também parece perder o ponto subjacente. Será que Hild está tentando dizer que se apenas Fink aplicasse seus padrões destruidores da economia igualmente em todos os campos, então ele não poderia ser alvo de críticas?

Mais esperançosamente, há sinais de que a classe política – sempre disposta a pular na frente de um desfile e fingir que o está liderando – está pegando o crescente descontentamento público com a BlackRock e está começando a cortar laços com a empresa.

Nos últimos meses, vários governos estaduais dos EUA anunciaram sua intenção de desinvestir fundos estatais da BlackRock, com 19 procuradores-gerais dos estados até assinando uma carta a Larry Fink em agosto, apontando sua agenda de controle social:

As ações da BlackRock em uma variedade de objetivos de governança podem violar várias leis estaduais. A carta do Sr. McCombe afirma a conformidade com nossas leis fiduciárias porque a BlackRock tem uma motivação privada que difere de seus compromissos e declarações públicas. Isso provavelmente é insuficiente para satisfazer as leis estaduais que exigem um foco exclusivo no retorno financeiro. Nossos estados não ficarão de braços cruzados para que as aposentadorias de nossos aposentados sejam sacrificadas pela agenda climática da BlackRock. Chegou a hora de a BlackRock esclarecer se realmente valoriza as partes interessadas mais valiosas de nossos estados, nossos atuais e futuros aposentados.

Como parte desse esforço de desinvestimento, o tesoureiro do estado da Louisiana anunciou em outubro que o estado estava retirando US$ 794 milhões em fundos estaduais da BlackRock, o tesoureiro estadual da Carolina do Sul anunciou planos de se desfazer de US$ 200 milhões do controle da empresa até o final do ano, e o Arkansas já tirou US$ 125 milhões das contas do mercado monetário sob a gestão da BlackRock.

Como observei em minha participação no The Hrvoje Morić Show, independentemente das reais motivações desses governos estaduais, o fato de que eles se sentem compelidos a tomar medidas contra a BlackRock é em si um sinal de esperança. Isso significa que a classe política entende que uma parcela cada vez maior do público está ciente da agenda BlackRock/ESG/governança corporativa e se opõe a ela.

Mais uma vez, chegamos à linha de fundo: a única coisa que realmente importa é a consciência pública das questões envolvidas na ascensão de um gigante financeiro (e político e tecnológico) como a BlackRock, e é apenas a opinião pública em geral que pode mover a agulha quando se trata de remover a riqueza (e, portanto, o poder) de um gigante como este que Fink criou.

Mas antes de terminarmos aqui, há um último ponto a ser destacado.

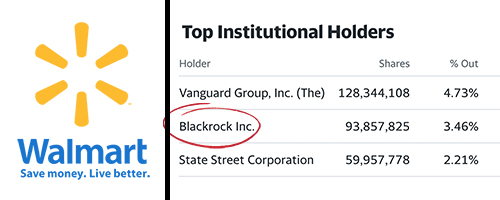

Você deve se lembrar que abrimos esta exploração destacando a posição da BlackRock como um dos principais acionistas institucionais do Walmart:

E da Coca-Cola:

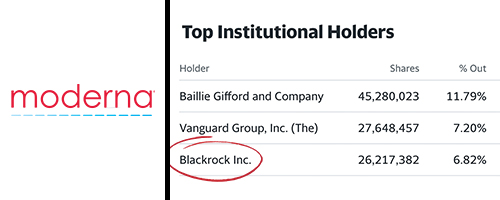

E da Moderna:

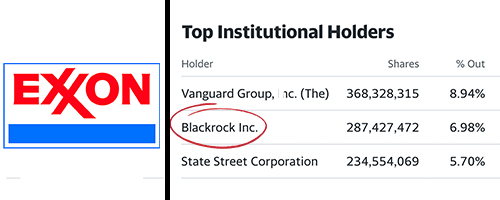

E da Exxon:

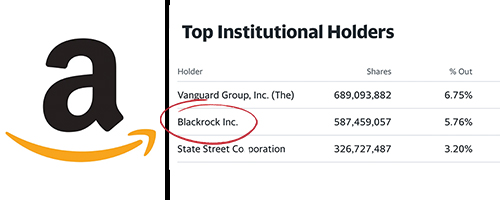

E da Amazon:

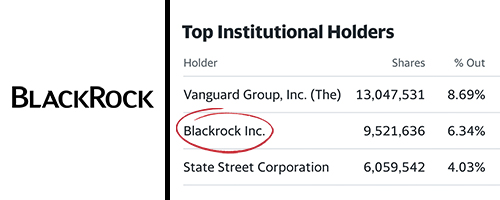

… e em aparentemente todas as outras empresas de importância no cenário global. Agora, os verificadores de fatos dirão que isso realmente não importa, porque são os acionistas que realmente possuem as ações, não a BlackRock em si. Mas isso levanta uma outra questão: quem é o dono da BlackRock?

Ah, claro.

Agora, percebo que é muita informação para assimilar de uma vez. Vá em frente e releia esta série uma ou duas vezes. Siga alguns dos muitos links contidos aqui para se familiarizar melhor com o material. Compartilhe esses relatórios com outras pessoas.

Mas se, depois de ler tudo isso, você se encontrar olhando para trás nessas listas de “Top Institutional Holders” e dizendo: “Ei, espere! Quem é o Grupo Vanguard?”.

… Bem, então, eu diria que você está começando a entender! Muito bom trabalho!

Então, quem é o Grupo Vanguard? É uma excelente pergunta, e que vou responder na próxima edição da newsletter The Corbett Report Subscriber! Espero que você esteja lá para a resposta!

Artigo original aqui

Excelente report!