Com certeza muitos estão a acompanhar os atritos recentes entre a Arábia Saudita, país membro da OPEP, o famoso cartel internacional do petróleo, e a Rússia, com relação aos níveis adequados de produção da commodity durante o surto do novo coronavírus, e, mesmo que não estejam, já estão a viver seu resultado: a derrocada do preço do barril de petróleo no mercado internacional.

Com certeza muitos estão a acompanhar os atritos recentes entre a Arábia Saudita, país membro da OPEP, o famoso cartel internacional do petróleo, e a Rússia, com relação aos níveis adequados de produção da commodity durante o surto do novo coronavírus, e, mesmo que não estejam, já estão a viver seu resultado: a derrocada do preço do barril de petróleo no mercado internacional.

Até a data desta matéria, (22/03/2020), tanto o preço do petróleo do Golfo do México (WTI), quanto o do Mar do Norte (Brent), figuravam em torno de U$30,00, em um derretimento de aproximadamente 55% do valor do produto em apenas 3 meses. Foi esta queda acentuada que motivou o reajuste pela Petrobras dos derivados vendidos por suas refinarias na sexta-feira passada, dia 13/03/2020. A estatal reduziu em quase 10% o preço da gasolina e em 6,5% o preço do diesel.

Mas será que é natural um país inteiro esperar atento pela manifestação desta empresa, apenas para usufruir dos preços de mercado? O que significa depender tanto de um agente monopolista? Não muito tempo atrás, houve grande demonstração de como os brasileiros são reféns desta empresa, e como apenas o mercado pode salvá-los.

Este mesmo patamar de preços para o barril de petróleo vendido no mercado externo já havia sido alcançado entre o fim de 2015 e o princípio de 2016, quando outras variáveis estiveram em jogo. A crise diplomática entre Arábia Saudita e Irã, o panorama de uma demanda menos aquecida da Ásia e o incremento cada vez maior de derivados em reserva nos Estados Unidos, foram alguns dos fatores que levaram o preço do petróleo a níveis cada vez menores na época.

Alguém se recorda do que ocorreu no Brasil neste momento? O que houve com os preços da gasolina, do diesel e dos outros derivados – eles abaixaram, correto? O que aconteceu com a nossa Petrobras?

Recordemos, sem antes deixar de contextualizar um pouco o leitor.

Detentora de um parque de refino de abrangência nacional, constituído e consolidado pela vedação, em 1953, da ampliação da capacidade operacional de outras refinarias[1], foram as iniciativas e empreendimentos em modernização e aumento da complexidade industrial da magnânima Petrobras que determinaram o volume e a logística da produção de derivados no Brasil ao longo da história.

Suas refinarias, que correspondem atualmente por mais de 98% da capacidade instalada brasileira, por jamais terem enfrentado concorrência de outros agentes, puderam ser concebidas a fim de minimizar o custo total de abastecimento, localizando-se, majoritariamente, nas regiões mais densamente povoadas, i.e., nos maiores centros consumidores de derivados.

O território brasileiro, portanto, dividido em cadeias logísticas de abastecimento pela empresa, submeteu-se à sua estratégia, e passou a acomodar suas refinarias buscando a eficiência máxima de sua gestão centralizada, de forma que, uma vez delimitadas as áreas de atuação e as variedades de produtos ofertados por cada um de seus polos produtores, não havia espaço para competição entre seus próprios ativos.

Foi diante deste panorama que a Petrobras garantiu para si a manutenção de parcelas acima de 97% no fornecimento de combustíveis no país por longo período de tempo[2]. Até meados de 2015, praticamente todo o combustível consumido no Brasil passava pelas mãos da empresa.

Sua política de preços de venda dos derivados no mercado interno, capaz de gerar graves impactos sobre a atividade econômica, atualmente não sofre interferência política, não sendo regulada. A política da empresa, cuja fórmula específica é desconhecida do público, tem como base o preço de paridade de importação, formado pelas cotações internacionais dos produtos mais os custos que os importadores teriam, considerando, ainda, uma margem que cobre os riscos[3].

Entre 2001 e 2010, vale dizer, a empresa já mantinha este alinhamento com os preços cobrados no exterior, todavia o realizava com reajustes periódicos, não diários ou semanais, permitindo que, vez ou outra, os preços internos surgissem acima ou abaixo do mercado internacional.

Assim, enquanto entre o segundo semestre de 2010 e o fim de 2014, por exemplo, os preços de alguns derivados permaneceram persistentemente abaixo do transacionado no exterior, acarretando perdas significativas de mercado para as pequenas refinarias privadas, as quais não podiam competir com os preços reduzidos da estatal, no período seguinte, do fim de 2015 até o princípio de 2018, o contrário se sucedeu, e os preços internos do produtor estiveram acima da cotação internacional, proporcionando ampla e excepcional janela de oportunidade para a atividade importadora.

A intenção da empresa, neste segundo movimento, era de custear os rombos deixados por seus antigos gestores, que tão mal fizeram não apenas à empresa, mas ao país e aos investidores, passando a conta para os consumidores, que não teriam outra opção, de qualquer forma, senão fazer uso de seus produtos mais caros.[4]

Mas logo a iniciativa privada entraria em jogo…

A política de prêmio alto principalmente sobre a gasolina e o óleo diesel, perseguida desde a divulgação do novo plano de negócios e gestão da empresa em 2016[5], trouxe uma oportunidade tal ao mercado que os antigos recordes de importação, experimentados ao fim de 2014, quando o preço do petróleo apresentou forte queda no mercado internacional, foram ultrapassados.

Já em meados de 2017, a empresa teve de voltar atrás e alinhar seus preços aos praticados internacionalmente com maior frequência, em resposta a grande perda de participação de mercado a que foi infligida pelo grande aquecimento da atividade importadora.

Seu fornecimento, neste período, surgia cada vez mais e mais comprometido, incapaz de concorrer com os preços favoráveis do exterior. O surgimento de grandes companhias importadoras associadas ao abastecimento dos distribuidores dramatizou ainda mais o processo para a estatal, afinal com o passar dos anos, o volume importado de combustíveis líquidos crescia a níveis cada vez mais elevados, principalmente entre os grandes distribuidores, os quais são os clientes com maior poder de mercado e que respondem pela maior parte de suas vendas.

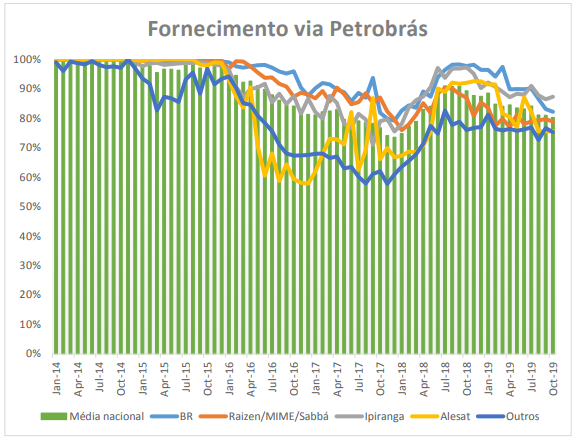

O gráfico a seguir, que demonstra a variação no volume de derivados de petróleo fornecidos pela Petrobras aos distribuidores ao longo de aproximadamente cinco anos, demonstra uma perda de mercado jamais vista antes pela empresa justamente no período compreendido entre 2016 e 2018, quando a estatal passa a reajustar seus preços acima do mercado internacional, estabelecendo certa defasagem entre os preços internos e externos.

*não inclui óleos combustíveis

Elaboração própria. Fonte: ANP (http://www.anp.gov.br/distribuicao-e-revenda/distribuidor/combustiveis-liquidos/dados-de-mercado) em Publicação das entregas

A queda não parece tão acentuada, não? Mas perceba que, enquanto em janeiro de 2016 a empresa era origem de 97% dos combustíveis líquidos fornecidos aos distribuidores brasileiros, dois anos depois, em janeiro de 2018, sua produção correspondia a 75% dos combustíveis vendidos a estes agentes, configurando uma queda de 22% em seu nível de fornecimento.

Após muitos anos, enfim a empresa enfrentava concorrência no abastecimento nacional e, finalmente, passava a perder participação de mercado. Isto nunca antes havia sido presenciado neste país com tamanha pungência.

Seus preços, acima do estabelecido no comércio exterior, eram contestados por agentes privados oriundos do setor importador, os quais traziam ao país derivados de petróleo, como gasolina e óleo diesel, a preços condizentes com os internacionais, i.e., mais baratos, impedindo a estatal de lucrar com a falta de opção dos consumidores.

Analisando o gráfico, podemos perceber que alguns dos grandes agentes da distribuição, os quais outrora eram completamente abastecidos pela empresa, chegaram a atingir níveis de 57% (Alesat, em 2016) e 75% (Raízen, em 2018) de abastecimento pela estatal.

Com relação às pequenas distribuidoras, representadas pela rubrica “outros”, a transição foi mais drástica para a produtora estatal, uma vez que a Petrobrás deixou de fornecer cerca de 31% do combustível comprado por estes agentes.

Em janeiro de 2016 a empresa fornecia 94% do produto adquirido pelos pequenos distribuidores, enquanto em janeiro de 2018 apenas 63%.

Esta migração um tanto mais radical para o produto importado por parte destes agentes com menor poder de mercado, pode ser atribuída às relações contratuais mantidas com o produtor estatal, dado que, por comercializarem volumes mais modestos em comparação a seus competidores de maior porte, bem como por possuírem menor inserção a nível nacional, detém menos vantagens ao permanecerem a negociar com a estatal, priorizando, então, os contratos de curto prazo com preços favoráveis dos importadores.

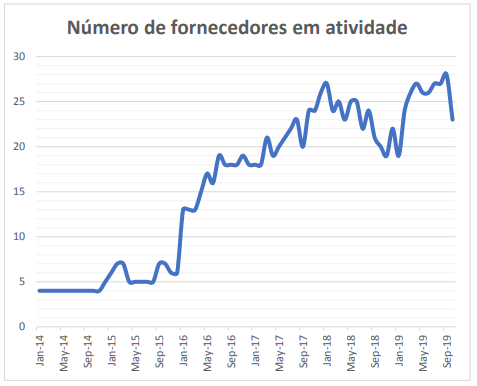

Os agentes de importação, portanto, que aproveitavam a janela benéfica para trazer o produto do mercado externo ao país, encontraram o melhor momento para sua atividade neste período. O número de fornecedores de combustíveis líquidos em atividade saltou de apenas 4 durante a maior parte de 2014, para 27, em janeiro de 2018, como exposto a seguir.

Elaboração própria. Fonte: ANP (http://www.anp.gov.br/distribuicao-e-revenda/distribuidor/combustiveis-liquidos/dados-de-mercado) em Publicação das entregas

Pode-se observar que, ao longo de toda a crise econômica atravessada pelo país, que esteve em recessão de 2014 até 2016, apresentando uma atividade econômica pouco aquecida e com dois anos seguidos de contração no PIB, o número de fornecedores tendeu a crescer e a atividade em geral a se desenvolver cada vez mais. Muitos distribuidores de combustíveis passaram a obter o produto mais barato do exterior por meio de importadoras próprias e grandes importadoras começaram a se distinguir das demais do mercado, ao mesmo em tempo em que se associavam a certos distribuidores e especializavam-se em especificas regiões do país.

Tal movimento era desenhado pelo mercado, espontaneamente, a buscar corrigir as falhas e ineficiências deixadas pelo grande produtor monopolista. Enfrentando a falta de infraestrutura portuária adequada de instalações para armazenamento e transporte, bem como a ausência de redes de escoamento necessárias para a distribuição dos produtos, a importação florescia às custas dos elevados preços internos, atendendo a demanda por um produto mais barato.

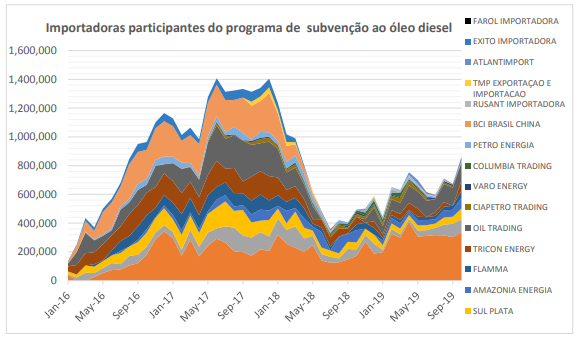

Ao princípio de 2018, todavia, com a prática de margens menores nas refinarias por parte da Petrobrás, principalmente em grandes centros consumidores, onde há maior competitividade, com a elevação no preço internacional do petróleo, e, mais tarde, com a deflagração da greve dos caminhoneiros, que trouxe a concessão de subvenção econômica à comercialização de óleo diesel, foi decretado o declínio da atividade importadora.

Em junho deste ano, especialmente, foi estabelecida a redução do preço médio do diesel na refinaria em R$ 0,46[6], o que manteria o preço nacional abaixo dos preços internacionais considerados para paridade de importação, tornando a atividade importadora, dessa vez, favorável à Petrobrás ao invés de aos agentes privados, como fora até então.[7]

A estatal podia enfim retomar todo o mercado que havia perdido através de um único decreto do governo.

Dentre as empresas importadoras que aderiram à subvenção, praticando preço médio igual ou inferior ao respectivo preço de comercialização prescrito no Decreto nº 9.403, todas já apresentaram certo declínio no volume comercializado a partir de janeiro de 2018, quando a Petrobrás passara a adotar margens de comercialização mais alinhadas aos preços internacionais, contudo o decaimento acentua-se por volta de maio deste ano, período fixado para data-base de vigência dos preços de referência da subvenção.

*não inclui óleos combustíveis

Elaboração própria. Fonte: ANP (http://www.anp.gov.br/distribuicao-e-revenda/distribuidor/combustiveis-liquidos/dados-de-mercado) em Publicação das entregas

Segundo dados do Relatório de Comércio Exterior da ANP[8], as importações de gasolina, que em 2018 tiveram apenas 22,4% de participação da Petrobrás, de janeiro a junho de 2019 já apresentavam 42,4% de participação desta empresa. As importações de óleo diesel, por sua vez, cresceram menos, passando de uma participação de 28% para 32% por parte da estatal, no mesmo período.

O fornecimento de combustíveis líquidos no Brasil, por conseguinte, a partir de 2019, ainda influenciado pela dinâmica da subvenção ao óleo diesel, principalmente até meados deste ano, passou a apresentar uma situação mais arisca a atividade importadora, e por mais que muitas empresas tenham permanecido atuantes no mercado, principalmente em detrimento das inversões em infraestrutura de armazenamento nos portos brasileiros e da expectativa de fazer concorrência à estatal como em anos anteriores, era a incerteza que permeava o mercado.

As janelas de importação tornaram-se mais raras neste ano, principalmente para o caso do diesel. A política de preços, quando não mantida abaixo do mercado externo, mais emparelhada aos preços internacionais, bem como a desvalorização da moeda brasileira ao longo deste ano, foram fatores que não estimularam a importação por parte das empresas privadas à mesma medida que outrora, arrefecendo a euforia que envolvia esta atividade e favorecendo novamente a importação pelo sistema Petrobrás.[9]

A empresa agora mantinha seus preços baixos, recuperando o mercado perdido.

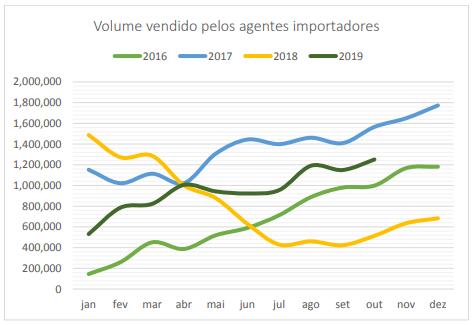

*não inclui óleos combustíveis

Elaboração própria. Fonte: ANP (http://www.anp.gov.br/distribuicao-e-revenda/distribuidor/combustiveis-liquidos/dados-de-mercado) em Publicação das entregas

O gráfico acima, que informa o volume vendido de combustível importado aos distribuidores pelos agentes de importação, demonstra que o ano de 2019, apesar de ainda constar acima dos patamares obtidos pelo setor em 2016, esteve abaixo dos volumes importados nos meses de 2017 e, até março, do próprio ano de 2018.

Em um movimento de recuperação do turbulento ano anterior, aproveitando-se de diferenças benéficas entre os preços do produtor e os do mercado externo, as vendas em 2019 principiaram o ano elevando-se, mas tenderam a se estabilizar com o decorrer do ano. Apenas entre agosto e outubro deste ano as vendas tornaram a ascender, aproveitando-se da curta defasagem nos preços internos e externos, mas logo em seguida retornando à estagnação e incerteza.

Conclusão

Bem, o que todo este movimento significa? Qual o ensinamento a se retirar de toda esta análise?

As janelas de importação surgidas nos anos de 2016 e 2017, resultado da defasagem entre preços domésticos e internacionais praticada pela Petrobras, demonstrou, por suas consequências e implicações, a veemência com que o mercado atua ao identificar novas oportunidades e situações vantajosas para exercício de suas mais variadas funções, mas também os métodos pelos quais o sistema vigente busca manter sua sustentação.

Enquanto o acréscimo de cerca de 300% no número de agentes atuantes na importação de combustíveis líquidos entre 2014 e 2018 exemplifica o processo de competição que se instaurou no mercado importador, a redução no número de agentes deste setor percebida em meados de 2018 e ao fim de 2019, atesta o incômodo que a concorrência causou ao monopolizador, a ponto de medidas terem de ser tomadas para frear sua inserção.

A importação de derivados, uma vez construída sobre uma estrutura apropriada de instalações para armazenamento e transporte, bem como desenvolvida conjuntamente a redes de distribuição mais integradas que permitam o escoamento do produto, sem falar ainda da redução dos tributos alfandegários, detém a potencialidade de introduzir pressões concorrenciais no mercado de combustíveis líquidos, especialmente para benefício dos habitantes distantes das fontes de suprimento habituais. Isto foi muito bem comprovado neste período.

A questão é que uma firma monopolista muito dificulta a execução destes investimentos de longo prazo, trazendo incerteza e informações assimétricas ao mercado. Quem decide concorrer com uma empresa que, além de completamente entranhada ao mercado, praticamente pode controlar os preços e manter diferentes logísticas de abastecimento para sufocar o competidor?

As políticas adotadas pela Petrobras nos últimos anos demonstram como o poder de um monopolista é dirigido para exterminar toda e qualquer concorrência, mantendo o mercado sempre sob sua coerção. Este tipo de interferência naturalmente danifica toda a ordem econômica, afastando potenciais investidores do país.

No choque atual que estamos a vivenciar, por exemplo, de certo o derretimento dos preços dos derivados poderia ser transmitido de forma mais veloz por um mercado com maior número de fornecedores, mas ao invés disso precisamos aguardar os anúncios da estatal, como Moisés fazia a esperar os mandamentos do seu Senhor, no Monte Sinai, à época do êxodo hebreu, para que a gasolina diminua nas bombas dos postos.

Enquanto a empresa não reajusta seus preços internos, o preço do litro da gasolina e do óleo diesel continua a decair no mercado internacional, configurando outra defasagem interna entre os referidos preços. Temos de ir até as refinarias da empresa, clamar por outras reduções?

Não é natural que todos os habitantes de um país precisem aguardar os pronunciamentos do presidente de uma estatal para calcularem os impactos dos ajustes anunciados sobre suas vidas. Como em todos os outros mercados, a transmissão de preços deve ser a mais instantânea possível, determinada pelos agentes do comércio em regime de competição, o qual, por sinal, é o único regime que nos permite tanto usufruir plenamente da derrocada dos preços, quanto amenizar o recebimento de sua ascensão.

Levemos em conta, por final, os impactos do subsídio temporário de até R$0,46 por litro de diesel garantido pelo governo em resposta à greve dos caminhoneiros, em 2018, sobre a atividade do setor importador.

A medida, naturalmente, teve como maior beneficiária a maior produtora brasileira de derivados de petróleo, a Petrobras, que recebeu cerca de 90% do total pago como ressarcimento a todos os agentes que aderiram ao programa, no entanto seu maior favorecimento deu-se indiretamente, na medida em que a interferência sobre os preços estipulados pelo mercado criou incertezas que afetaram a competição nos setores de distribuição e importação de combustível, freando o planejamento de novos investimentos.[10] O desconto sustentado pelo governo federal, afinal, manteve o preço doméstico abaixo da cotação do mercado externo.

O governo, atuando para favorecer o grupo de pressão dos caminhoneiros grevistas no curto prazo, sacrificou a atividade de grande parte do setor importador, que garantia, com muito esforço, a transmissão dos preços reduzidos até então.

O retrocesso no movimento de diversificação da matriz de fornecedores de derivados de petróleo no Brasil, no longo prazo, passa a significar, novamente, um mercado onde um produtor pode determinar os preços que bem entender, simplesmente por ser virtualmente o único agente em atuação.

A variável preço nos produtos derivados de petróleo, tão molestada ao longo da história, se sobrevive com um pouco de realidade hoje neste país, refletindo razoavelmente os preços internacionais de comércio, é devido a pressão que os agentes privados imprimiram recentemente sobre o mercado.

A intenção do monopolista e da mão do Estado, fica mais uma vez demonstrado, é apenas a de salvaguardar certo setor ante a desorganização de outro, deixando o consumidor de lado. A da concorrência comercial, por outro lado, de selecionar quem mais bonifica seu comprador, seja por preços baixos, melhores serviços ou ambos.

____________________________________

NOTAS:

[1] Lei nº 2004, 03/10/53 – Art. 43. Ficam excluídas do monopólio estabelecido pela presente lei as refinarias ora em funcionamento no país, e mantidas as concessões dos oleodutos em idêntica situação.

Art. 45. Não será dada autorização para a ampliação de sua capacidade às refinarias de que tratam os dois artigos anteriores.

A Lei nº 9.478, de 06/08/1997, no entanto, extinguiu o monopólio estatal do petróleo.

[2] Em 1963, o monopólio da Petrobrás foi estendido à importação e exportação de petróleo e derivados, o que não era garantido pela Lei nº 2004. Tal monopólio extinguiu-se com a Lei nº 9478, de 6/08/1997.

[3] http://www.petrobras.com.br/pt/produtos-e-servicos/precos-de-venda-as-distribuidoras/gasolina-e-diesel/

[4] Justiça decreta prisão preventiva de ex diretor da Petrobrás;

Polícia Federal estima que prejuízo da Petrobrás com corrupção chegará a R$ 42 bilhões

Petrobras tem 1º prejuízo desde 1991, em 2014, alcançando perdas de R$ 6 bilhões com corrupção

Ações da Petrobras atingem seu menor valor desde 2003, em 2016.

[5] PLANO ESTRATÉGICO – PLANO DE NEGÓCIOS E GESTÃO 2017- 2021 – (Setembro de 2016) – Petrobras

[6] R$ 0,16 foram mediante redução de tributos, sendo apenas R$0,30 via subvenção.

[7] Decreto 9.403/2018, de 07/06/2018.

[8] Relatório de Comércio exterior nº 9

[9] https://oglobo.globo.com/economia/importadores-de-combustiveis-criticam-reajuste-feito-pela-petrobras-em-gasolina-diesel-24090640

[10] Subsídio para diesel faz Raízen cortar R$ 2 bi em investimentos.

Importadoras alertam ANP que subsídio ao diesel pode inviabilizar compras.

Estudo da Noruega: país se tornou rico com a descoberta de petróleo no mar do norte, IDH é de 0,957….e a descoberta de petróleo no Brasil? Em 2006, descoberta do pré-sal, o país tinha um IDH de 0,807, após a descoberta de petróleo caiu para 0,758…Todas as vantagens competitivas do país foram anuladas por economistas e políticos…

Quanto mais riqueza o país descobre, mais pobre fica