Em aula recente publicada no Youtube, o psiquiatra Dr. Bruno Lamoglia descreve de forma panorâmica o mecanismo dos vícios no cérebro humano e suas implicações na vida dos indivíduos bem como em seu comportamento perante a sociedade. Ao assistir a brilhante aula do médico, não pude deixar de fazer uma analogia entre o processo de deterioração da vida de um indivíduo, causado pelos vícios e o processo de deterioração econômica vivenciado, especialmente, nos últimos 100 anos de história. A primeira parte deste artigo cobrirá de forma tosca e simplista, o tema dos vícios e seu contraste com as virtudes. A segunda parte por sua vez, cobrirá, de forma bastante resumida, os últimos 100 anos de história econômica, exibindo os paralelos entre um tema e outro.

Em aula recente publicada no Youtube, o psiquiatra Dr. Bruno Lamoglia descreve de forma panorâmica o mecanismo dos vícios no cérebro humano e suas implicações na vida dos indivíduos bem como em seu comportamento perante a sociedade. Ao assistir a brilhante aula do médico, não pude deixar de fazer uma analogia entre o processo de deterioração da vida de um indivíduo, causado pelos vícios e o processo de deterioração econômica vivenciado, especialmente, nos últimos 100 anos de história. A primeira parte deste artigo cobrirá de forma tosca e simplista, o tema dos vícios e seu contraste com as virtudes. A segunda parte por sua vez, cobrirá, de forma bastante resumida, os últimos 100 anos de história econômica, exibindo os paralelos entre um tema e outro.

Parte 1 – Vícios e Virtudes

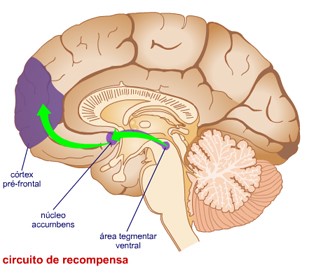

O cérebro humano possui um circuito chamado “sistema de recompensa cerebral”. Os principais componentes do sistema são a área tegmentar ventral, o núcleo accumbens e o córtex pré-frontal. A comunicação entre os componentes é feita através dos transmissores das sinapses neurais, sendo que o córtex pré-frontal é o responsável por “regular” as atividades e pela formação dos transmissores.

O sistema de recompensa cerebral é responsável por nos dar a sensação de prazer, sendo assim, ele é peça fundamental para a sobrevivência e aprimoramento do homem enquanto espécie, já que tendemos a sentir prazer em situações de afeto e segurança e desprazer em situações de perigo ou insalubridade. Sentimos prazer por exemplo, ao assistir ao pôr-do-sol ou ao nos encontrarmos com um amigo que não vemos há tempos. De igual forma, sentimos desprazer e incômodo em situações de perigo, como um assalto ou ao ver uma pessoa ou animal sendo agredidos. Dessa forma, o sistema de recompensas tende a nos incentivar a estar em situações “benéficas” e a nos desincentivar a estar em situações “maléficas”. Guardadas as devidas proporções.

Ocorre que o sistema de recompensas também reage às substâncias exógenas, ou seja, também temos receptores para algumas substâncias que não são naturalmente produzidas pelo corpo, antes as obtemos através de alimentos ou drogas (medicamentos ou psicoativos). O uso de algumas dessas substâncias pode nos gerar grandes sensações de prazer, é o que acontece por exemplo ao se saborear um prato de lasanha. Neste exemplo, sentimos grande prazer ao comer a primeira fatia, posteriormente, o prazer percebido vai diminuindo à medida em que consumimos o prato. Assim, uma pessoa normal, sentirá repulsa por lasanhas após comer 3 pratos da massa. O córtex pré-frontal nos ajuda a fazer o julgamento entre as ações que liberarão mais ou menos prazer, tal diminuição do prazer a cada novo pedaço de lasanha é fundamental para que não sintamos vontade de comer até exaurir nossa capacidade digestória, o que poderia nos levar à morte.

Ocorre que cada tipo de substância gerará quantidades diferentes de dopamina e interagirá de forma diferente com os transmissores do sistema de recompensa. O vício nasce do aumento da tolerância à tais substâncias, gerando persistência no uso e, por fim, dependência. Quando a fase de dependência chega, o indivíduo pode sofrer de fissura ao ser privado da substância ou atividade-objeto do vício. Os neurocientistas descobriram que, uma vez utilizando de forma recorrente alguma substância ou praticando de forma descontrolada alguma atividade, a quantidade de receptores para as substâncias envolvidas aumenta, o que gera o fenômeno do aumento da tolerância. Tome-se por exemplo o caso do álcool: uma pessoa que nunca bebeu sentirá prazer ao consumir um ou dois copos de cerveja, para além deste limite, ela passará a apresentar alguns efeitos colaterais. Porém, se essa mesma pessoa passar a beber de forma recorrente, não só os efeitos colaterais precisarão de mais álcool para serem gerados, como o estado de embriaguez requererá mais “litros” para ser atingido. A necessidade de alcance do prazer provocado pelo uso da substância leva ao aumento do consumo, da tolerância e culmina na dependência.

A dependência é caracterizada pela perda de controle, fissura em caso de abstinência e perda da capacidade do cortex pré-frontal em regular a intensidade do uso. Por isso, no caso de drogas mais pesadas, é possível que o usuário continue o consumo mesmo após a exaustão da capacidade do corpo de eliminar a substância, o que culmina na oversdose. Retomando o exemplo da lasanha, é como se uma ou duas fatias não gerassem mais prazer e fossem necessários vários pratos da massa para satisfazer o indivíduo, de forma que a necessidade de consumo ultrapassasse até mesmo a capacidade estomacal e o indivíduo morresse de tanto comer. Deve ser ressaltado que é possível que o indivíduo se vicie tanto em substâncias exógenas (drogas, alimentos) quando em atividades que liberam determinadas substância naturais (atividade física, sexo, uso de redes sociais, etc.). Obviamente que as consequências de cada tipo de adição variam, mas o conceito central permanece o mesmo.

Deve-se levar em consideração que o problema não é o prazer, mas sim, uma tentativa de se reproduzir prazeres de forma rápida e “sem custos”. Vale ressaltar, que a maior parte de nossas decisões é tomada de forma emocional ou intuitiva, em detrimento da razão, como explica a Obra de Daniel Kahneman. O fato de usarmos mais as emoções e a intuição, não necessariamente significa que estamos tomando decisões erradas, ora, não nos escondemos durante um tiroteio por raciocinarmos e chegarmos à conclusão de que essa é a melhor coisa a se fazer, mas sim porque nosso cérebro nos dá incentivos rápidos para agir de tal forma. Raciocinar é uma atividade que consome muita energia e tempo. Assim, o prazer exerce um papel fundamental em nossas vidas, visto que por ele nos movemos, trabalhamos, estudamos, casamos, temos filhos, nos alimentamos, etc.

A busca por uma regulação do prazer, ou seja, a submissão dos prazeres à vontade é tema das maiores questões humanas desde que o homem começou a pensar sobre sua existência. A filosofia se ocupou de estudar a adição, suas causas e consequências. O apogeu da aplicação da racionalidade sobre o prazer deu-se, certamente, na obra dos estoicos, como pode ser visto em Sêneca em sua carta de nº 83:

“Ninguém confia um segredo a um homem bêbado, mas confiará um segredo a um homem bom, portanto, o bom homem não vai ficar embriagado“. (§9).

“O que os homens chamam de prazeres são punições assim que ultrapassarem os limites devidos.” (§26)

Sobre ser guiado pelo prazer, diz também o Apóstolo Paulo na 1ª Carta aos Coríntios:

“Todas as coisas me são lícitas, mas nem todas as coisas convêm. Todas as coisas me são lícitas; mas eu não me deixarei dominar por nenhuma delas.” 1 Co 6:12

De igual maneira, conselhos a respeito da racionalização dos prazeres e da busca de prazeres mais elevados em detrimento dos temporários são vistos na obra de vários autores ao longo dos séculos, especialmente no contexto do cristianismo, que prega que não há ao homem, prazer maior possível que aquele gerado pela comunhão com Deus e pela constante assepsia dos pecados. Disraeli já no século XIX diz:

“Fazei tudo o que vos agrada, conquanto que isso verdadeiramente vos agrade”.

Ao que parece, o máximo desenvolvimento humano dá-se no prazer livre dos vícios e, ao que parece, o prazer livre dos vícios só é possível em um ambiente de fortalecimento dos mecanismos de controle ou em casos cujo alcance dá-se por meio de grandes esforços. Podemos tornar ao exemplo das refeições, certamente, poucas coisas são tão prazerosas quanto o saborear do prato favorito, assim como a prática da atividade sexual. Contudo, o consumo excessivo e desregrado de alimentos saborosos, bem como uma vida sexual promiscua e desregrada propiciam à ocorrência dos vícios mais do que seus opostos. Os prazeres permanentes são virtuosos, enquanto que os passageiros, viciosos.

As consequências do abuso dos alimentos são a obesidade e as doenças, enquanto que as do abuso do sexo são as confusões relacionais e, a longo prazo, a própria frustração sexual ao se tentar firmar um relacionamento monogâmico estável (casamento). Em contrapartida, a disciplina alimentar alinhada ao desporto produzirá o prazer permanente do corpo bonito, forte e saudável, enquanto que a castidade elevará as chances de se conseguir um casamento forte, estável e propício à boa criação de filhos, prazeres muito maiores que aqueles obtidos pela promiscuidade de curto prazo. Aos que questionam meus pontos, especialmente no âmbito sexual, sugiro que pesquisem as causas da explosão de divórcios em todo o ocidente, aumentando geração após geração, desde a revolução sexual dos anos 1960. Hoje, divorcia-se mais do que se casa. De igual maneira, nunca fomos tão gordos e nunca tivemos tantos problemas relacionados à hipertensão e ao diabetes. Ao que parece, os prazeres de longo prazo são virtuosos, já os de curto prazo, se não controlados à curtas rédeas, viciosos.

Parte 2 – A Economia e As Drogas

De forma análoga a um corpo humano, a economia funciona sob o sistema de incentivos. Afinal de contas, a economia (não a ciência, mas a práxis) é basicamente o conjunto de indivíduos produzindo e consumindo coisas, a todo tempo. Em economia, o prazer está relacionado ao consumo, não à produção, ora, ninguém em sã consciência fica feliz por ter trabalhado 250 horas em um mês. As pessoas ficam felizes quando recebem o pagamento pelas 250 horas trabalhadas e podem gastá-lo como quiserem. De igual forma, ninguém fica feliz pelo simples fato de ter comprado algumas ações da empresa X, o prazer só vem quando as ações são revendidas a um preço significativamente superior ao da compra, ou quando pagam pomposos dividendos.

Em economia, assim como na vida dos indivíduos, os prazeres mais custosos são os mais duradouros e virtuosos, ao passo que os menos custosos, são os mais perecíveis e viciosos. O indivíduo que gasta todo seu salário mensal tem um determinado nível de prazer, enquanto aquele que poupa e compra uma casa, terá um prazer maior e mais duradouro. Por outro lado, aquele indivíduo que se endivida para consumir, terá uma grande explosão de prazer instantânea, mas, após finalizado o consumo, só lhe restará o desprazer de pagar a dívida contraída. Em linhas gerais, a virtude econômica é simples e diz o seguinte: a poupança sempre deve anteceder o consumo. Se alguém está consumindo algo hoje é porque este alguém ou outrem, poupou recursos para possibilitar tal consumo. Qualquer trabalhador assalariado, por mais simples que seja, sabe dessa regra. Primeiro se produz, depois se consome.

O vício, portanto, no âmbito da economia consiste em consumir antes da produção. Ora, como tal ato é possível, se é necessário que os bens sejam antes produzidos, para, posteriormente serem consumidos? Bem, para isso existe a figura do crédito. O crédito nada mais é que o consumo da poupança de outra pessoa, ou seja, alguém que poupou e acumulou recursos, disponibiliza tais fundos para consumo de alguém que deles necessita, mas não os dispõe. O crédito é uma fantástica ferramenta de elevação da produtividade do trabalho, visto que ele possibilita a alocação eficiente de capital e estimula indivíduos a buscar maiores recompensas de longo prazo em detrimento dos pequenos gozos do presente. Assim, os recursos de uma economia são canalizados para empreendedores que os utilizarão como “alavancas” (daí o termo alavancagem) que permitirão o crescimento acelerado de seus negócios e da economia como um todo.

O crédito, portanto, é como uma substância externa que permite que indivíduos e empresas acessem produtos e serviços outrora impossíveis de serem alcançados. O crédito está para a economia assim como uma droga está para o corpo. A diferença é que a droga bioquímica é “boa” ou “ruim” a depender de sua natureza, podendo ser um medicamento ou um entorpecente, enquanto que a droga crédito é “boa” ou “ruim” a depender de sua quantidade, ou seja, em doses adequadas, alavanca o crescimento, em super-doses, promove a inadimplência e a derrocada financeira.

A princípio, o problema do entorpecimento por crédito vitima apenas dois atores, o devedor e o credor. Se o devedor tomar maior volume de crédito que sua capacidade de pagamento ele entrará em insolvência e vitimará o credor, o qual amargará o calote. Se este credor tomou crédito com um terceiro para emprestar ao devedor do caso, a situação se complicará um pouco mais, pois além do credor inicial, haverá outro credor secundário vitimado pela má concessão de crédito. Assim, quanto maior a lista de envolvidos, maiores as consequências econômicas de um calote. Os bancos são, portanto, os maiores interessados em garantir a qualidade do crédito concedido, visto que em caso de calote, seus clientes (depositários) requisitarão seus saques e levarão o banqueiro à falência.

A outra parte do dilema que envolve as decisões dos bancos é a tentação que sempre rondará este tipo de instituição. Desde o início da atividade bancária, percebeu-se que uma vez guardado o ouro dos clientes e emitidos os certificados de depósito, os clientes preferiam transacionar tais certificados ao invés de sacar o ouro metálico. Assim, cada banco passou a emitir papel moeda, cada qual valia uma determinada quantidade de ouro em seus cofres. Percebendo que a quantidade de depósitos era superior à de saques (devido à segurança), os banqueiros foram tentados à realização de uma atividade que, em qualquer outro negócio, seria imediatamente condenada, emprestar mais do que há no cofre, ou seja, emitir certificados de depósito sem lastro algum em ouro real. Ocorre que, como falamos anteriormente, gastar sem poupar é um vício econômico e a euforia gerada pela invasão de “dinheiro novo” permite a concessão de crédito para negócios arriscados e consumidores que podem não conseguir pagar de volta. Assim, as consequências são as falências e calotes.

Ocorre que há uma limitação natural a este instinto criminoso dos bancos. Seu nome é lastro, no caso, lastro em ouro. Uma vez que um banco emitia um certificado de depósito, tal “dinheiro novo” passava a circular na economia, portanto assim que tal certificado fosse depositado em um outro banco, o mesmo o enviaria ao banco emissor, solicitando o resgate em ouro. Desta maneira, se um banco emitisse certificados sem lastro, os demais bancos iriam solicitar os resgates dos certificados sob sua posse até que o banco fraudador quebrasse por falta de ouro. Ainda que os bancos fizessem acordos entre si, tão logo percebessem que seu “coligado” estivesse emitindo dinheiro demais o cartel era quebrado e o emissor excessivo, executado. Portanto, em um livre mercado, existe uma limitação natural à criação de crédito falso e ao consequente entorpecimento de toda a economia.

Contudo, se o governo passar a intervir, ele pode criar regras que limitem a restituição em espécie, de forma que os bancos inflacionistas deixem de ir à falência. Obviamente que o governo não faz isso por benevolência para com seus amigos banqueiros, mas sim porque ele, o governo é o maior interessado em tomar crédito para gastar com suas empreitadas militares e com a opulência de sua burocracia, como detalha Rothbard:

Nos Estados Unidos, a suspensão em massa da restituição em espécie durante épocas problemáticas para os bancos se tornou quase que uma tradição. Isso começou na guerra de 1812. A maioria dos bancos do país estava localizada na Nova Inglaterra, uma região contrária aos Estados Unidos entrarem em guerra. Esses bancos se recusaram a emprestar dinheiro para financiar o esforço de guerra, o que obrigou o governo a tomar empréstimos junto a bancos recém-criados em outros estados. Esses bancos recém-criados simplesmente emitiram dinheiro de papel para poder conceder os empréstimos. A inflação foi tão grande, que os pedidos de restituição inundaram estes novos bancos, especialmente pedidos vindos dos bancos da Nova Inglaterra, mais conservadores e que não inflacionavam, região onde o governo havia gasto grande parte deste dinheiro adquirindo bens para a guerra. Como resultado, houve uma maciça “suspensão” em 1814, que durou mais de dois anos (muito além do fim da guerra). Durante esse período, vários novos bancos surgiram, emitindo cédulas sem a concomitante necessidade de restituir em ouro ou prata.

A droga do crédito artificial permitiu ao governo financiar seu esforço de guerra, feito que não poderia ser realizado apenas com a cobrança de impostos, haja visto que vários estados não apoiavam a guerra. Porém, com a desvalorização do dólar, todos os cidadãos americanos pagaram à força o custo do entorpecimento econômico.

O entorpecimento permanente

Quem observa o sistema bancário moderno, cujas instituições são praticamente imunes à falência, não imagina como se deu o início do negócio. Emprestadores de dinheiro sempre existiram, até mesmo os textos bíblicos citam seu papel (inclusive não como emprestadores do próprio dinheiro, mas como intermediadores de crédito)

“…Respondendo, porém, o seu senhor, disse-lhe: Mau e negligente servo; sabias que ceifo onde não semeei e ajunto onde não espalhei? Devias então ter dado o meu dinheiro aos banqueiros e, quando eu viesse, receberia o meu com os juros…”

Mateus 25:26-27

Como intermediador de crédito, a maior preocupação do banqueiro é sempre a de emprestar “bem” os recursos que lhes foram confiados pelos depositários, pois, caso contrário, um eventual calote poderia levá-lo à falência no ato da restituição aos credores originais.

Desde regras esquisitas de contabilidade até a proibição religiosa da usura, muitas pedras calçaram o caminho dos banqueiros ao status de elite mundial. Não são raras as obras que os relatam como ladrões, trapaceiros e pecadores voluntários. A constante falência de bancos também foi um grande problema para o estabelecimento dos sistemas financeiros modernos. O medo da insolvência, em um livre mercado, seria o regulador natural da confiança das pessoas em seus bancos.

As constantes falências de bancos ao longo dos séculos XVIII e XIX levaram muitas dessas instituições a se organizarem sob uma espécie de cooperativa de liquidação de contratos, a qual denomina-se banco central. Repare que a ideia de um banco central não é de todo ruim, pois permite a securitização de carteiras de crédito no mercado interbancário. Assim, bancos podem emprestar uns aos outros, tendo como garantias as suas contas de reserva no banco central e, algum banco em dificuldades poderia tomar crédito junto a outras instituições via banco central. Ademais, os limites à expansão monetária permanecem os mesmos, visto que, uma vez que a moeda emitida por algum banco seja depositada em outro banco concorrente, o mesmo solicitaria seu resgate junto ao banco central, o qual descontaria o valor da conta de reservas do banco emissor. O banco central funcionaria meramente como um sistema de liquidação de contratos, ao invés de um monopolista da emissão de moeda. Tal funcionamento é garantido desde que não haja monopolização da emissão de moeda e que commodities escassas continuem sendo o padrão de reserva, pois, caso o público perca a confiança no sistema bancário, ainda é possível transacionar na moeda de reserva e estocar dinheiro em casa.

Ocorre que os políticos rapidamente perceberam a valiosa oportunidade que lhes era apresentada. No caso, a oportunidade seria a de dirigir a emissão monetária via banco central. Dessa forma, os bancos centrais até então criados foram, formal ou informalmente estatizados e os países que ainda não possuíam sua versão de BC passaram a ser caracterizados como antiquados e retrógrados pelos célebres economistas de academia e burocratas do governo. A criação de um Banco Central nos Estados Unidos – o Federal Reserve System – em 1913 foi saudada como algo que finalmente colocava o país na classe das nações “avançadas”.

Sob o sistema governamental, o banco central adquire por lei, o direito monopolístico de emitir moeda. O ouro de todos os bancos é total ou parcialmente confiscado e armazenado nos cofres do banco central e passa a constituir a conta de reservas de cada banco junto ao BC. É como se cada banco possuísse uma conta corrente no banco central. A estatização do banco central permite a prática quase infinita do esquema fraudulento de reservas fracionárias, pois, um limite mínimo de ouro é estabelecido na conta de reservas e os bancos passam a expandir seus balanços com múltiplos dessas contas. O banco central garante que, dentro daquele limite, caso algum banco sofra mais saques que depósitos, ele o BC se encarrega de emitir mais moeda para cobrir a falta. É por isso que governos trabalham com metas de inflação, pois eles já dão a inflação como certa, tudo o que o presidente do BC faz é tentar regular a velocidade de expansão da base monetária.

Como todo drogado iniciante, no começo, o governo foi com sede ao pote e tomou logo uma ressaca das bravas. Logo em 1921, já houve uma enorme depressão econômica nos EUA, o desemprego saltou de 5% para quase 12%. A economia se contraiu em incríveis 17% e os preços desabaram mais de 10%. Contudo, sem nenhuma ação anti-crise significativa por parte do governo ou do FED, em 2 anos a situação já estava mais ou menos normalizada e os preços, estabelecidos em novos patamares, tendo assimilado pressão inflacionária dos anos pré-crise.

Ocorre que o FED nunca mais se reabilitaria do vício recém-adquirido. Inflacionar é da natureza do Estado e sempre há mais desejos a serem realizados do que recursos para realiza-los. A década de 1920 seguiu então com uma política monetária muito mais expansionista (sob alguns novos “controles” dos PhD’s que controlam a impressora). Durante os loucos anos 20, o FED partiu de uma taxa de juros de 6% a.a. em 1920 e chegou a 1927 em 3,5% a.a. Tal redução foi possibilitada, é claro, pela quantidade de novo crédito criado “out of the nothing” e despejado no sistema bancário. Com o crédito barato, os americanos descobriram a panaceia do endividamento e passaram a sentir o gosto de estrear na posição de nação mais rica do mundo (pós-1ª G.M.).

Os carrões novos eram acessíveis, novas fábricas eram construídas, arranha-céus se erguiam a todo instante nas grandes cidades. O jazz e o whisky não acabavam nos clubes e qualquer pessoa, sem saber ao menos matemática básica, poderia fazer dinheiro na bolsa de valores. Embriagados pela droga do crédito, trabalhadores americanos tiravam empréstimos para especular na bolsa, o que gerava ainda mais pressão compradora e fazia os preços das ações subirem ainda mais. Após vender os papéis com lucro, eles pagavam aos bancos, tomavam novo crédito e reiniciavam o ciclo. A bolsa estava subindo, não porque as empresas se tornaram maiores e mais lucrativas, mas sim porque havia uma montanha de dinheiro nas mãos de compradores desesperados.

Com toda aquela droga, a overdose era inevitável. Assustado com a febre especulativa e com a inflação de preços, o FED decidiu interromper o ciclo de baixa e teve de reajustar os juros, levando a taxa dos 3,5% vigentes para 5%a.a. em questão de cinco meses. O efeito foi dramático. A alta de 43% nos juros fazia com que a maior parte das operações de “trade” dos especuladores não fosse mais lucrativa suficiente para vender as ações com ágio e pagar os empréstimos tomados. Os calotes começaram e uma força vendedora nunca antes vista culminou na “terça-feira negra” de 29 de outubro de 1929, quando a bolsa caiu 12% em um único dia.

Mas a overdose não se restringiu apenas aos especuladores da bolsa. O crédito para indivíduos, empresas e empreendimentos mirabolantes também secou. Viu-se uma enxurrada de demissões, liquidação de estoques, perda de casas e carros penhorados, até de suicídios há relatos. Muitas pessoas perderam tudo o que tinham ao embarcar na febre especulativa. O que se viu, foi uma dramática redução no padrão de vida dos americanos, da noite para o dia.

A história econômica do século XX é a história da inflação e da engenharia contábil, a história de uma tentativa desesperada dos governos em contornar leis naturais. É como se um corpo com massa maior que zero investisse em constantes malabarismos para não ceder à gravidade. O uso de drogas cada vez mais pesadas para estimular, ora o consumo, ora a produção, cada novo esquema sendo saudado como a nova resolução que, finalmente fará a natureza se curvar à ingerência estatal, como diz Rothbard:

Desde que o Ocidente abandonou o padrão-ouro clássico (em que as transações eram feitas em moedas de ouro ou em certificados lastreados 100% em ouro) em 1914, o sistema monetário internacional vem oscilando entre um sistema ruim e outro pior. Os países adotam câmbios fixos e logo depois se arrependem e retornam para o câmbio flutuante. Alguns fazem o movimento inverso. Outros preferem um sistema amorfo, onde ambos os esquemas são mantidos simultaneamente. Logo depois abortam essa política e retornam para uma das duas acima.

Em 1914, teve fim o padrão-ouro clássico no ocidente. Teve fim porque os governos precisaram inflar sua base monetária para financiar o esforço de guerra da 1ª G.M. As moedas europeias se depreciaram violentamente em relação ao ouro, mas, principalmente, em relação ao dólar. Visto que houve grande demanda por produtos americanos durante a guerra.

Em 1922 (na Conferência de Gênova), quando houve a oportunidade de se retornar ao padrão-ouro clássico, com cada moeda representando uma quantidade física de ouro, a Grã-Bretanha insistiu em tentar retornar ao modelo com a cotação antiga de sua moeda (cerca de US$ 4,86), algo muito distante dos cerca de US$ 3,50 cotados no pós-guerra. Porém, ao invés de permitir a deflação interna – o que naturalmente elevaria o valor da Libra em relação ao Dólar – a Inglaterra montou um sistema engenhoso no qual os EUA restituiriam dólares em ouro e a Grã-Bretanha restituiria Libras em dólares. Como o ouro do mundo havia fugido massivamente para os EUA ao longo dos últimos anos, os outros países não tiveram escolha a não ser ceder ao novo experimento, o que permitiu que a Inglaterra continuasse a inflacionar sua base monetária, uma vez que agora haveria uma segura demanda por Libras fora do Reino Unido, já que os países precisavam de Libras para trocar por dólares que aí sim, poderiam ser trocados por ouro. A consequência clara disso é a inflação de preços e o enfraquecimento da indústria exportadora inglesa.

Teria sido um movimento de completa fuga da indústria da Inglaterra para os EUA se o FED não tivesse cometido a sandice de aceitar inflacionar a base do dólar, de forma que havia a garantia de que não faltariam dólares à Inglaterra para restituir as Libras que lhes fossem solicitadas. Mas, nenhuma engenharia financeira foi suficiente para evitar que os bancos europeus inflacionados quebrassem em 1931, levando à uma corrida pela restituição das libras em dólares junto à Grã-Bretanha, a qual se viu insolvente e declarou o fim do padrão ouro-câmbio. Mais uma overdeose para a conta dos burocratas.

Um padrão de papéis-moedas flutuantes foi adotado desde então, resultando em tentativas de desvalorização cambial para incentivar exportações e consequente empobrecimento da população e corrosão do poder de compra dos países no exterior, especialmente dos europeus frente aos EUA. Após a 2ª G.M. os EUA celebraram o acordo de Bretton Woods em 1945, no qual o governo americano se comprometia a restituir em ouro os dólares emitidos pelo FED. Assim, o padrão monetário mundial passou de vez a ser o dólar e os EUA passaram a gozar de posição estratégica na garantia de seus interesses econômicos e militares no mundo. Confiantes na solidez da capacidade de pagamento do governo dos EUA, os países passaram a usar o dólar como moeda de reserva e se abstiveram de resgatar seu ouro junto ao FED. O preço do ouro caiu vertiginosamente desde então, mas, ao ver que os EUA não cessavam de inflacionar sua base, houve um temor nos banqueiros centrais de todo o mundo, de que o FED não fosse capaz de restituir 100% das reservas. Houve então uma grande corrida pelo resgate de dólares em ouro, o que levou o governo dos EUA a abandonar o padrão ouro em 1971, acabando de vez com qualquer ligação entre a metal amarelo e as moedas fiduciárias. O gráfico abaixo mostra a cotação do ouro em dólar, perceba que o menor valor da história foi medido em 1971, desde então, nunca mais se viu o metal nem sequer próximo da cotação da época.

Desde anos 1970, agora apoiados sobre a política dos petrodólares, os EUA continuaram a deter a moeda de reserva mundial, agora, tendo seu valor apoiado na força militar daquele país, como está detalhado neste artigo.

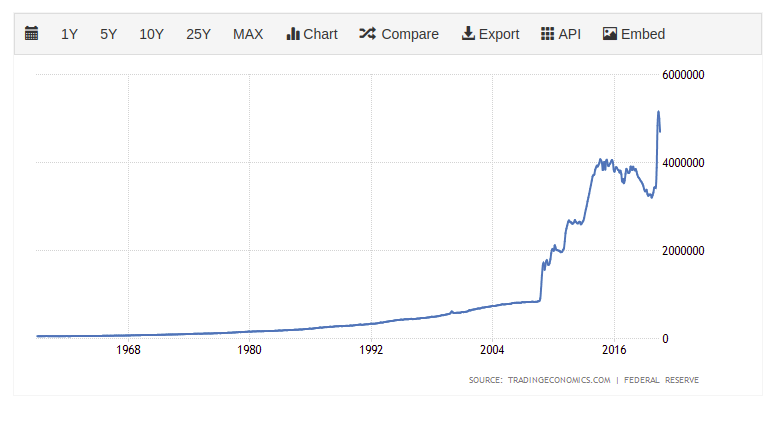

O fato é que chegamos a 2020 com nossa sociedade completamente viciada em crédito falso e criação de dinheiro novo. As grandes empresas de nossa era dão prejuízos constantes e continuam a receber financiamento. Em quase todo o ocidente há massivos programas de assistência social e auxílio governamental, nunca houve tantos programas especiais de financiamento empresarial, há uma montanha de crédito subsidiado, as taxas efetivas de impostos nunca foram tão altas, ainda assim, os governos sofrem de déficts trilhonários todos os anos. Veja na imagem abaixo, a evolução do agregado M0 dólar desde os anos 1950. Repare que ano após ano a quantidade de dinheiro emitida cresce de forma sistemática. Repare também no surreal crescimento do agregado após a crise de 2008, veja que assim que o FED começou a reduzir seu balanço (por volta de 2016), a ameaça de hiperinflação e os resgates para “salvar” as empresas do colapso do coronavírus reverteram a tendência e elevaram a quantidade de dólares emitidos para montantes inimagináveis.

Nossa economia está viciada em crédito assim como um dependente químico necessita de drogas. Doses cada vez mais cavalares são necessárias para gerar efeitos cada vez menos “emocionantes”. A hora da correção chegará, a fissura da abstinência é uma fase da qual não se pode escapar. Quando ao certo, não se sabe, mas certamente, ela virá.

Excelente artigo.

Excelente analogia e artigo, parabéns.

Belo texto !

No entanto, gostaria de solicitar a seu autor (bem como ao próprio Instituto Rothbard, se possível) que avaliasse este modelo clássico de funcionamento do sistema monetário reproduzido no artigo (onde bancos centrais ainda seriam de fato bastante “centrais” !) à luz do chamado “offshore ‘eurodollar’ system” também conhecido por “shadow banking”, emissor do “shadow money”, a suposta verdadeira “moeda” de reserva global cuja “clandestinidade” a coloca fora do efetivo controle dos bancos centrais estatais, e que existiria etereamente em qtds muitas ordens de magnitude acima dos agregados monetários contabilizados por estas autoridades “oficiais” (analogamente à matéria escura em relação à visível na astronomia), sendo a razão do porquê, a despeito do insano “money printing” oficial atual, não ocorreria “inflação” (ao menos de certos ativos, e/ou não na intensidade sugerida pelo justificado temor dessas medidas) enquanto tal sistema (offshore dollar) não fosse eficazmente “reparado”.

ps: inclusive o analista Jeff Snider, provavelmente o maior “especialista” nesta hipótese (famoso em seu blog no Alhambra Partners, e em seus áudios do “Eurodollar University” no MacroVoices e vídeos no canal “Making Sense” do YouTube), chegou a ser entrevistado no “The Bob Murphy Show” no Mises Institute acerca dessa questão.

[ ]’s